Audusd

Берем AUDUSD на откате

- 03 июня 2019, 08:23

- |

Австралиец к доллару вырос на 0,2% после того, как президент США Трамп высказался по поводу тарифов на Австралию.

Данные по розничным продажам в Австралии и решение Резервного банка Австралии должны быть представлены во вторник, а данные по ВВП будут опубликованы в среду.

Пара пробила уровень сопротивления 0.6934, но еще не доросла до нужного уровня как говорилось в прошлых обзорах.

Вход — на откате 0.6934

Стоп — 0.69

Профит — 0.69900

https://ru.tradingview.com/chart/AUDUSD/22cTCMXc-berem-audusd-na-otkate/

- комментировать

- 311

- Комментарии ( 0 )

Волновой анализ USD/RUB, AUD/USD, NZD/USD

- 02 июня 2019, 14:00

- |

USD/#RUB

Таймфрейм: 1D

Продолжает своё формирование конечная диагональ в волне © of [ii]. Цели остаются неизменными — это красная фиба в районе 63-х рублей за доллар. Далее ожидаю стремительный рост пары (ослабление рубля) в диапазон 89-120. Следующие цели (для волны «3») находятся в диапазоне 210-300: https://vk.com/wall-124328009_8793.

Варианта с текущих в космос не вижу, но если пара пробьет отметку 70, то придется признать свою локальную ошибку и закупиться там, а не по планируемым 63-м.

#AUD/USD

Таймфрейм: 2H

Остаются в рассмотрении оба варианта. Добавить к ранее сказанному нечего — «если не вниз, то вверх», но потом всё равно вниз. Открытых позиций по паре не имею, и вам не советую.

( Читать дальше )

Волатильность растет напряжение тоже | Утренний брифинг 30 мая.

- 30 мая 2019, 09:16

- |

S&P500 продолжает снижение. И на последних часах американской сессии активность продавцов возрастает. Есть идеи, которые носят скорее позиционный характер, а не внутридневной, хотя мы знаем случаи, когда цена проходит за день, то что мы ждали от нее месяц.

Так же снижается DAX и другие индексы, кроме RTS.

У нашего рынка вроде бы все хорошо. Надолго ли? Сказать сложно, но на серьезное укрепление Ri не рассчитываем.

А USDRUB (Si) вчера показал ралли, в ходе которого вырос от поддержки к сопротивлению и вероятно, замрет в этом боковике до экспирации.

EURUSD оттестировала поддержку и во вчерашнем минимуме появилась активность. Предположим, что это хороший знак для нас. Идеи две. Купить сейчас или после проявления инициативы покупателей. Первое дает возможность взять по выгодным ценам, второе вроде как более уверенно, но по худшим ценам. Правильного ответа нет.

GBPUSD сохраняет чужие стопы под минимумом. Мы так же будем сохранять свои идеи.

На паре USDCAD после обновления максимума последовала активность продавцов. Похоже, что вчерашний импульс закончится формированием ложного пробоя. И соответственно нас ждет снижение. Будем рассчитывать на это.

На парах USDJPY, AUDUSD и NZDUSD особо интересных моментов не заметно

GOLD в процессе ролловера, так что тоже без идеи.

А вот нефть WTI, во второй половине вчерашних суток, скупали по рыночным ценам. Похоже, что потенциал роста имеется, тем более на политической и энергетической арене не все спокойно. Ждем проявление инициативы и рассчитываем на рост актива.

Эти и другие идеи в свежем утреннем брифинге:

Сайт автора

Кажется запахло жареным | Утренний брифинг 29 мая

- 29 мая 2019, 08:33

- |

S&P500 падает, при этом активность продавцов имеется и падение вот-вот преодолеет максимальные объемы. Похоже нас ждет продолжение падения. Может даже с ускорением. Масло в огонь подливают другие индексы.

RTS (Ri), вчера упал, при этом видно большое снижение открытого интереса. Участники рынка покидают его и после этого мы видим феноменальные объемы на аукционе после закрытия основной сессии. Совпадение? Было бы странно. А совпадение ли то, что эти объемы прошли на основных акциях нашего рынка и в большом объеме там, где были объявлены рекордные дивиденды? Такое поведение рынка необычно, соответственно и ждать можно необычных вещей. Мы ждем падения, может даже обвала. Тем более, что на USDRUB (Si) был существенный прирост открытого интереса, который можно интерпретировать как ожидание участников рынка, роста актива.

Пара EURUSD находится в боковике и ожидает окончательной расстановки новых политических сил в ЕС.

GBPUSD то же самое, но народ решил купить эту пару и поставить стопы под минимум. Это можно использовать.

USDCAD пытается пробить сопротивление и мы будем ждать проявления инициативы вверх. А пока ее нет, сидим без позиции. Времена нынче неспокойные.

Пара USDJPY аналогично фунту скопила стопы под своим минимумом и мы можем увидеть пробой, который должен оказаться импульсным.

Пары AUDUSD и NZDUSD затихли в очень узком диапазоне, который четко виден в кластерном анализе смежных фьючерсов. И создается впечатление, то эти инструменты копят силы. Основной вопрос, куда? Но пока это не известно.

GOLD снизился к целям, но там был жестко остановлен. Будем рассчитывать на продолжение торговли в боковике и отметим, что полным ходом идем процесс ролловера. Участники рынка переходят со старого контракта в новый, так как на носу экспирация.

Нефть WTI и BRENT без особых изменений и пока идеи те же.

Остальные торговые идеи и конкретные уровни по уже озвученным, в свежем утреннем брифинге:

Сайт автора

Фунт ждет нового премьера | Обзор и прогноз рынка FOREX FORTS на 28 мая.

- 28 мая 2019, 05:46

- |

На паре EURUSDвыделяем два диапазона где будем рассматривать возможность для продаж.USDCAD и USDJPY остались в боковиках, можно конечно работать от границ этих боковиков, но для первой пары мы основной сценарий выделяем как рост, для второй — падение. Скорее всего одновременно это не произойдет, так, что наблюдаем за проявлением инициативы с открытия основных площадок.

( Читать дальше )

Волновой анализ AUD/USD, NZD/USD

- 26 мая 2019, 20:35

- |

AUD/USD.

Австралийский Доллар.

Таймфреймы: 1H и 2H.

Обнаружил восходящую альтернативу по паре. У меня активных шортов здесь нет, но если у вас есть, то держите стопы по ближайшему красному уровню с первой картинки. Там я буду переходить на усложнение волны (2). Цели для этого канута отмечены зелеными фибами.

( Читать дальше )

Волновой анализ AUD/USD, NZD/USD

- 19 мая 2019, 20:44

- |

AUD/USD.

Австралийский Доллар.

ТФ: 2H.

Подсчет оказался верным, за исключением формы волны [ii]. Именно из-за её формы не получилось войти в хороший шорт по паре. Сейчас уже не буду прыгать в уходящий поезд — это противоречит моей торговой стратегии. Всех денег, в конце концов, не заработаешься :o) Но падение, крайне вероятно, продолжится и далее.

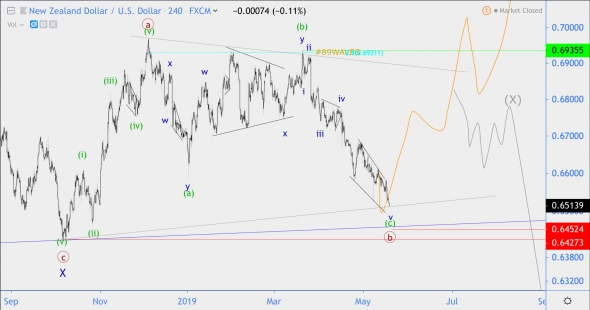

NZD/USD.

Новозеландский Доллар.

ТФ: 4H.

Гипотеза с конечной диагональю «v» of © подтверждается. Нижний критический уровень для [5]-ой в ней обозначил на графике. Можно попробовать собрать откат или смену тренда по лонгриду о торговле конечных диагоналей.

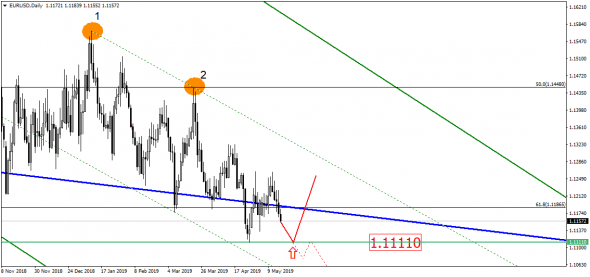

EUR/USD и 1.1111 – поможет ли это евро?

- 19 мая 2019, 13:40

- |

Добрый день!

Пара EUR/USD закрыла прошлую неделю понижением, хотя так и продолжает «болтаться» диапазоне. На сегодняшний момент в фокусе рынка появился новый интересный уровень с магическим числом 1.1111. В принципе, пока уровень не «порван», сценарий остается прежний — отскок от поддержки. Хотя отбрасывать вероятность прорыва «красивого» уровня вниз тоже не стоит:

А вот по отчетам COT CFTC, у крупных спекулянтов продолжают доминировать продажи над покупками. Правда, в последнем отчёте крупные игроки резко сократили короткие позиции, но пока это может быть только фазой коррекции перед дальнейшим походом вниз:

( Читать дальше )

Волновой анализ AUD/USD, NZD/USD, BTC/USD хронология

- 12 мая 2019, 20:08

- |

AUD/USD. Австралийский Доллар. 1Н

Похоже, что в волне [ii] формируется плоскость. Она не может быть бегущей, в связи с тем, что волна (b) не пробила начало волны (а). Поэтому я поставил ордера на продажу выше бирюзового уровня по красной 38% фибе. И это та сама обещанная неделю назад точка входа. Много лайков — покажу где ставить стоп, когда (если) вход сработает.

NZD/USD. Новозеландский Доллар. 4H.

На мелких, похоже, формируется конечная диагональ (ED). Волне [4] в ней запрещено пробивать верхний красный уровень.

Опять, кстати, ожидания в австралийце и новозеландце разошлись из-за разной структуры. Но в разметке австралийца я больше уверен, поэтому здесь я вне рынка.

BTC/USD. Bitcoin. Хронология

Подписка (ежедневные обновления): 89WAVES: CRYPTO.

Прогноз по инструменту: https://vk.com/wall-124328009_13437

Предыдущий отчет по инструменту: https://vk.com/wall-124328009_13643

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал