Audusd

Волновой анализ NZD/USD, AUD/USD, BTC/USD Longs

- 16 июня 2019, 17:28

- |

Таймфрейм: 1H

Без изменений. На мелких пока веду конечную диагональ «v».

#AUD/USD

Таймфрейм: 2H

Заходные в волне (3) пока в серьез не рассматриваю — падение с верхов начала этого года идет явно тройками. На заходные вернусь в том случае, если пробьем 0.67.

( Читать дальше )

- комментировать

- 351

- Комментарии ( 0 )

Волновой анализ AUD/USD, NZD/USD

- 09 июня 2019, 13:38

- |

Таймфрейм: 2H

В связи с нарушением критического уровня на мелких степенях, нисходящий подсчет выпал из рассмотрения. Теперь жду пару вверх в область верхней границы синего канала. Примерные цели обозначил зелеными и синими фибами несколько обновлений назад. Инвалидация подсчета — пробой синего канала вниз.

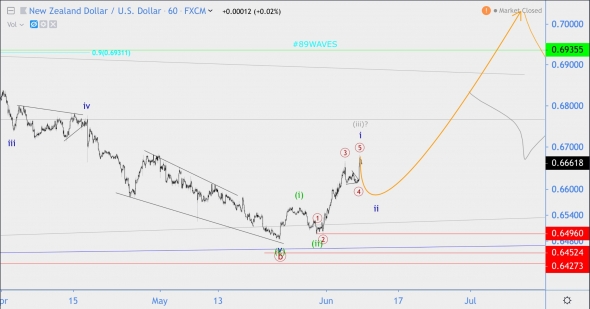

#NZD/USD

Таймфрейм: 1H

Без изменений. Разметил мелкие степени. Продолжаю удерживать лонг по паре, стоп в безубытке. Минимальные цели ещё не исполнены.

( Читать дальше )

Евро вновь судорожно но, не ломая уже комедии, падает во флете – легко и непринуждённо!

- 05 июня 2019, 21:08

- |

Добрый день!

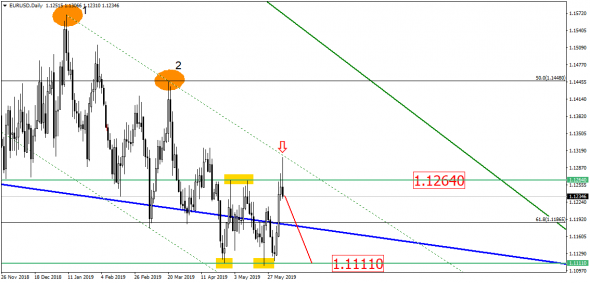

На дневном графике пары EUR/USD цена фактически коснулась нисходящего канала и, оставив длинную красивую тень, пытается закрыться ниже уровня 1.1264, оформив падающую звезду, которая также является медвежьим поглощением. Фактически, котировки оформили диапазон, противоположная граница которого – «магический» уровень 1.1111. В общем, базовый сценарий такой – краткосрочное потенциальное падение единой валюты:

Старый джентльмен вторично подошел к пробитой линии нисходящего канала и сейчас пытается оформить падающую звезду. Если день закроется указанной свечой – велика вероятность падения «стерлинговых» цен. Потенциальная цель по падению – зона поддержки 1.2476-1.2480:

( Читать дальше )

Торговый сигнал Profitable Day: Sell Limit AUDUSD

- 05 июня 2019, 16:31

- |

Центральный банк Австралии понизил процентную на 0.25% и тем самым взял курс на смягчение монетарной политики. Этот шаг со стороны РБА был логичен, и я об этом писал в своем торговом плане. Понижение ставки – это логический ход для поддержания экономики в условиях снижения цен на сырье и торговых войн. Но это явно идет в противоход всему вектору направления от ведущих ЦБ. Поэтому вполне вероятно, что именно эти регионы (Австралия и Новая Зеландия, которая также понизила свою процентную ставку) вернут тренд понижения ставок и мягкой монетарной политики на рынок.

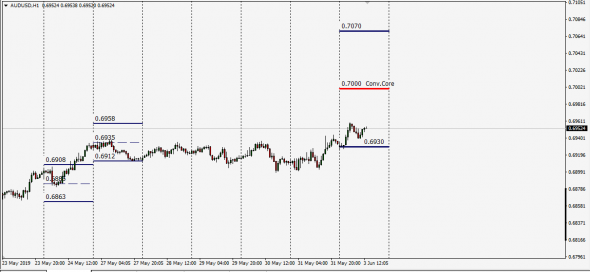

С технической точки зрения, котировки откатились к уровню сопротивления на дневном тайфрейме, что также совпадает с линией баланса индикатора Universal Oscillator. Отбой от уровня сопротивления, а также линий Angry Alligator послужит точкой для входа в рынок.

*Для работы с фиксациями сделок использую специальный скрипт. SL сработает в случае закрытия котировок за линиями

( Читать дальше )

покупаем AUDUSD, но не сейчас

- 05 июня 2019, 12:13

- |

Австралиец дошел до уровня сопротивления и сделает коррекцию до 0.6937.

Там ищем покупки и покупаем с целью 0.7059

https://www.tradingview.com/chart/AUDUSD/flETeY28-Buy-on-correction-AUDUSD/

На рынке по-летнему жарко | Большой брифинг | 3 – 7 июня.

- 03 июня 2019, 09:20

- |

На рынке risk-off. Активы продолжают бежать в убежище. Отсюда мы видим рост GOLD, снижение USDJPY и падение S&P500. И похоже, что впереди еще много интересного.

Теперь начинаем наблюдать за реакцией США? Начнут ли они усугублять ситуацию и закручивать гайки, или включат заднюю и начнут переговоры в прежнем ключе? Это событие увеличит волатильность на рынке, но не только им будет жить рынок.

Для пары EURUSD интересно будет услышать в четверг комментарии от Марио Драги. Если он анонсирует «щедрые» условия программы TLTRO, то мы увидим обновление минимумов.

Для пары GBPUSD важно узнать нового премьера и его политического курса. Тереза Мэй в пятницу уходит с поста.

Пара USDCAD, также же как и USDRUB, будет внимательно следить за падением нефти. Других важных событий пока не видно.

Кстати WTI и BRENT снижаются в соответствии с нашими ожиданиями, но намного интереснее будет на решении ОПЕК, которое должно состояться в начале июня. Возможно, что нефть приближается к очень выгодным для покупок ценам.

Пара AUDUSD может пойти на обновление минимумов при понижении базовой процентной ставки, но намного интереснее торговая идея есть, если мы не увидим этого понижения.

Подробнее об этой идеи, а так же об идеях по NZDUSD, USDCHF, RTS (Ri), DAX и индексе доллара, в большом брифинге:

Сайт автора

Берем AUDUSD на откате

- 03 июня 2019, 08:23

- |

Австралиец к доллару вырос на 0,2% после того, как президент США Трамп высказался по поводу тарифов на Австралию.

Данные по розничным продажам в Австралии и решение Резервного банка Австралии должны быть представлены во вторник, а данные по ВВП будут опубликованы в среду.

Пара пробила уровень сопротивления 0.6934, но еще не доросла до нужного уровня как говорилось в прошлых обзорах.

Вход — на откате 0.6934

Стоп — 0.69

Профит — 0.69900

https://ru.tradingview.com/chart/AUDUSD/22cTCMXc-berem-audusd-na-otkate/

Волновой анализ USD/RUB, AUD/USD, NZD/USD

- 02 июня 2019, 14:00

- |

USD/#RUB

Таймфрейм: 1D

Продолжает своё формирование конечная диагональ в волне © of [ii]. Цели остаются неизменными — это красная фиба в районе 63-х рублей за доллар. Далее ожидаю стремительный рост пары (ослабление рубля) в диапазон 89-120. Следующие цели (для волны «3») находятся в диапазоне 210-300: https://vk.com/wall-124328009_8793.

Варианта с текущих в космос не вижу, но если пара пробьет отметку 70, то придется признать свою локальную ошибку и закупиться там, а не по планируемым 63-м.

#AUD/USD

Таймфрейм: 2H

Остаются в рассмотрении оба варианта. Добавить к ранее сказанному нечего — «если не вниз, то вверх», но потом всё равно вниз. Открытых позиций по паре не имею, и вам не советую.

( Читать дальше )

Волатильность растет напряжение тоже | Утренний брифинг 30 мая.

- 30 мая 2019, 09:16

- |

S&P500 продолжает снижение. И на последних часах американской сессии активность продавцов возрастает. Есть идеи, которые носят скорее позиционный характер, а не внутридневной, хотя мы знаем случаи, когда цена проходит за день, то что мы ждали от нее месяц.

Так же снижается DAX и другие индексы, кроме RTS.

У нашего рынка вроде бы все хорошо. Надолго ли? Сказать сложно, но на серьезное укрепление Ri не рассчитываем.

А USDRUB (Si) вчера показал ралли, в ходе которого вырос от поддержки к сопротивлению и вероятно, замрет в этом боковике до экспирации.

EURUSD оттестировала поддержку и во вчерашнем минимуме появилась активность. Предположим, что это хороший знак для нас. Идеи две. Купить сейчас или после проявления инициативы покупателей. Первое дает возможность взять по выгодным ценам, второе вроде как более уверенно, но по худшим ценам. Правильного ответа нет.

GBPUSD сохраняет чужие стопы под минимумом. Мы так же будем сохранять свои идеи.

На паре USDCAD после обновления максимума последовала активность продавцов. Похоже, что вчерашний импульс закончится формированием ложного пробоя. И соответственно нас ждет снижение. Будем рассчитывать на это.

На парах USDJPY, AUDUSD и NZDUSD особо интересных моментов не заметно

GOLD в процессе ролловера, так что тоже без идеи.

А вот нефть WTI, во второй половине вчерашних суток, скупали по рыночным ценам. Похоже, что потенциал роста имеется, тем более на политической и энергетической арене не все спокойно. Ждем проявление инициативы и рассчитываем на рост актива.

Эти и другие идеи в свежем утреннем брифинге:

Сайт автора

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал