Audusd

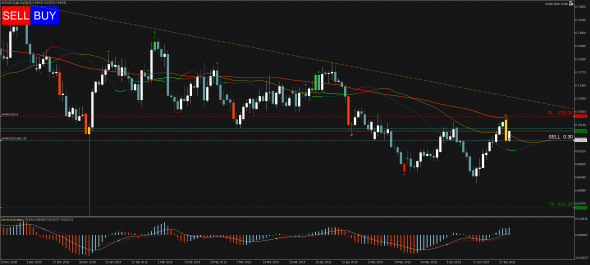

Торговый сигнал Profitable Day: Sell Stop AUDUSD

- 02 июля 2019, 17:41

- |

Котировки валютной пары AUDUSD отбились от уровня сопротивления и сформировали ряд технических сигналов, указывающих на продолжение нисходящего тренда. Сигналом для открытия коротких позиций послужил паттерн «поглощение» с технического индикатора Reversal Patterns. Стоимость актива также отбилась от МА с периодом 100, что подтверждает продолжение нисходящей динамики.

Более того, сегодня Резервный Банк Австралии (Центробанк) принял решение о снижении своей процентной ставки с 1.25% до 1%. Рынок ожидал данного снижения и сам регулятор неоднократно говорил о своих намерениях снизить ставку. Сегодня же, мы увидели фактические данные, которые также свидетельствуют о снижении стоимости австралийского доллара на валютном рынке.

*Для работы с фиксациями сделок использую специальный скрипт Open order script. SL сработает в случае закрытия котировок за локальным максимумом индикатора

( Читать дальше )

- комментировать

- 395

- Комментарии ( 1 )

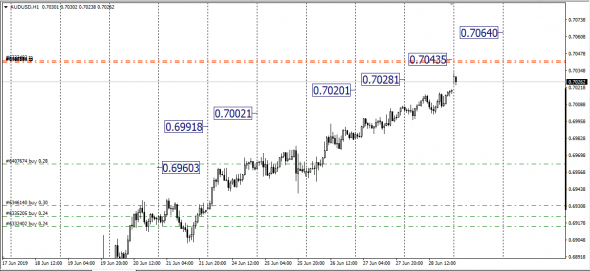

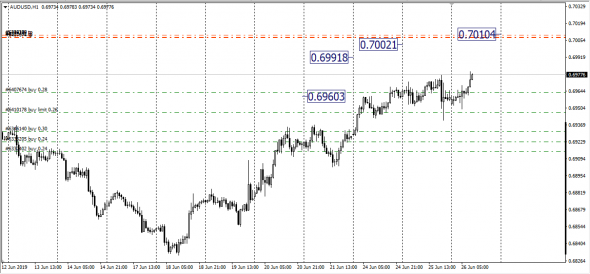

Время продавать AUDUSD

- 30 июня 2019, 16:12

- |

AUD и NZD меня очень радуют.

Я предсказал все предыдущие движения в прошлых публикациях.

AUD на уровне сопротивления 0.72 в зоне продаж.

Длительный рост без особых коррекций

Будет откат до 0,697

Цель — 0,705

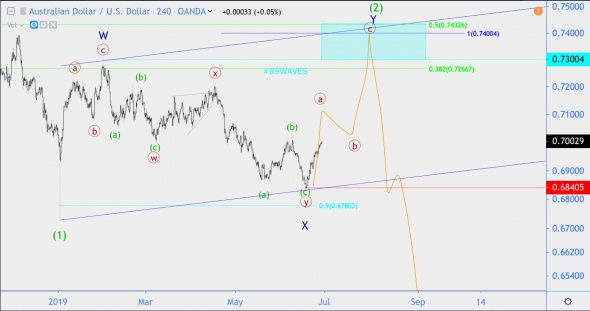

Волновой анализ AUD/USD

- 28 июня 2019, 21:33

- |

Таймфрейм: 4H

Без особых изменений. Добавил сетку целей в виде разноцветных фиб. Жду увидеть пару в бирюзовом прямоугольнике. Ну и далее #тузехелл =)

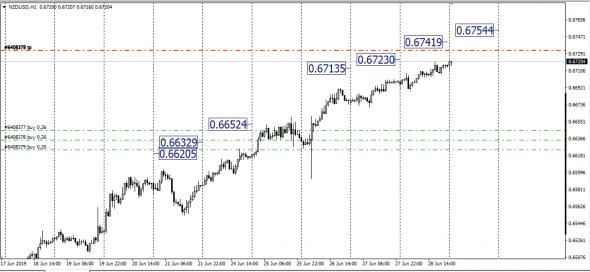

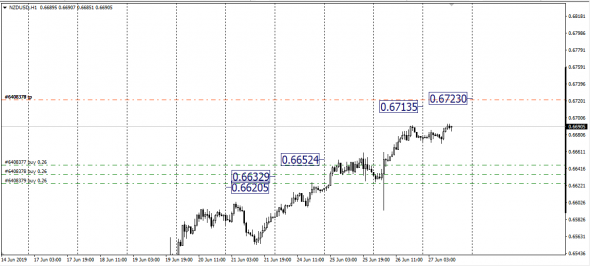

Волновой анализ AUD/USD, NZD/USD

- 23 июня 2019, 13:42

- |

Таймфрейм: 2H

Без малейших изменений. Продолжает развиваться конечная диагональ. Критические уровни для четвертой и пятой в ней добавил на график

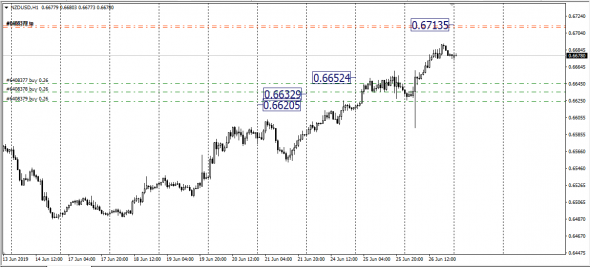

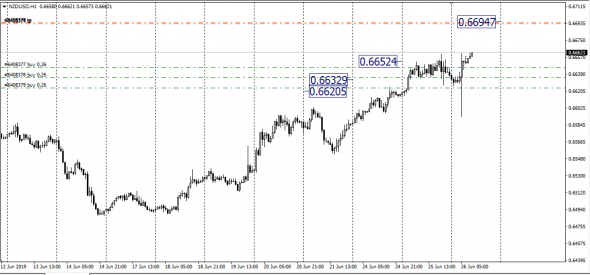

#NZD/USD

ТФ: 2H

Тоже без изменений, тоже формируется конечная диагональ, скорее всего. Торговать здесь пока нечего

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

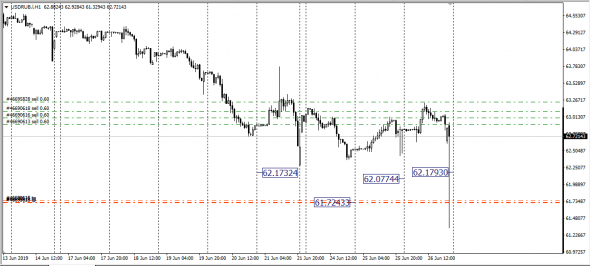

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал