обвал 2020

когда будет обвал фондового рынка прогноз аналитика рекомендации по сбережению личного капитала

- 06 августа 2021, 16:40

- |

💲 Когда будет следующий обвал фондового рынка?

💵 Аналитика предыдущих обвалов на фондовом рынке

📊 Что делать при обвале на фондовом рынке?

🚹Пишите комментарии и ставьте лайки:)

- комментировать

- Комментарии ( 0 )

ЖДАТЬ ЛИ ОБВАЛ РЫНКОВ? СТОИТ ЛИ ПРОДАВАТЬ АКЦИИ?

- 21 февраля 2021, 17:40

- |

Многие сейчас ждут повторения ситуации, которая произошла в феврале — марте 2020 г., когда фондовые рынки всех стран сильно просели. Упадут ли рынки сейчас или же нет? Будет ли финансовая катастрофа? Об этом мы и поговорим в данном ролике.

>>ССЫЛКА НА ВИДЕО<<

Производственная активность завершила 2020 год на высокой ноте: для кого и что это значит.

- 06 января 2021, 14:44

- |

Во вторник, 05.01.2021, декабрьский показатель производственной активности Института управления поставками достиг самого высокого уровня с августа 2018 года, составив 60.7, что указывает на увеличившиеся темпы роста в секторе до конца 2020 года. Любое значение выше 50 указывает на рост активности в секторе. в то время как значения ниже 50 указывают на сокращение.

Ян Шепердсон из Pantheon Macroeconomics называет этот отчет «очень приятным сюрпризом».

Отчет ISM показал, что новые заказы, производство и занятость — среди других субиндексов — все росли более быстрыми темпами в декабре по сравнению с предыдущим месяцем. И хотя респонденты называли протоколы COVID и прогулы среди сотрудников сдерживающим фактором роста, Тимоти Фьоре, председатель комитета по обзору бизнеса ISM, отмечает, что на каждый осторожный комментарий относительно перспектив сектора было три положительных комментария.

В отчете был один компонент, который, безусловно, заставил некоторых на Уолл-стрит оживиться, поскольку в последние недели усилились постоянные опасения по поводу инфляции в начале цикла. Индекс уплаченных цен ISM резко подскочил в декабре до 77.6 с 65.4 в ноябре, что указывает на растущие темпы роста цен на производственные ресурсы среди производителей.

( Читать дальше )

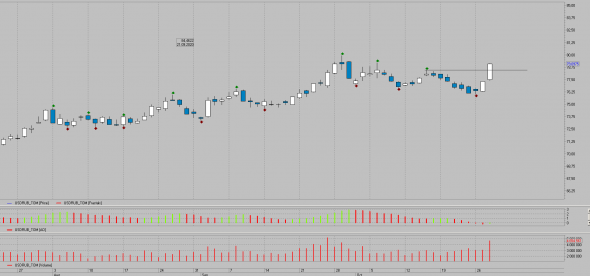

Что делать с рублями? торговая идея.

- 29 октября 2020, 00:05

- |

После моих вчерашних покупок пара пара выросла на на 2.38%

Торговая идея по доллару-рублю на ближайшие две недели.

Покупаем на откате к уровню 78 рублей за американский доллар. стоп устанавливаем на уровень 77.40. Цель фиксации 81-86 рублей за 1 доллар.

Подписывайтесь на канал! Все мои сделки я публикую тут: https://t.me/BurtsevTrade

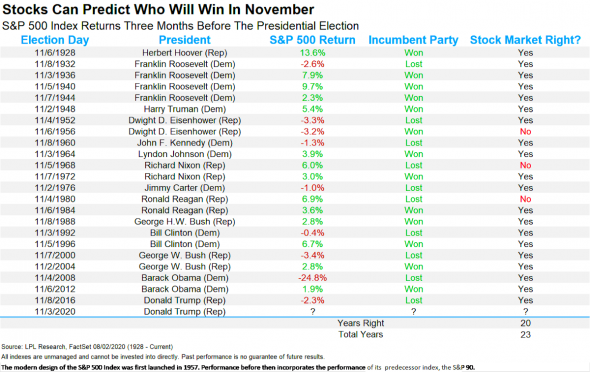

Фондовый рынок имеет хорошую репутацию в прогнозировании того, кто будет представлен в Белом доме.

- 21 октября 2020, 13:53

- |

На самом деле это довольно просто: когда акции росли за три месяца до выборов, действующая партия имела тенденцию выигрывать, и наоборот, когда акции падали, — отмечает Райан Детрик из LPL Financial.

Достаточно вспомнить, например, 2016 год. Мало кто ожидал, что Хиллари Клинтон проиграет, за исключением фондового рынка, так как акции были довольно слабыми до выборов.

Другими словами, данные свидетельствуют о том, что избиратели имеют тенденцию поддерживать действующую партию, если они связывают ее с увеличением фондового индекса, то есть благосостояния накануне выборов.

Фондовый рынок имеет хорошую репутацию в прогнозировании того, кто будет представлен в Белом доме.

Несмотря на то, что послужной список убедителен, он, конечно же, не идеален и не является убедительным аргументом.

И хотя личное богатство важно, это разумеется не единственное, что может быть важно для избирателей.

+4.52% — текущее значения за 2 недели до выборов

21.10.2020 3443 пункта

03.08.2020 3294 пункта.

Как 2020 год удивительно похож на 2009 год

- 15 октября 2020, 15:57

- |

Многое было сказано о резком восстановлении фондового рынка на фоне отставания экономики.

Вообще так было всегда, поскольку фондовый рынок является опережающим индикатором. Другими словами, это во многом — отражение будущего. Кроме того, фондовый рынок представляет более крупные компании, имеет международное присутствие и так далее. Для целей этого обсуждения давайте подумаем, насколько различия между фондовым рынком и экономикой сегодня аналогичны тем, как оно было одиннадцать лет назад.

Рост на американском фондовом рынке действительно заметен. После минимума 23 марта индекс S&P 500 вырос на колоссальные 57,0% за следующие 143 торговых дня.

В 2020 году есть много беспрецедентных моментов. Однако восстановление фондового рынка не входит в их число.

В электронном письме своим подписчикам в среду Николас Колас, соучредитель Datatrek Research, отметил, что рынок шел по пути, очень похожему на то, что мы видели в 2009 году, когда во время финансового кризиса акции упали.

( Читать дальше )

Как инвестировать в акции, если рекордные цены и волатильность заставляют нервничать

- 10 сентября 2020, 10:50

- |

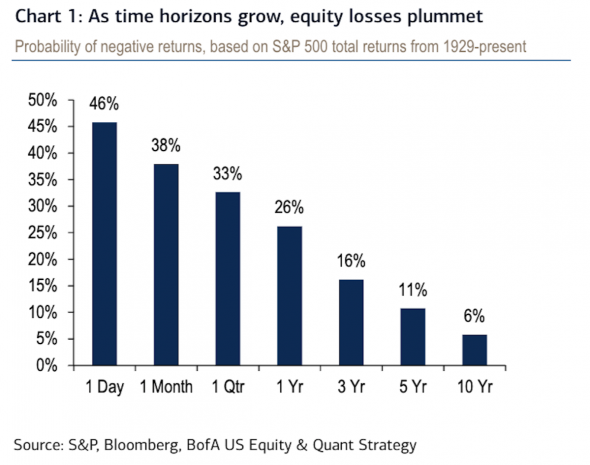

Время — лучший друг инвестора на фондовом рынке

Фондовый рынок на днях был захвачен приступом волатильности, когда цены достигли новых рекордных максимумов. И именно в такие времена инвесторы задают себе чрезвычайно сложные вопросы, например: «Стоит ли покупать провал?» или «Продать?»

Когда на кону стоит финансовое благополучие, как правило, не рекомендуется делать ставку на то, что, как вы думаете, произойдет в ближайшие дни, месяцы или даже несколько лет. Правда в том, что независимо от того, находится ли фондовый рынок на рекордно высоком уровне или торгуется около минимума медвежьего рынка, инвесторы всегда обеспокоены риском потери денег.

Итак, как следует думать с учетом всего этого? Что нужно понимать, прежде чем вкладывать новый капитал?

Ранее в этом месяце группа по стратегии акций Bank of America в США во главе с Савитой Субраманян предложила несколько простых, но вместе с тем проверенных временем рекомендаций.

«Лучший рецепт избежания убытков — это время: по мере увеличения временных горизонтов вероятность потери денег на акциях снижается», — написала Субраманян в записке для клиентов от 27 августа. Ее команда изучила историю и рассмотрела различные временные горизонты с 1929 года. И их выводы были очень простыми. Чем дольше вы были готовы удерживать акции, тем меньше вероятность того, что вы потеряете деньги.

Иначе говоря, чем сравнительно меньшее удержание позиции происходит, тем более оно разрушительно для капитала, в сравнении с долгосрочным удержанием позиции.

«В частности, для американских акций увеличение временного горизонта — это рецепт избежания убытков», — написала она. «10-летняя доходность S&P 500 была отрицательной только в 6% случаев; другие классы активов не обладают такими характеристиками — например, тот же уровень 10-летних потерь для товаров (commodities) составляет 30% (оба основаны на данных с 1929 года)».

( Читать дальше )

Акции Tesla (TSLA) сегодня падают (-30% за неделю), поскольку автопроизводитель объявляет, что он уже завершил привлечение капитала на 5 миллиардов долларов.

- 08 сентября 2020, 17:14

- |

На прошлой неделе Tesla объявила о планах привлечь 5,0 млрд долларов в рамках рыночного предложения.

Теперь, неделю спустя, компания уже подтверждает, что продала все акции с окончательным расчетом, который должен произойти завтра:

«4 сентября 2020 года Tesla, Inc. завершила продажу своих обыкновенных акций на 5,0 миллиарда долларов (до уплаты комиссионных) в рамках своей программы размещения« на рынке », о которой ранее сообщалось 1 сентября 2020 года. Окончательный расчет по акциям продано, как ожидается, будет завершено к 9 сентября 2020 г. »

Акции Tesla плохо отреагировали с момента объявления о повышении капитала, и сегодня утром акции снова падают — на этот раз на целых 16% в ходе предпродажных торгов.

Это одно из самых значительных падений для акций с начала ралли в начале этого года.

Однако большая часть воздействия сегодня утром вряд ли будет связана с увеличением капитала.

Акции открываются впервые после длинных выходных, а в прошлую пятницу появилась новость о том, что Tesla (TSLA) была исключена из последней перестановки в S&P 500 после больших ожиданий, что она будет включена.

( Читать дальше )

Индексу РТС исполнилось 25 лет

- 02 сентября 2020, 04:57

- |

25 лет назад — 1 сентября 1995 года — начался расчет Индекса РТС, который на тот момент был основным индикатором российского фондового рынка. Первое значение индекса – 100 пунктов. С тех пор оно увеличилось более чем в 12 раз и сегодня находится на уровне 1280 пунктов, говорится в сообщении Мосбиржи.

Своего максимума Индекс РТС достигал 19 мая 2008 года на отметке 2487,92 пункта, минимума – 5 октября 1998 года, тогда торги закрылись на уровне 38,53 пункта. Максимальный годовой рост индекс продемонстрировал в 1999 году, увеличившись на 197%.

В первый состав Индекса РТС входили акции 13 эмитентов – это РАО «ЕЭС России», «Иркутскэнерго», «КАМАЗ», «Коминефть», «ЛУКОЙЛ», «Мосэнерго», РАО «Норильский никель», «Ноябрьскнефтегаз», «Пурнефтегаз», «Ростелеком», «Сургутнефтегаз», «Томскнефть», «Юганскнефтегаз». Наибольшее количество бумаг (128) входило в состав Индекса РТС в первом полугодии 1998 года, когда список состоял из всех акций, допущенных к биржевым торгам.

( Читать дальше )

ЗОЛОТАЯ лихорадка - шанс или ловушка?

- 10 августа 2020, 12:53

- |

Смотрю на график золота и его мощнейший рост и начинаю тихо завидывать. Цена на золото уже почти $2100! А при взгляде на цену золотодобытчиков, таких как Полюс Золото вообще голова кружится. А тихушник Селигдар? Вырос с 9,5 руб до 53 руб менее чем за год! Рост в 6 раз — вот она, наша TESLA! Кто же знал летом 2019 года, что нужно инвестировать в наших чумазых золотодобытчиков? Где же я был тогда? А был я, дорогие читатели, как раз глубоко в Селигдаре. Это была моя единственная позиция на ВСЮ сумму счета с февраля 2020, и проехался я на этом чудном подъеме с доходностью под 80%.

Но в сторону понты, давайте лучше о том, ЧТО позволило мне тогда быть настолько уверенным, чтобы вложиться на весь счет, а теперь подсказывает мне, что финал золотой лихорадки уже близок, хотя по пути нас, вероятно, ждут новые максимумы и еще много интересного. А в конце поста будут несколько советов, как ЕЩЕ МОЖНО заработать на этом ралли и какие неочевидные акции еще можно купить с прицелом на 200-500% роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал