эффективность рынка

Эффективность на рынке: BRENT рисует...

- 10 февраля 2022, 11:00

- |

Когда не думаешь,

многое становится ясно. ©

Всем привет и трям! И Здравствуй Смарт-Лаб!

Нене, я никуда не уходила, типа хлопнуть дверью, и ниразу ни на кого не обижалась, как некоторые особоумные напридумали.

Чуть сбавлю обороты, и изредка, чтоб не заскучали. ;)

А не заскучали по поводу «рыночной эффективности», на тему которой уже говорили. Я канешн никому ничего не собираюсь доказывать, а просто то, что вижу и как понимаю.

для начала чуть общих понятий:

Рынок является эффективным в отношении какой-либо информации, если она сразу и полностью отражается в цене актива. На рынке наблюдается три вида эффективности: слабая, средняя и сильная.

Подробнее, естессно, читаем самостоятельно.

Не буду много мудрить, а тем более умничать. Возьму для примера слабую форму эффективности, то есть паттерн, который в прошлом уже срабатывал в определенном направлении. (это я своими словами))), то есть обычное ГА.

( Читать дальше )

- комментировать

- 4К | ★3

- Комментарии ( 245 )

Эффективности на рынке - проще пареной репы.

- 29 января 2022, 12:19

- |

Да, сегодня выходной, и надо отдыхать-развлекаться.

Но, чота меня понесло поумничать.))

Открыла СЛ и прям на главной @Мальчик Buybuy задвигает про «неэффективность» на рынке. И как на этом зарабатывать.

Ну понятно, это модная тема, для тех кто в танке… И ОЧЕНЬ умный. там математики всякие, цифири, фрмулы… бррр.

Ну я как женщина, в принципе простая (к сожалению не деревенская))), и училась тоже может не у простых, но без особых усложнений людей, думать логически.

Ну и на собственном опыте. А из математики все навыки — умею считать на калькуляторе.

И к чему я пришла за 16 лет трейдерского опыта??

Вернее, вбила себе в голову за первых два года, а потом шлифанула.

Всё на рынке имеет свои правила, статично, предсказуемо и для этого достаточно соблюдать определенные правила, уметь пользоваться калькулятором, что и позволит построить свою ТС.

Хочу сразу расстроить всех адептов хаоса и неэффективностей — их на рынке нет.

( Читать дальше )

О идеологии трейдинга.

- 12 декабря 2020, 22:42

- |

Играть и реально выигрывать на рынке продолжительное время можно только на неэффективностях рынка, при условии, если нам удастся их обнаружить и использовать.

Проще всего обнаружить и использовать краткосрочные неэффективности, длящиеся от минуты до десятка минут. Это потому, что их много, и размера статистики для их обнаружения и проверки гипотез вполне хватает. Если такие неэффективности стабильны и присутствуют на рынке длительное время, то их реально можно использовать.

Из написанного понятно, что после реал-тайм обнаружения неэффективности появляется возможность прогнозирования на период ее действия, и сделка может быть открыта. После окончания периода неэффективности сделка должна быть закрыта, т.к. начинается время 50/50, где мы статистически выиграть не можем. Таким образом, продолжительность нашей сделки может составлять от 1-й до 10 мин, в зависимости от вида неэффективности.

( Читать дальше )

Почему обвала может и не быть?

- 22 ноября 2020, 17:51

- |

Просматривая периодически смартлаб, заметил что многие игроки находятся в ожидании обвала американской фонды. Мне, как одному из участников этого большого финансового «казино», тоже хотелось бы увидеть коррекцию в 15-20% чтобы прикупить каких нибудь добротных акций. Но мне кажется, что это все только розовые мечты в головах шортистов и лонгистов. Обеим сторонам в какой то степени выгоден обвал: шортисты спекульнут, лонгисты докупят на лоях. Многие игроки, так или иначе, что то на среднесроке да заработают. Но есть один момент...

В начале вспомним знаменитую теорию эффективного рынка, которая гласит, что в текущие цены уже все включено. Т.е. включено абсолютно все — мнения, ставки, ожидания, стратегии, модели, риски, прогнозы и т.д. Таким образом, мы можем предположить что ожидания многих участников рынка касательно коррекции, уже заложены в текущие цены. То есть сам риск возникновения коррекции и распродаж, рынком уже переваривается!

Рассмотрим ситуацию:

Шортист Иван (медведь) хочет спекульнуть и зайти в шорт по индексу S&P 500, но не делает этого в данный момент т.к. хочет увидеть подтверждение своей позиции, с точки зрения каких то сильных уровней и объемов. Соответственно в рынок он не лезет, а ждет каких то сигналов.

Лонгист Николай (бык) хочет докупить в свой портфель акций, но при этом не хочет покупать на рекордных хаях. Соответственно в рынок он тоже не лезет, а ждет ближайшую коррекцию.

Получается, что игроки с обеих сторон ждут одного сценария, при этом активных действий на рынке никто не предпринимает.

Теоретически, данная ситуация может быть тоже заложена в цены, в виде «кэша», который не хочет идти на рынок. А как мы знаем кэш — это тоже позиция, но нейтральная (кэш = ожидание чего-либо)

( Читать дальше )

Закон неубывания энтропии применительно к рынку.

- 15 августа 2019, 05:05

- |

Дальше следует пролдолжение: «Закон не имеет физической подоплёки, а исключительно математическую, то есть теоретически он может быть нарушен, но вероятность этого события настолько мала, что ей можно пренебречь». Другими словами, это дает нам право трактовать закон в обратном порядке — если система не замкнута (имеет место приток, или отток энергии) и находится в равновесном состоянии (не меняются параметры после начала притока/оттока), то энтропия в системе будет убывать.

В терминах рынка, если какой-то крупный игрок хочет зайти или выйти крупным объемом, но так чтобы это было не заметно, не создавая шоков, сохраняя макроскопическое состояние рынка равновесным, он будет монотонно увеличивать рыночнеую неэффективность, создавая все более и более заметные патерны и упорядоченные структуры, до тех пор пока не закончится приток ликвидности.

Какой практический смысл этих рассуждений? Спросите у своего брокера есть приток денег в гарантийный фонд, или в случае с криптобиржами, увеличение депозитов на блокчейн адресах бирж. Если есть, тогда можно торговать арбитраж, если нет, то лучше не торговать.

Глобальная неэффективность рынка

- 01 марта 2019, 12:40

- |

Компании хотят расшириться и продают свои акции на IPO. Инвесторы покупают акции этих компаний, с целью получения прибыли от дивидендов. Это упрощенно. Но на самом деле есть компании, которые не платят дивиденды. Есть те, кто платят, но уровень доходности сильно разнится. Я думаю, это объясняется не только премией за будущий рост и пр. экономическими факторами. Большую роль играют нерыночные вещи, никак не влияющие на текущие и будущие дивиденды. Будь то:

— какой-то крупный фонд решил продать большой пакет акций

— идет борьба за контрольный пакет и акции скупаются с рынка

— по моделям диверсификации всем нужны транспортные компании, а их на рынке очень мало, и спрос на акции повышенный

То есть стратегия будет такой: искать эти нерыночные факторы и покупать акции против этих факторов. Рано или поздно эти факторы пропадут, что статистически принесет прибыль, т. к. экономически обоснованная цена и риски роста и падения тоже заложены в котировку. Главное, чтобы эти факторы не усилили свое влияние на котировку. Тут надо следить за фактором, и покупать только когда он в полной силе.

В случае если фактор постоянный и меняться не будет, то компании просто будут лучше и дешевле аналогов из других отраслей.

Как зарабатывать на американском рынке, стратегия на годы вперед

- 15 декабря 2018, 17:16

- |

Наткнулся на ZeroHedge на одну из последних публикаций, где они разбирают торговую систему дававшую прибыль на протяжении многих лет. Фундаментально она представляется крайне интересной, поэтому я решил посвятить небольшую публикацию ее разбору. Суть системы в следующем: мы ожидаем негативного закрытия недельной свечи на S&P500, после чего встаем в покупку на протяжении всего следующего за этой неделей торгового дня. Иными словами, мы занимаемся типичной «покупкой дна» на американском рынке в ожидании «Plunge Protection Team» (изначально вполне себе официальная рабочая группа, однако название давно стало собирательным образом для американских трейдеров. Что-то вроде нашего кукла, только занимающегося поддержкой рынка). Самое смешное, что стратегия работает, вот среднедневной возврат (по факту возврат на одну сделку, т.к. ее продолжительность по системе равняется одному торговому дню) по годам начиная с 1980-х:

( Читать дальше )

Ересь

- 22 января 2018, 20:27

- |

Так не то что писать, даже думать нельзя!!!!

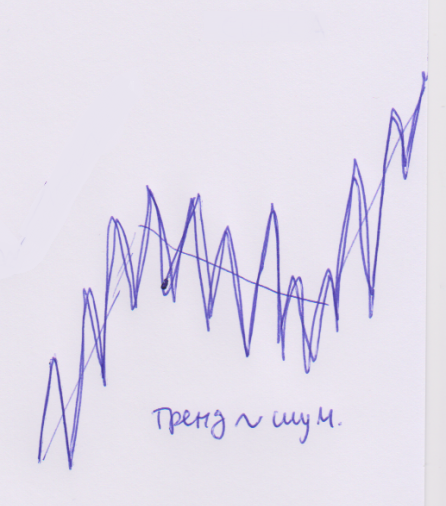

На эффективных рынках шум, создаваемый роботами так велик, что он становится сопоставим по размаху с короткими трендами.

Шум на рынке является чуть ли не самой главной неэффективностью, которую пожирают роботы.

Вот график самого эффективного и самого роботизированного рынка в мире,

шума на нём почти НЕТ:

( Читать дальше )

Выборы в США показали, что рынок неспособен к прогнозированию

- 13 ноября 2016, 08:47

- |

Среди многих аналитиков, да и просто участников рынка существует некий миф о том, что с помощью рыночной реакции можно прогнозировать некие политические события типа исхода выборов или чего-то подобного. Вот во время избирательной кампании многие все время ссылались на курс мексиканского песо к доллару, на цену золота – как на главные факторы, которые демонстрировали вероятность успеха того или иного претендента. Грубо говоря рост песо означал рост шансов Клинтон, а его падение – возрастание вероятности победа Трампа.

Однако исход выборов показал, что рынки не являются никакими барометрами выигрыша, они просто следуют информационному фону, а не сами выступают эффективным инструментом прогнозирования.

Вот картинка из журнала Барронс:

Если бы рынок действительно был бы способен прогнозировать, то он не рос бы вначале, когда газета NYT давала 80% шанс на выигрыш Клинтон, а наоборот бы упал. И дальнейшие движения рынка в тот день лишь показывает, что он просто реагирует на события. И все. Если бы в какой-то момент времени какой-то ключевой штат типа Огайо все же развернулся бы в сторону Клинтон, то и рынок бы развернулся следом. Т.е. рынок никаким инструментом прогнозирования не является.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал