эталон

Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

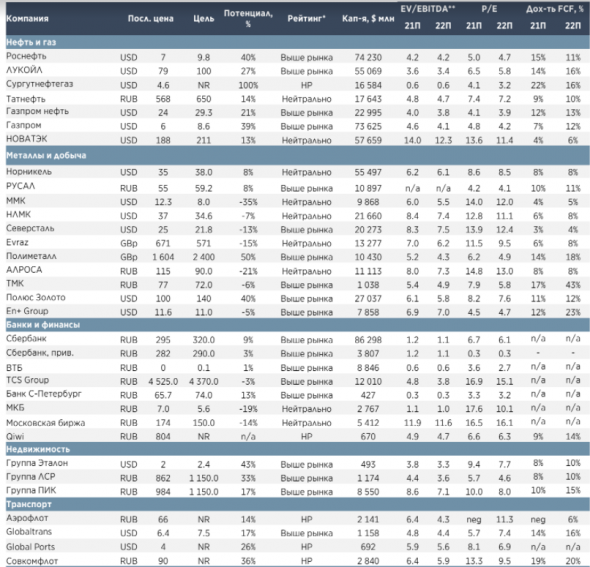

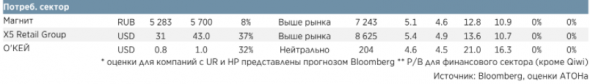

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

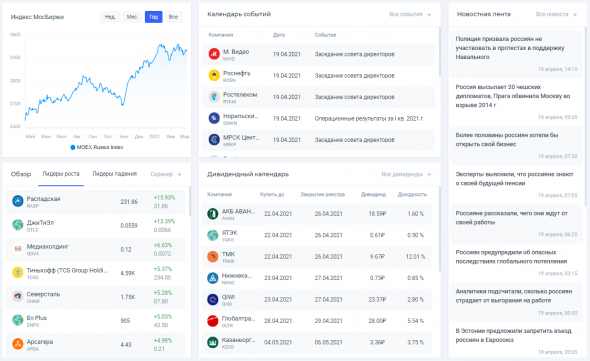

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

Оценки акций российских компаний

- комментировать

- ★1

- Комментарии ( 1 )

Эталон получил кредитную линию от Сбера до ₽26,5 млрд на проект ЗИЛ-Юг

- 28 апреля 2021, 10:49

- |

Кредитные средства будут направлены на финансирование строительства проекта «ЗИЛ-Юг» в Москве.

Завершение первой очереди строительства «ЗИЛ-Юг» планируется в конце 2023 года.

источник

Новости компаний — обзоры прессы перед открытием рынка

- 27 апреля 2021, 08:20

- |

Министру показали стимулы лицом. Финансовый рынок предложил себя развивать

Профучастники рынка ценных бумаг представили министру финансов предложения по развитию российского рынка. Одной из основных тем было развитие сегмента индивидуальных инвестиционных счетов (ИИС), как существующих, так и новых, с более длинным сроком инвестирования. Также обсуждался вопрос упрощения удаленной идентификации клиентов и стимулирования проведения IPO в России, в частности, освобождение от налога на доходы физических лиц, купивших бумаги.

https://www.kommersant.ru/doc/4792085

Паи с отделкой. Перепродажу квартир пустили через ЗПИФ

На росте популярности розничных закрытых инвестиционных фондов (ЗПИФ) небольшие управляющие компании предлагают новые схемы для неквалифицированных инвесторов. В частности, на деньги фонда выкупать недооцененные квартиры на вторичном рынке с последующей косметической отделкой и перепродажей по более высокой цене. В крупных управляющих компаниях говорят о дополнительных рисках таких фондов, а также издержках валютного хеджирования.

https://www.kommersant.ru/doc/4792125

( Читать дальше )

Эталон объявил детали допэмиссии своих акций (Меморандум о размещении)

- 26 апреля 2021, 09:51

- |

👉новый выпуск акций

👉фиксация реестра 17:00 по Лондону

👉объем выпуска 88 487 391 акций, 30% от выпущенного объема

👉цель: наращивание инвестпрограммы и расширение бизнеса

👉размещение: 27.04-12.05

👉Цена подписки = $1,7/акцию/ГДР

Главный исполнительный директор Группы «Эталон» Геннадий Щербина отметил: Дальнейшее увеличение нашей рыночной доли и двузначный показатель роста новых продаж являются ключевыми приоритетами стратегии Группы «Эталон», объявленными в ноябре 2020 г. Таким образом, мы нацелены на ускорение пополнения земельного банка новыми проектами с привлекательным расположением в Санкт-Петербурге и Москве, которые соответствуют нашим целевым критериям рентабельности.

В настоящий момент мы рассматриваем возможность приобретения новых проектов общей продаваемой площадью 3,5 млн кв. м. Размещение позволит нам приступить к реализации первоначального плана по приобретению до 1 млн кв. м общей продаваемой площади уже в этом году. Помимо средств от размещения, Группа «Эталон» также планирует использовать различные иные схемы финансирования приобретений, включая оплату в рассрочку, оплату долями в реализуемых площадях и дополнительное долговое финансирование.

https://www.etalongroup.com/ru/investoram/novosti/novosti/news/detail/News/880/

Инвесторы в целом позитивно воспримут новость о допэмиссии Эталона - Газпромбанк

- 20 апреля 2021, 14:08

- |

Эффект на компанию. Компания сообщает, что она просмотрела порядка 6 млн кв.м участков и в настоящий момент находится в активных переговорах по приобретению 3,5 млн кв.м. В общей сложности Эталон планирует потратить на приобретение новых участков до 30 млрд руб. При этом во проектах компания имеет целевой уровень валовой рентабельности в 35%. Согласно данным топ-менеджмента компании, одним из проектов будет масштабный проект комплексного развития территории в СанктПетербурге площадью 1,4 млн кв.м, который должен прийти на смену проекту «Галактика».

Эффект на акции. Мы полагаем, что инвесторы в целом позитивно воспримут новость, поскольку она снимает неопределенность с ценой продажи новых акций, а также определяет цели по использованию вырученных средств.Ибрагимов Марат

«Газпромбанк»

Цена размещения акций Эталона привлекательна для акционеров - Атон

- 20 апреля 2021, 12:04

- |

Эталон утвердил размещение 88.5 млн акций, что составляет 30% от общего количества выпущенных обыкновенных акций компании. Первоначально компания предложит своим существующим акционерам подписаться на новые акции. АФК «Система», которая является одним из крупнейших акционеров компании, будет участвовать в размещении пропорционально ее текущей доле владения в капитале компании, а также разместит заявку на дополнительный объем акций, если они не будут проданы другим инвесторам в рамках процесса формирования книги заявок. Остальные акции, которые останутся после использования преимущественного права, будут предложены институциональным инвесторам. Цена размещения составляет $1.7 за акцию (или GDR). Чистые поступления от размещения в размере $150 млн будут использована для ускорения инвестиционной программы компании и расширения бизнеса. В соответствии со своей стратегией, Группа Эталон планирует ускорить пополнение земельного банка и рассматривает возможность приобретения ряда новых проектов в 2021 году общей чистой реализуемой площадью 3.5 млн кв. м. Дата закрытия реестра для участия в размещении для существующих акционеров — 26 апреля.

Это ожидаемое событие, позитивное для развития компании. Эталон использует поступления от размещения для расширения своего земельного банка. Цена размещения соответствует рыночной цене, и мы считаем ее привлекательной для существующих акционеров.Атон

Позитивный взгляд на бумаги Эталона сохраняется - Атон

- 20 апреля 2021, 11:34

- |

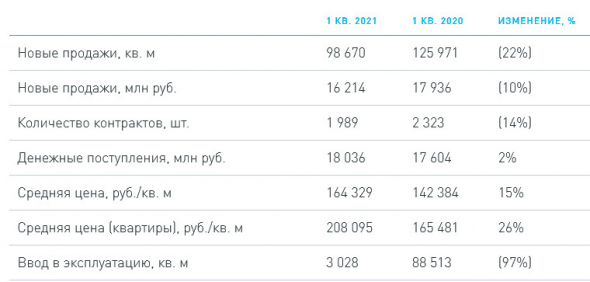

Объемы реализации недвижимости за 1К21 снизились на 22% г/г до 98.7 тыс. кв. м, а в стоимостном выражении упали на 10% г/г до 16.2 млрд руб., при этом средняя цена квартиры выросла на 26% г/г до 208 тыс. руб./кв. м. Денежные поступления увеличились на 2% г/г до 18 млрд руб. Объемы реализации недвижимости в Московском регионе упали на 13% г/г до 51.8 тыс. кв. м., а в стоимостном выражении снизились на 7% до 9.5 млрд руб., при этом средняя цена квартиры составила 230 тыс. руб. за кв. м (+11% г/г). В Санкт-Петербурге продажи недвижимости сократились на 30% г/г до 46.9 тыс. кв. м, а в стоимостном выражении снизились на 13% до 6.8 млрд руб. при средней цене квартиры 184 тыс. руб. за кв. м (+40% г/г). Общий долг компании вырос на 7% г/г до 53.8 млрд руб., а корпоративный долг сократился до 16.1 млрд руб. (против 19.6 млрд руб. на конец 2020), отношение чистого корпоративного долга к EBITDA до распределения стоимости приобретения активов (за последние 12 месяцев) составило 1.0x. В 1П21 компания планирует ввести в эксплуатацию новые проекты, включая ЗИЛ-Юг, Nagatino I-Land (стадия 2), проект на Летниковской улице в Москве, которые должны поддержать объемы продаж компании в 2021. В результате Эталон подтвердил прогноз на 2021: объемы реализации недвижимости без изменений на уровне 538 тыс кв. м. и рост на 10% в стоимостном выражении до 88 млрд руб.

Объявленные операционные результаты выглядят довольно слабыми, но нейтральными для динамики акций. Это результат не падающего спроса, а дефицита предложения, который транслируется в существенный рост цен и, в свою очередь, рост рентабельности компании. Мы подтверждаем позитивный взгляд на бумагу.Атон

Комментарии по рынку акций: ВТБ, Группа Эталон, КАМАЗ

- 19 апреля 2021, 19:08

- |

Финансовые результаты ВТБ за I кв. 2021 г. Банк за отчётный квартал увеличил чистую прибыль на 113,8% по сравнению с аналогичным периодом прошлого года – до 85,1 млрд руб. – это больше, чем за весь 2020 г.

Сильные результаты ВТБ обусловлены двукратным сокращением отчислений в резервы на фоне одновременного роста комиссионных и процентных доходов на 19,1% и 21,6% соответственно. #VTBR

Операционные результаты Группы Эталон за I кв. 2021 г. Продажи застройщика сократились на 10% по сравнению с аналогичным периодом прошлого года – до 16,2 млрд руб. Поступления денежных средств на счета Эталона выросли всего на 2% – до 18 млрд руб.

Несмотря положительные рыночные условия, Группа Эталон снова хуже всех отчиталась об операционных результатах. При этом, компания отмечает, что уверена в способности выплатить гарантированные дивиденды.

( Читать дальше )

Совет директоров Группы Эталон утвердил размещение до 88 487 391 обыкновенных акций

- 19 апреля 2021, 10:32

- |

Размещение будет осуществляться в форме предложения прав на подписку на Новые акции правомочным существующим держателям акционерных ценных бумаг Компании с последующим рыночным предложением институциональным инвесторам любых Новых акций, не распределенных в рамках Размещения прав, в форме глобальных депозитарных расписок.

Цена подписки для Размещения прав и Последующего размещения будет составлять $1,7 за Новую акцию (или ГДР).

Размещение будет осуществляться на условиях, изложенных в меморандуме о размещении, который, как ожидается, будет датирован 26 апреля 2021 года или близкой к этому дню датой.

Компания ожидает, что группа Система примет участие в Размещении прав пропорционально ее текущей доле владения в капитале Компании, а также разместит заявку на приобретение ГДР в рамках Последующего размещения, включая ГДР, которые могут быть не проданы другим инвесторам в рамках процесса формирования книги заявок.

Компания предложит права на подписку на Новые акции существующим держателям обыкновенных акций по состоянию на 17:00 (по Лондону) 26 апреля 2021 года

Последующее размещение будет проводиться путем рыночного предложения ценных бумаг институциональным инвесторам в рамках ускоренного формирования книги заявок.

В рамках Последующего размещения Renaissance Capital, Sberbank CIB (UK) Limited и VTB Capital plc будут выступать совместными глобальными координаторами и совместными организаторами книги заявок.

После размещения ГДР будут торговаться на Лондонской фондовой бирже и Московской бирже наравне с существующими ГДР.

Ориентировочные сроки

Дата закрытия реестра для акционеров 26 апреля 2021 года, 17:00

Дата закрытия реестра для держателей ГДР 26 апреля 2021 года, 22:00

Направление письма о предложении прав Акционерам на дату закрытия реестра; Начало размещения 27 апреля 2021 года, 9:00

Крайний срок подписки для Правомочных держателей ГДР 11 мая 2021 года, 17:00

Крайний срок подписки для Акционеров на дату закрытия реестра 12 мая 2021 года, 17:00

Последующее размещение По решению Компании

источник

Площадь новых продаж Эталона в 1 кв -22% г/г

- 19 апреля 2021, 09:51

- |

Основные операционные показатели за 1 кв. 2021 года:

- Количество новых контрактов составило 1 989

- Продажи недвижимости составили 98 670 кв. м и 16,2 млрд рублей

- Денежные поступления увеличились на 2% до 18,0 млрд рублей

- Средняя цена за квадратный метр выросла на 15% до 164,3 тыс. рублей

- Средняя цена квадратного метра жилой недвижимости выросла на 26% по сравнению с первым кварталом 2020 года и составила 208,1 тыс. рублей

- Поступления денежных средств на счета эскроу достигли 4,9 млрд рублей

Некоторое снижение объемов реализации в 1 квартале 2021 года после рекордных результатов прошлого года связано в первую очередь с сокращением открытой для продажи недвижимости. Временный дефицит предложения оказал несущественное влияние на динамику показателей год к году: сумма контрактов, заключенных за первые три месяца 2021 года, составила более 16 миллиардов рублей. Средняя цена за квадратный метр выросла на 15% до 164 тысяч рублей, обеспечив объем денежных поступлений на уровне 18 миллиардов рублей.В соответствии с нашими планами по увеличению предложения, уже в ближайшее время мы собираемся вывести на рынок новые площади в проектах «ЗиЛ-Юг» и Nagatino i-Land, которые помогут улучшить динамику продаж.

По состоянию на конец марта Группа «Эталон» сохраняет сильное финансовое положение. Чистый корпоративный долг сократился до 16,1 млрд рублей.

Группа «Эталон» находится в комфортной позиции для пополнения земельного банка, при этом Компания может быть уверена в своей способности выплачивать гарантированные дивиденды и выполнять обещания, данные акционерам

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал