эталон

Эталонный застройщик. Уровни Норникеля. SPO Русагро

- 03 октября 2021, 13:09

- |

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Эталон: дивидендная корова, но есть ли светлое будущее у застройщиков?

- 29 сентября 2021, 23:58

- |

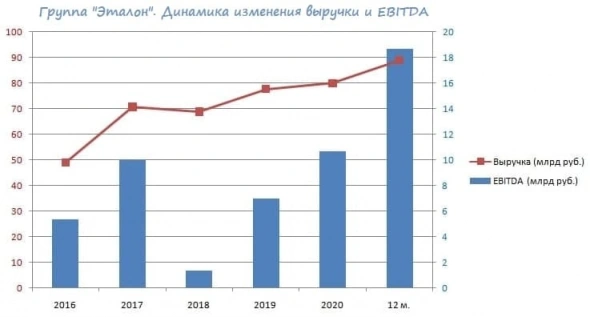

🏗 Группа «Эталон» представила финансовые результаты за 6 мес. 2021 года.

📈 Выручка компании с января по июнь увеличилась на 29% (г/г) до 39,9 млрд руб., благодаря росту средней цены реализации и увеличению объёмов продаж недвижимости.

📊 Операционные результаты компании мы с вами подробно разбирали (https://t.me/invest_or_lost/4237) летом. И, как мы помним, компания по итогам полугодия нарастила продажи недвижимости, благодаря позитивной рыночной конъюнктуре. Впрочем, как и все другие отечественные застройщики, когда покупатели старались успеть под действие льготной ипотечной программы, до ужесточения её условий.

📈 Показатель EBITDA также вырос по итогам отчётного периода на 125% (г/г) до 11,1 млрд руб., благодаря росту операционных доходов и жёсткому контролю над издержками.

При этом рентабельность по EBITDA составила 27,8%, в то время как абсолютным лидером в отрасли по-прежнему является Группа ПИК, показатель которой составляет 48,5%.

( Читать дальше )

Бумаги девелоперов остаются привлекательными - Финам

- 29 сентября 2021, 20:03

- |

В то же время спрос за 1П2021 несколько ослаб в сравнении с бумом в 2П2020. Таким образом, в совокупности на рынке первичной недвижимости в 1П2021 число сделок уменьшилось в сравнении с 2П2020, однако в денежном эквиваленте показатели увеличились за счет продолжающегося роста цен за квадратный метр. Обращаясь к статистике, в 1П2021 в России заключено 422,5 тыс. ДДУ – в 1,5 раза больше, чем за аналогичный период год назад, но на 13% меньше, чем в 2П2020. Причиной некоторого снижения активности на рынке послужило и ужесточение условий выдачи льготной ипотеки, а также факт удовлетворенности большего числа спроса со стороны населения. Помимо этого, девелоперы выпустили на рынок новые объекты, тогда как в 2020 году количество предложения было ограничено из-за того, что застройщики замораживали строительство своих объектов во время самоизоляции.

( Читать дальше )

Эталон, как мы и ожидали, круто отчитался за 2й квартал 2021г

- 29 сентября 2021, 13:17

- |

— Выручка +29% г/г

— EBITDA до PPA* +125%, теперь составляет 11.1 млрд. руб. за полгода (22.7 млрд руб. за год)

— компании удалось сократить долю SG&A расходов в выручке с 14% до 11%

— стоимость чистых активов выросла с 51 до 63.4 млрд. руб., при капитализации 46.0 млрд руб. текущий P/Book уже всего 0.7x

— чистый долг сократился до 20.3 млрд. руб.

С учетом амбициозного роста СД утвердил дивиденды за 2020 г. в размере 9.39 РУБ что соответствует 61% от чистой прибыли до распределения стоимости приобретения активов, и анонсировал дальнейший план выплачивать до 40 до 70% от чистой прибыли. Эти дивиденды — ниже, чем то, что компания анонсировала и платила раньше (12 руб.), в то же время на наш взгляд не являются критичным отклонением, но акции отреагировали негативно.

Сохраняем позитивный взгляд на акции компании

* PPA — бумажная корректировка, отражающая эффект от проведенной M&A сделки

Непоследовательность в корпоративном управлении Эталона производит негативное впечатление на инвесторов - Атон

- 28 сентября 2021, 11:19

- |

Выручка компании выросла на 29% г/г до 40 млрд руб. Валовая прибыль, скорректированная на распределение стоимости приобретения активов (PPA), подскочила на 72% до 15.3 млрд руб., при этом рентабельность валовой прибыли составила 35%. Выручка от московских проектов увеличилась на 49% г/г до 21 млрд руб., от проектов в Санкт-Петербурге — снизилась на 5% до 12 млрд руб. из-за дефицита земельных участков. Показатель EBITDA до распределения стоимости приобретения активов вырос более чем в два раза г/г, составив 22.6 млрд руб., что подразумевает рентабельность EBITDA на уровне 26%, а чистая прибыль до распределения стоимости приобретения активов составила 2.5 млрд руб. по сравнению с убытком 0.6 млрд руб. годом ранее. Операционный денежный поток, скорректированный на поступления денежных средств на эскроу-счета, вырос на 26% до 9.1 млрд руб. Свободный денежный поток (FCF), скорректированный на поступления средств на эскроу-счета, увеличился в 1П21 на 59% до 7.3 млрд руб. Общий долг вырос на 19% до 60.3 млрд руб., а чистый корпоративный долг на конец периода составлял 0.6 млрд руб. Совет директоров компании рекомендовал выплатить дивиденды за 2020 год в размере 3.6 млрд руб. (9.39 руб. на акцию), что составляет 61% от чистой прибыли до распределения стоимости приобретения активов.

( Читать дальше )

Дивидендная доходность Etalon Group может составить 7,8% - Финам

- 27 сентября 2021, 17:15

- |

Благодаря проделанной работе менеджмента компании в области повышения эффективности бизнеса, высокому уровню продаж, расширению портфеля и выходу в новые регионы финансовые показатели Etalon Group вышли на высоком уровне и превысили прошлогодние значения.

С 2013 года компания постепенно поднимала целевой уровень дивидендных выплат, и сейчас, достигнув своей цели по повышению рентабельности бизнеса, Etalon Group намерена повысить уровень до 40-70% от чистой прибыли по МСФО до распределения стоимости приобретения активов (PPA). За 2020 год совет директоров компании рекомендовал направить на дивидендные выплаты 3,6 млрд руб., что соответствует 61% от PPA, или 9,39 руб. на акцию/ГДР. В случае одобрения годовым общим собранием акционеров, выплата финальных дивидендов будет произведена в декабре текущего года, а дивидендная доходность может составить порядка 7,8%. Стоит отметить, что повышение уровня дивидендных выплат повысит и инвестиционную привлекательность компании. Для сравнения, самый стабильный плательщик дивидендов среди публичных застройщиков России ЛСР за 2020 год выплатил 6,1 млрд руб. (50% от чистой прибыли по МСФО), или 59 руб. на акцию, с доходностью 7,15%.Пырьева Наталия

ФГ «Финам»

📉Эталон падает на 3% после объявления новой дивидендной политики

- 27 сентября 2021, 16:50

- |

Компания намерена выплачивать дивиденды в размере 40–70% от чистой прибыли по МСФО до распределения стоимости приобретения активов (PPA). Выплаты будут производиться один раз в год по итогам выхода годовой отчетности Группы «Эталон» по МСФО. С целью повышения прозрачности рекомендация Совета директоров по дивидендам будет даваться не позднее 31 мая, а выплаты будут производиться не позднее 31 декабря года, следующего за отчетным периодом🤔

Ранее компания обещала выплачивать не менее 12 руб. на ао😔

Чистая прибыль Группы Эталон за 1 п/г по МСФО составила ₽1,3 млрд

- 27 сентября 2021, 09:50

- |

Основные финансовые показатели за 1 полугодие 2021 года:

- Консолидированная выручка за 1 полугодие 2021 года выросла на 29% по сравнению с результатом 1 полугодия 2020 года и достигла рекордного уровня в 39,9 млрд рублей

- Консолидированная валовая прибыль до распределения стоимости приобретения активов (PPA) за период выросла на 72% до 15,3 млрд рублей, а скорректированная на стоимость приобретения активов – на 84% до 13,8 млрд рублей

- Валовая рентабельность до распределения стоимости приобретения активов увеличилась на 9 п.п. до 38%, скорректированная на стоимость приобретения активов– на 10 п.п. до 35%

- Прибыль до вычета процентов, налогов и амортизации (EBITDA) до распределения стоимости приобретения активов за первое полугодие увеличилась на 125% год к году и составила 11,1 млрд рублей, а за последние 12 месяцев на 108% до 22,7 млрд рублей

- Рентабельность по EBITDA до распределения стоимости приобретения активов за первое полугодие увеличилась на 12 п.п. до 28%, а за последние 12 месяцев на 11 п.п. до 26%

- EBITDA, скорректированная на стоимость приобретения активов, за первое полугодие достигла 9,6 млрд рублей, а за последние 12 месяцев 18,7 млрд рублей

- Чистая прибыль до распределения стоимости приобретения активов достигла 2,5 млрд рублей

- Чистая прибыль за период составила 1,3 млрд рублей

( Читать дальше )

Дивиденды Группы Эталон составят ₽9,39 на акцию, будет платить дивиденды 40–70% от чистой прибыли по МСФО

- 27 сентября 2021, 09:43

- |

В связи с восстановлением рентабельности бизнеса Совет директоров принял решение об изменении дивидендной политики.

Компания намерена выплачивать дивиденды в размере 40–70% от чистой прибыли по МСФО до распределения стоимости приобретения активов (PPA). Выплаты будут производиться один раз в год по итогам выхода годовой отчетности Группы «Эталон» по МСФО. С целью повышения прозрачности рекомендация Совета директоров по дивидендам будет даваться не позднее 31 мая, а выплаты будут производиться не позднее 31 декабря года, следующего за отчетным периодом.

www.etalongroup.com/ru/investoram/novosti/novosti/news/detail/News/941/

Почему акции ПИК могут продолжить дальнейший рост на 50-100% в год? И почему акции ПИК и Самолет растут, а ЛСР и Эталон нет?

- 24 сентября 2021, 10:10

- |

Почему акции ПИК могут продолжить дальнейший рост на 50-100% в год? И почему акции ПИК и Самолет растут, а ЛСР и Эталон нет?

Многие удивляются почему акции ПИК выросли за год на 200%, акции Самолет на 300%, а акции других девелоперов ЛСР и Эталон не растут.

Год назад я внимательно изучал бизнес девелоперов и рынок недвижимости. Анализировал с позиции покупателя и с позиции будущего – чей подход более прогрессивный, способен на масштабирование строительства, низкие издержки, быстрое строительство. И стало понятно, что акции ЛСР и Эталон могут надеяться только на рост стоимости недвижимости, а ПИК и Самолет будут расти вне зависимости от этого. Поэтому инвестировал в эти акции и благодаря им в среднем по дивидендному портфелю заработал 145% дохода за последний год.

Например, такое очевидное отличие. Неэффективные застройщики, особенно небольшие, с момента покупки участка до момента ввода в эксплуатацию тратят 3 года на проектирование и согласование, 3-4 года строительство и еще 1 год, чтобы допродать все оставшиеся квартиры. Представьте, целых 8 лет может пройти с момента инвестирования капитала в участок до момента, когда полностью раскроется эскроу счет, деньги вернутся застройщику и отразится вся прибыль в отчетности! Понятно, что эскроу счет раскрывается поэтапно, понятно, что банк может выдать кредит, учитывая проданные квартиры. Но такие реальные сроки у неэффективных застройщиков. У более эффективных ЛСР и Эталон этот срок сокращается до 4-5 лет. У Самолета до момента ввода в эксплуатацию первого дома на участке от 3 лет. У ПИК от 2 лет по текущей технологии и меньше 1,5 года по новой модульной. Получается у ПИК оборот капитала может быть в 3-4 раза быстрее обычных застройщиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал