Блог им. Klinskih-tag

Эталон: дивидендная корова, но есть ли светлое будущее у застройщиков?

- 29 сентября 2021, 23:58

- |

🏗 Группа «Эталон» представила финансовые результаты за 6 мес. 2021 года.

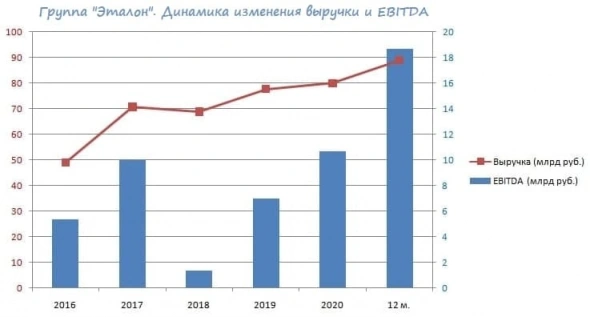

📈 Выручка компании с января по июнь увеличилась на 29% (г/г) до 39,9 млрд руб., благодаря росту средней цены реализации и увеличению объёмов продаж недвижимости.

📊 Операционные результаты компании мы с вами подробно разбирали (https://t.me/invest_or_lost/4237) летом. И, как мы помним, компания по итогам полугодия нарастила продажи недвижимости, благодаря позитивной рыночной конъюнктуре. Впрочем, как и все другие отечественные застройщики, когда покупатели старались успеть под действие льготной ипотечной программы, до ужесточения её условий.

📈 Показатель EBITDA также вырос по итогам отчётного периода на 125% (г/г) до 11,1 млрд руб., благодаря росту операционных доходов и жёсткому контролю над издержками.

При этом рентабельность по EBITDA составила 27,8%, в то время как абсолютным лидером в отрасли по-прежнему является Группа ПИК, показатель которой составляет 48,5%.

📈 В итоге чистая прибыль Группы «Эталон» по итогам полугодия составила 1,3 млрд руб. (против убытка в размере 1,77 млрд рублей годом ранее).

👨💼 «Финансовые итоги первого полугодия текущего года наглядно показывают, что проделанная нами серьёзная работа в этом направлении дала отличные результаты», — прокомментировал финансовые результаты Президент Группы «Эталон» Геннадий Щербина.

💼 Рост операционных доходов и проведение допэмиссии акции позволили компании сократить долговую нагрузку по соотношению NetDebt/EBITDA до 0,03х. В то время как у конкурентов в лице Группы ПИК и ЛСР долговая нагрузка находится в диапазоне 1,6-1,9х.

Одна из главных проблем Эталона — это постоянные сложности с прибыльностью (в 2018-2019 гг. компания была убыточной), да и свободный денежный поток почти все годы находится в отрицательной зоне. Тем не менее, при всех сложностях с денежными потоками Эталон стабильно платит дивиденды и даже утвердил более щедрую дивидендную политику в 2017 году, подняв норму выплат до 40-70% от чистой прибыли. И несмотря на чистые убытки, дивиденды были выплачены и за 2018, и за 2019 гг.

💰 Кстати, Совет директоров Эталона рекомендовал выплату финальных дивидендов по итогам 2020 года в размере 3,6 млрд руб. (9,39 руб. на акцию/ГДР). Выплаты соответствуют 61% от чистой прибыли до распределения стоимости приобретения активов (PPA), сообщает компания. В случае одобрения годовым общим собранием акционеров, выплата финальных дивидендов будет произведена в декабре 2021 года, и по текущей рыночной цене 122 руб. дивидендная доходность может составить около 7,7%.

👉 Все эти новости бумаги «Эталон» отыгрывают в негативном ключе, а котировки обновляют свои годовые максимумы, торгуясь сейчас с мультипликатором EV/EBITDA=2,5х, что является самым низким показателем в отрасли! Если вы не боитесь грядущего замедления бизнеса у застройщиков, ввиду ужесточения программы льготной ипотеки и роста ключевой ставки ЦБ, то эта инвестиционная идея может оказаться очень даже перспективной по текущим ценникам!

Помимо Смартлаба читайте мои посты там, где вам удобно: Телеграм, ВКонтакте, Instagram, Тинькофф-Пульс

- 30 сентября 2021, 08:08

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- ритейлеры

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс