экономика сша

Баффетт уходит в кэш. Что это значит для экономики США?

- 08 апреля 2025, 17:34

- |

Berkshire Hathaway накапливает рекордные $334 млрд наличности, а Баффетт уже 9 кварталов подряд продаёт акции. Легендарный инвестор никогда не действует без причины. Значит ли это, что на горизонте серьёзные экономические потрясения?

Исторические параллели

В 2007 году Баффетт тоже аккумулировал кэш перед кризисом, а в 2008-м скупал активы за копейки. В 1999-м, перед крахом доткомов, он избегал технологических акций. Его принцип – ждать моментов, когда рынок “льёт кровь”, и действовать только тогда.

Почему он выходит в кэш?

1. Переоценённость рынка – Индекс S&P 500 торгуется на уровнях, где исторически следовали коррекции.

2. Рост стоимости заёмного капитала – Высокие ставки ФРС делают инвестиции менее привлекательными.

3. Отсутствие выгодных сделок – Баффетт любит покупать дешево, а сейчас таких возможностей мало.

Тревожный сигнал для США?

Если Баффетт не видит точек входа, это может говорить о грядущем спаде. Возможно, он готовится к рецессии или рыночному обвалу.

( Читать дальше )

- комментировать

- 439

- Комментарии ( 4 )

Идём по следам отчёта о состоянии рынка труда США

- 08 апреля 2025, 10:45

- |

Начну с не совсем очевидных вещей. Если верить статистике США и прогнозам роста популяции, то в 2024 году население США увеличилось на 2.5 миллиона человек, а в 2025 году должно прибавить 2.58 миллиона.

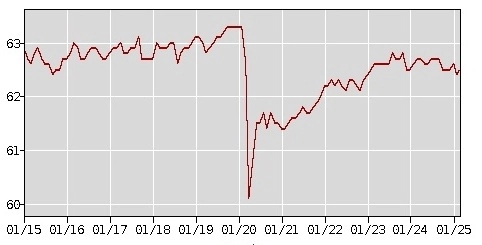

В последнем отчёте BLS (U.S. Bureau of Labor Statistics — Бюро статистики труда США), из которого многие исследователи изымают для анализа лишь несколько цифр, мы находим следующую фразу: «Уровень участия в рабочей силе, составляющий 62,5 процента, мало изменился за месяц и за год». Этот показатель действительно стабилен многие годы, если не учитывать период ковида и времена прочих глобальных катаклизмов.

Источник: https://www.bls.gov/news.release/empsit.nr0.htm

Простой расчёт даёт нам возможность вычислить в целом приемлемый для рынка труда США и даже необходимый для американской экономики прирост рабочих мест. Для 2025 года получается чуть больше 130 тысяч ежемесячно.

Теперь смотрим на диаграмму изменения количества новых рабочих мест на рынке труда США по месяцам в течение последних 12 месяцев и видим вполне приглядную картину:

( Читать дальше )

Америка должна больше производить и меньше потреблять!

- 07 апреля 2025, 19:03

- |

в интервью, записанному после объявления Трампом о повышении торговых пошлин, министр финансов США Скотт Бессант озвучил несколько революционных тезисов:

❗️На вопрос: «Нет ли рисков от повышения пошлин?» — Бессант заявил, система была сломана, её нужно менять. План, объявленный Трампом — лучшее, что можно было придумать, хотя он не может гарантировать, что не будет рецессии;

❗️США, скорее, будут обсуждать новую политику с руководителями корпораций, а не главами зарубежных стран.

❗️Обвал фондового рынка это небольшая проблема, учитывая то, что 12% самых богатых американцев владеют большей частью акций, а 50% вообще не имеют акций, а имеют долги;

❗️❗️Услышать из уст министра финансов заявление о том, что для устранения дисбалансов Америка должна меньше потреблять — это эпохальное событие.

Участники рынка здорово ошиблись, когда несколько месяцев назад оптимистично встречали номинацию на пост миллиардера, управляющего хедж фондом. Он, как никто другой знает, что рынкам присуща волатильность, а у инвесторов короткая память.

( Читать дальше )

Пошлины Трампа навредят экономике и не принудят Китай к консультациям — МИД КНР

- 07 апреля 2025, 11:05

- |

«Неизбирательное введение Соединенными Штатами тарифов равносильно лишению всех государств права на развитие, особенно это касается стран глобального Юга. <…> Это нанесет серьезный удар по процессу восстановления мировой экономики и неизбежно встретит всеобщее противодействие со стороны международного сообщества», — подчеркнул он на брифинге.

Как уточнил официальный представитель МИД, анализ данных Всемирной торговой организации (ВТО) свидетельствует, что протекционизм Трампа усугубит разрыв между богатыми и бедными в различных странах, а наибольший удар будет нанесен по наименее обеспеченным из людей. Кроме того, подобная политика негативно отразится на достижении целей устойчивого развития ООН до 2030 года.

По словам китайского дипломата, американский лидер действует вопреки правилам ВТО, «серьезно подрывая нормальный международный торгово-экономический порядок, безопасность и стабильность глобальных цепочек поставок». Линь Цзянь указал на важность сохранения принципов многостороннего сотрудничества и международной системы во главе с ООН.

( Читать дальше )

Америка уже достаточно великая? А остальные? Мысли

- 07 апреля 2025, 08:10

- |

Думаю,

из-за пошлин рушатся цепочки поставок и падение рынков долгосрочно.

По крайней мере, до октября

(сентябрь — последний месяц финансового года в США и худший месяц для фондовых рынков в году, по статистике).

Трамп хочет уменьшить дефицит бюджета США с $1,86 трлн в

2024 финансовом году.

Оптимизация расходов — это больно.

4 квартал — лучший для фонды, по статистике.

Тарифы Трампа! Акции рухнули, продавать нельзя покупать!

- 05 апреля 2025, 21:52

- |

(Спойлер: 3 вывода в конце и важная новость, которую все пропустили)

Высокая волатильность этой недели пугает и заставляет нас всех нервничать. Но давайте попробуем в эти выходные спокойно разобраться. О том, что будут новые тарифы, всем было известно. (ЕС 20%, Китая 34% и др. страны), но ожидали цифры меньше. (На минутку, это почти 3% ВВП США и до 1% мирового ВВП!) Это, конечно, “в моменте” очень плохо, такие тарифы прибавят издержек бизнесу. Пострадают не только те, кто покупает импорт, но и те, кто использует импортные компоненты для своего производства.

Соцсети пестрят негативными комментариями от бывших экспертов по пандемии, землетрясениям, войнам и прочим ретроградным Меркуриям.

И всех их объединяют две вещи: полное незнание и непонимание вопроса и ненависть к Трампу. А Трамп все делает правильно! Ведь все это в долгосрочной перспективе выгодно США!!! Все это стимулирует производство в стране! Думаю, мы сможем убедиться в результате скоро, главное, чтоб не заслали к нему очередного Освальда…

( Читать дальше )

Новые пошлины принесут США около $500 млрд нового дохода.

- 05 апреля 2025, 13:38

- |

Новые пошлины принесут США около $500 млрд нового дохода. Расчеты показывает, что крупнейшим плательщиком тарифов, даже с учётом примененных изъятий, станет Китай — около $130 млрд. В топ-5 крупнейших плательщиков только азиатские экспортеры, но и потери ряда европейских стран достаточно болезненны. Германии тарифы Трампа будут стоить около $30 млрд.

Эти расчеты требуют осторожности, поскольку предполагают, что уровень импорта 2024 г, хотя он будет сокращаться. И расчеты не учитывают, кто понесет издержки из-за тарифов (импортеры, потребители или экспортеры).Демидович.

Тарифы Смут-Холи и тарифы Трампа. 1930 vs 2025.

- 04 апреля 2025, 16:43

- |

В 1930 году тарифы Смут-Холи вызвали ответные меры со стороны торговых партнёров США, таких как Канада и европейские страны, что привело к сокращению мировой торговли.

Смут-Холи продвигался как защита рабочих мест в условиях экономического спада.

Как мы видим, и протекционистские цели, и политическое обоснование, и широкий охват, и международная реакция имеют очень много общего с тарифами Трампа.

Но есть и различия.

1. Иная экономическая ситуация

Тарифы Смут-Холи были введены на фоне начавшейся Великой депрессии, когда экономика США уже находилась в кризисе. Это усугубило спад, так как сокращение импорта привело к падению экспорта из-за ответных мер. В США сейчас таких огромных проблем нет.

( Читать дальше )

Конференция на Nonfarm Payrolls

- 04 апреля 2025, 12:57

- |

Падение рынков привело к ряду заявлений Белого дома и Трампа лично.

Трамп заявил, что все идет по плану, его действия в конечном итоге приведут к росту фондового рынка.

Пресс-секретарь Белого дома заявила, что повышение пошлин являются половиной общих мер, вторая половина — снижение налогов, что станет позитивным для экономики США.

Тем не менее, Трамп готовится к повышению секторальных пошлин: на фармацевтику и чипы, а значит рынку будет нанесен ещё один удар.

Трамп заявил, что получает кучу звонков от лидеров стран с просьбами снизить пошлины и это возможно, если торговые партнеры предложат нечто «феноменальное».

Рынки ждут главного: ответных мер других стран, они явно будут со стороны Китая, Канада вчера повысила пошлины на иностранные авто, не входящие в соглашение с США и Мексикой, остальные страны пока думают и проводят переговоры.

Падение рейтинга Трампа оказывает давление на республиканцев, в Конгресс внесен законопроект об ограничении полномочий Трампа в торговле с обязательным одобрением вводимых пошлин Конгрессом, но пока у Трампа большинство и этот законопроект вряд ли будет принят.

( Читать дальше )

Что о ситуации в США говорят экономисты?

- 03 апреля 2025, 20:56

- |

Зависимость США от нерезидентов

Никто и никогда в истории США не был настолько суров к стратегическим союзникам, как новая администрация Белого дома.

Причем враждебность Дональда Трампа к внешним торговым и финансовым партнерам коррелирует со степенью зависимости от иностранного капитала. Чем выше зависимость от нерезидентов – тем выше враждебность (под наиболее жестким ударом находятся Европа и Канада – те, от кого США больше всего зависят, по крайней мере последние два года).

Демократы разругались со странами BRICS и нефтеэкспортерами, которые обеспечивали существенный денежный поток в период с 2004 по 2008 с постэффектом до 2014, а Дони решил утилизировать последний оплот стабильности – Европу и Канаду, которые обеспечивали (за исключением офшоров) свыше 85% чистых денежных потоков в ценные бумаги США за последние пять лет.

Политика исключительно суицидальная, т.к. обеспечение устойчивости США реализуют нерезиденты среди стратегических союзников, учитывая хронические дефициты США по счету текущих операций и федеральному бюджету.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал