шевченко

АО им. Т. Г. Шевченко - 2021 - III кв - Рейтинг

- 27 апреля 2022, 15:01

- |

В 2019 году, я по наитию и с подачи всемогущего и всезнающего Интернета, вложился в облигации АО им. Т. Г. Шевченко 2.5%-ой долей. Финансовое состояние компании мной в последствии анализировалось, а рост финансовых показателей и стабильность компании радовали и внушали доверие. Много ли изменилось с момента последнего анализа и что дальше делать с облигациями компании, ещё предстоит выяснить, а пока я решил посмотреть сайт предприятия в надежде увидеть там заявления о мировом лидерстве и поглумиться на эту тему, но… велико было моё удивление, когда я пришёл на сайт времён 20-летней давности. Я сам такие сайты писал, на html, 22 года назад. Стало страшно. Что это? Нет денег на сайт, или нет необходимости?

( Читать дальше )

- комментировать

- 4.8К | ★1

- Комментарии ( 3 )

АО им. Т. Г. Шевченко опубликовало отчётность отчетность за 2021 год

- 27 апреля 2022, 14:09

- |

🌾 Основными направлениями деятельности общества являются растениеводство (выращивание зерновых и масличных культур) и животноводство (выращивание крупного рогатого скота). Компания осуществляет свою деятельность на территории Краснодарского края.

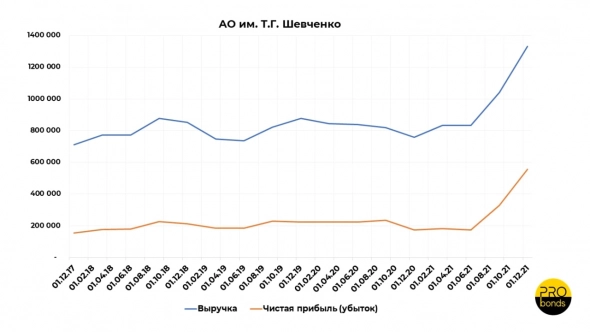

Основные финансовые результаты 2021 года:

• Выручка 1.3 млрд (+76%)

• EBIT 623 млн. (+161%)

• Чистая прибыль 556 млн. (+219%)

• Общий размер заёмных средств за рассматриваемый период практически не изменился и составляет 1.02 млрд. (-1.8%). Капитал увеличился на 38% до 2.04 млрд.

• Покрытие EBIT процентных расходов составило 5.8

Источник: www.e-disclosure.ru/portal/files.aspx?id=5792&type=3&attempt=1

/Облигации АО им. Т.Г. Шевченко входят в портфели PRObonds на 4,7% от активов/

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 18 апреля 2022, 09:17

- |

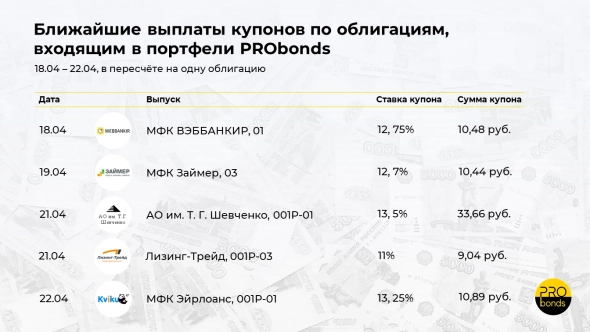

18.04.2022

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты, ставка купона 12,75%, Сумма купона 10,48 руб.

19.04.2022

- Займер, 03 Ежемесячные выплаты, ставка купона 12,7%, Сумма купона 10,44 руб.

21.04.2022

- АО им. Т. Г. Шевченко, 001P-01 Ежеквартальные выплаты ставка, купона 13,5%, Сумма купона 33,66 руб.

- Лизинг-Трейд, 001P-03 Ежемесячные выплаты ставка купона 11% Сумма купона 9,04 руб.

22.04.2022

- МФК Эйрлоанс, 001Р-01 Ежемесячные выплаты, ставка купона 13,25%, Сумма купона 10,89 руб.

Взлёты и падения Шевченко

- 24 ноября 2021, 14:10

- |

<<< ранний доступ к материалам на fapvdo.ru >>>

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться в разделе АО «им. Т.Г. Шевченко»

Рейтинг АО «им. Т.Г. Шевченко»

ИНН: 2358006710

Организация: АО «им. Т.Г. Шевченко»

( Читать дальше )

Кто надёжнее: Электрощит, ЧЗПСН или Шевченко?

- 05 июля 2021, 12:34

- |

Для надёжного портфеля ВДО, нужны надёжные эмитенты. Чем выше финансовая независимость предприятия, тем крепче мы спим и лояльнее относимся к дефолтам. Но всё познаётся в сравнении, и какими бы надёжными не казались предприятия, всегда есть самое надёжное и самое ненадёжное. Так, какое выбрать?

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. В статье Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1 мы начали собирать надёжный ВДО портфель. Давайте проанализируем финансовое состояние трёх претендентов и выясним нужны ли нам их облигации.

( Читать дальше )

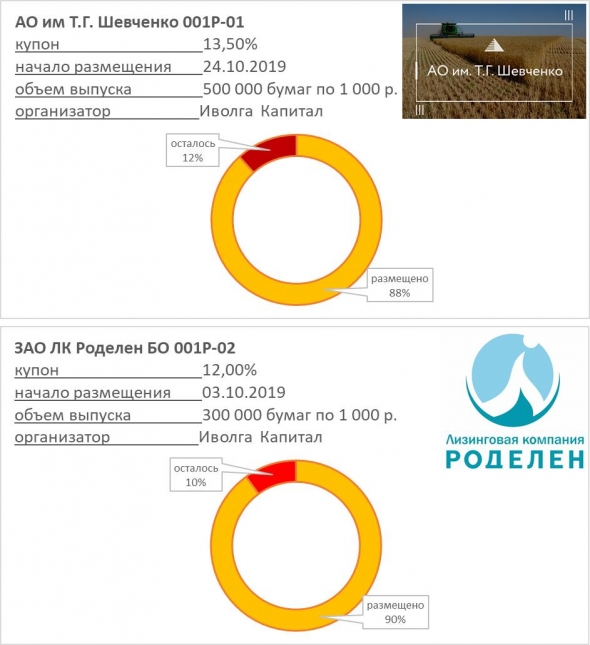

Размещения облигаций ЗАО ЛК "Роделен" (300 млн.р., 12,0%) и АО им Т.Г. Шевченко (500 млн.р., 13,5%) подходят к концу

- 11 ноября 2019, 17:14

- |

2 таких разных размещения, и оба подходят к концу. С высокой вероятностью, и облигации ЛК «Роделен», и облигации АО им. Т.Г. Шевченко уйдут с первичного рынка на этой неделе. Традиционно, будем ждать их котировок чуть выше, уже на вторичных торгах.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

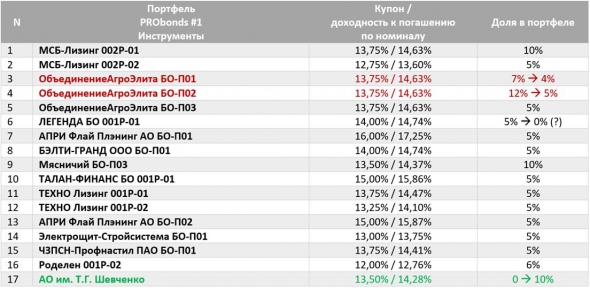

Изменение облигационной части портфелей PRObonds: доля облигаций "ОбъединенияАгроЭлита" снижается, добавляются облигации АО им. Т.Г. Шевченко

- 28 октября 2019, 09:59

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Скрипт подачи заявки на участие в выпуске облигаций АО им. Т.Г. Шевченко (500 млн.р., 3 года, 13,5% годовых)

- 23 октября 2019, 16:34

- |

24 октября стартует размещение облигаций АО им. Т.Г. Шевченко.

Параметры выпуска АО им. Т.Г. Шевченко 001P-01 :

Размер: 500 млн.р

Купон: 13,50% годовых, выплата ежеквартально

Срок до погашения: 3 года, амортизация с 9 купонного периода

Организатор размещения: ООО «Иволга Капитал»

Скрипт подачи заявки (эти параметры необходимы для подачи заявки через голосовой трейд-деск или через терминал):

— наименование облигации: АО им. Т.Г. Шевченко 001P-01 (Краткое наименование: Шевченк1Р1)

— ISIN: RU000A100YP2

— контрагент (партнер): Бест Эффортс Банк (код в системе торгов [MC0020800000])

— режим торгов: первичное размещение (наименование режима у различных брокеров может отличаться)

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальный лот – 100 бумаг (100 000 р. по номинальной стоимости)

Контактное лицо организатора выпуска:

Александр Бойчук: @AleksandrBoychuk, boychuk@ivolgacap.com, +7 985 912 67 50

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

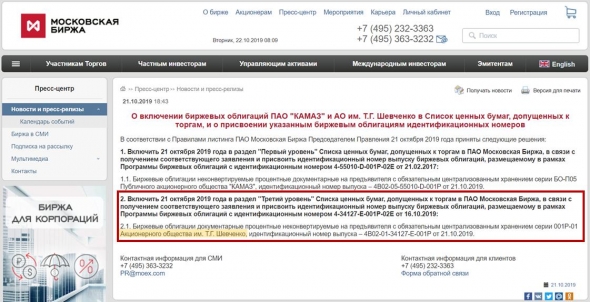

Облигации АО им. Т.Г. Шевченко допущены к торгам

- 22 октября 2019, 08:36

- |

Облигации АО им. Т.Г. Шевченко допущены к торгам.

Первичное размещение стартует 24 октября. Судя по собранным заявкам, размещение 500-миллионного выпуска (купон 13,5%, срок до погашения 3 года, амортизация долга в течение третьего года) продлится не более 20 торговых сессий.

АО им.Шевченко, судя по годовой отчетности 2018 года и предварительным отчетным данным за 9 мес. 2019 года – эмитент с минимальной кредитной нагрузкой в сравнении со всеми компаниями, облигации которых мне приходилось размещать.

Презентация выпуска облигаций: t.me/probonds/2724 || https://www.probonds.ru/posts/105-ao-im-t-g-shevchenko-novyi-emitent-obligacii.html

Информация о сборе заявок: t.me/probonds/2743 || https://www.probonds.ru/posts/110-otkryta-kniga-zajavok-na-uchastie-v-pervichnom-razmeschenii-obligacii-ao-im-t-g-shevchenko.html

@AndreyHohrin

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал