Блог им. superdet

АО им. Т. Г. Шевченко - 2021 - III кв - Рейтинг

- 27 апреля 2022, 15:01

- |

В 2019 году, я по наитию и с подачи всемогущего и всезнающего Интернета, вложился в облигации АО им. Т. Г. Шевченко 2.5%-ой долей. Финансовое состояние компании мной в последствии анализировалось, а рост финансовых показателей и стабильность компании радовали и внушали доверие. Много ли изменилось с момента последнего анализа и что дальше делать с облигациями компании, ещё предстоит выяснить, а пока я решил посмотреть сайт предприятия в надежде увидеть там заявления о мировом лидерстве и поглумиться на эту тему, но… велико было моё удивление, когда я пришёл на сайт времён 20-летней давности. Я сам такие сайты писал, на html, 22 года назад. Стало страшно. Что это? Нет денег на сайт, или нет необходимости?

Общие сведения

ИНН: 2358006710

Полное наименование юридического лица: Акционерное общество им. Т. Г. Шевченко

ОКВЭД: 01.11.1 — Выращивание зерновых культур

Сектор рынка по ОКВЭД: Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

Финансовое состояние АО им. Т. Г. Шевченко

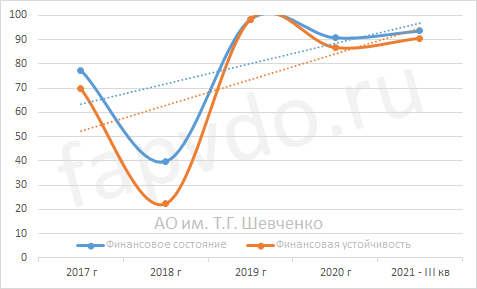

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

Рост уровня финансового состояние к концу отчётного периода составил — 3%, рост уровня финансовой устойчивости — 4%. Стабильность финансовых показателей улучшилась.

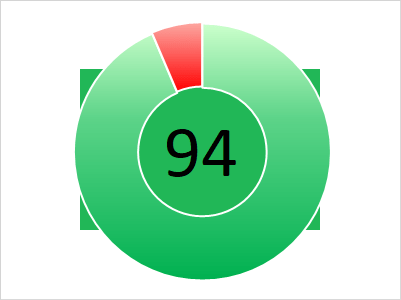

Финансовое состояние — 94 балла, близко к оптимальному. Достаточная рентабельность. Угроза потери инвестиций минимальна.

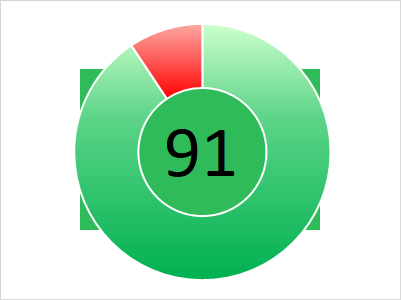

Финансовая устойчивость — 91 балл. Минимальный риск банкротства. Имеется запас прочности по погашению текущих обязательств.

Платёжеспособность

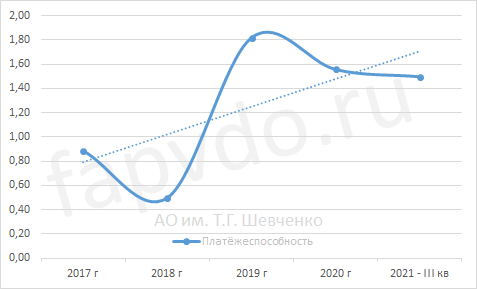

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 1.5 Небольшое, 3.8%, снижение платёжеспособности в отчётном периоде.

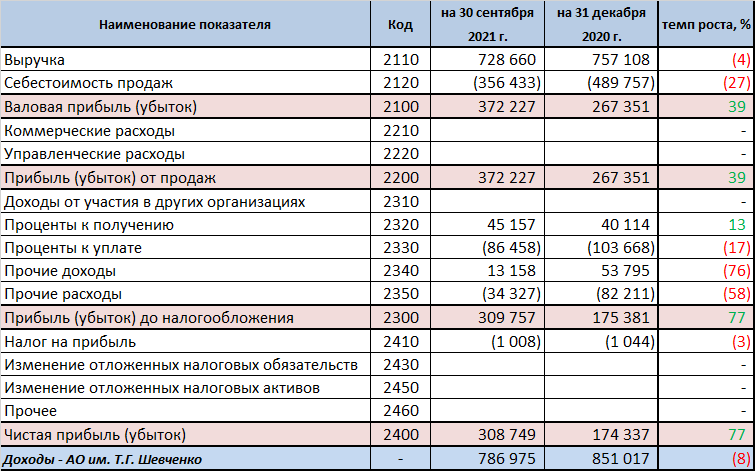

Финансовые результаты

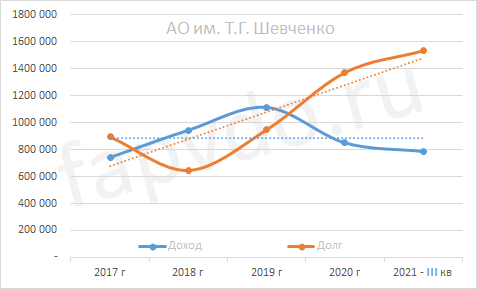

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 787 млн рублей. Прогноз суммы доходов предприятия на конец 2021 года — 0.9-1 млрд рублей. Если доходы к концу года будут ниже, то финансовое положение компании будет ухудшаться в 2022 году.

Заёмный капитал к концу периода остался на прежнем уровне и составил 1.5 млрд рублей.

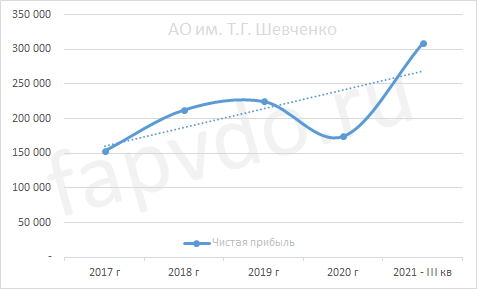

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. Рост чистой прибыли за отчётный период составил — 77%. Прогноз чистой прибыли к концу финансового года — 350-400 млн рублей. Большая вероятность того, что в 2022 году «взлёт» чистой прибыли будет компенсирован её снижением.

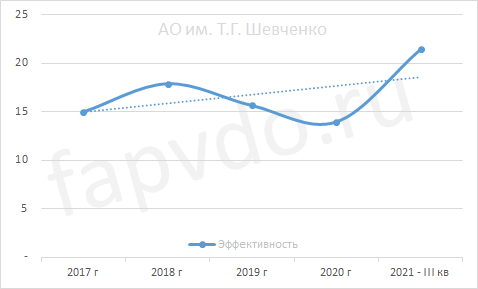

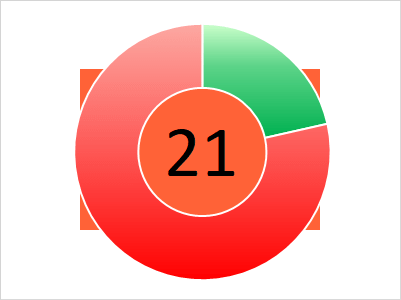

Эффективность

Общая эффективность предприятия — выше средней. Рост общей эффективности предприятия в отчётном периоде составил — 54%.

Общая оценка эффективности предприятия — 21 балл. Предприятие достаточно эффективное.

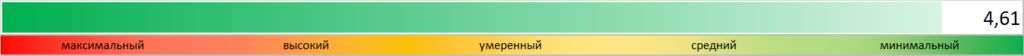

Инвестиционный риск

Уровень инвестиционного риска — минимальный. Доля облигаций АО им. Т. Г. Шевченко, от общей доли активов инвестиционного портфеля, может достигать4.61%

Облигации АО им. Т. Г. Шевченко

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- АО Т.Г.Шевченко-001Р-01 — 17.22/13.5

- АО Т.Г.Шевченко-001P-02 — 15.19/13

Общий облигационный долг: 0.8 млрд рублей

Средняя доходность эф./купон., %: 16.20/13.25

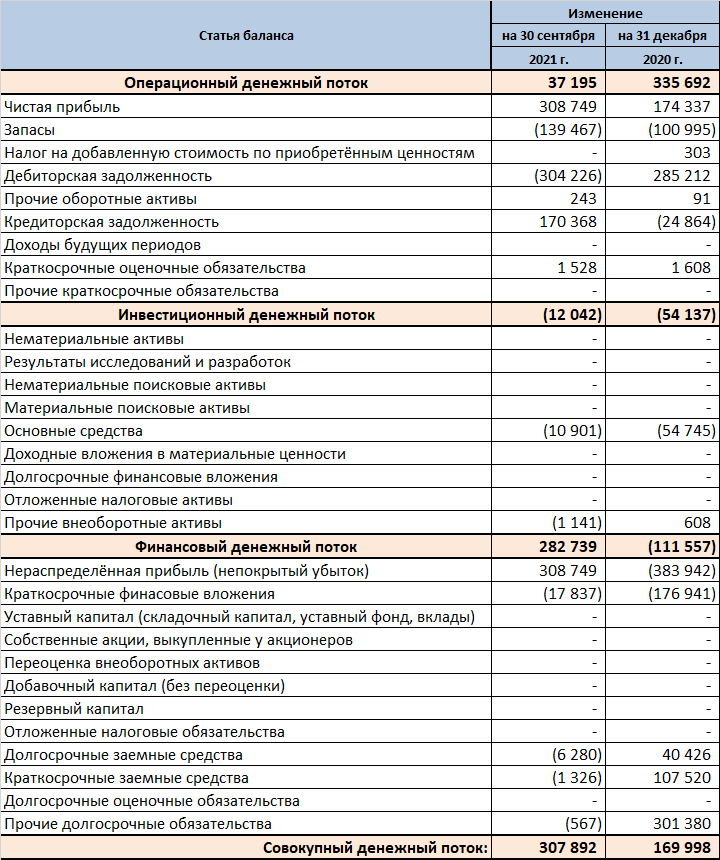

Денежные потоки АО им. Т. Г. Шевченко

Показатели денежных потоков за отчётный период:

- Операционный — положительный — 37 млн рублей

- Инвестиционный — отрицательный — 12 млн рублей

- Финансовый — положительный — 283 млн рублей

- Совокупный: — положительный — 308 млн рублей

Кредитоспособность АО им. Т. Г. Шевченко

Уровень кредитоспособности (УКС) компании определяется её классом.

- ✔ 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

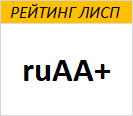

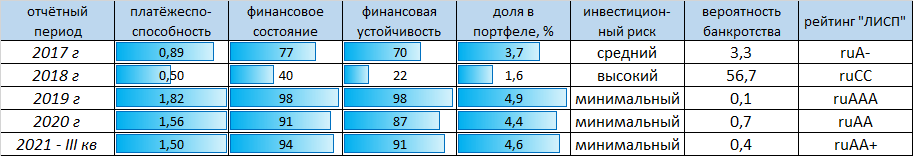

Рейтинг АО им. Т. Г. Шевченко

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, АО им. Т. Г. Шевченко был присвоен рейтинг ЛИСП на уровне ruАА+ по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB{ru}

Индекс Финансового Риска RusBonds:32

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:1

Экспертное заключение

❗ АО им. Т. Г. Шевченко — незакредитованное, финансово устойчивое, ликвидное, достаточно эффективное и кредитоспособное предприятие. Запас ликвидности по срочным обязательствам 73 млн рублей, по менее срочным 0.9 млрд рублей.

Собственный капитал превышает заёмный в 1.17 раза. Предприятие достаточно рационально использует собственные и заёмные деньги. Собственный, собственный оборотный капиталы и доля собственных средств в обороте выросли в отчётном периоде. Впрочем вырос и заёмный капитал, правда темп роста заёмного капитала ниже темпа роста собственного, 12% против 21% соответственно. Объём долгосрочных обязательств остался на прежнем уровне. Текущие обязательства выросли на 32% и на конец отчётного периода составили 699 млн рублей.

Практически все показатели платёжеспособности и финансовой устойчивости в «зелёной» зоне, впрочем как и показатели рентабельности. Показатели эффективности выросли в отчётном периоде в среднем на 50%.

Операционная деятельность предприятия принесла в отчётном периоде 37 млн российских денег. В дебиторской задолженности и запасах «зависло» 443 млн рублей. Судя по прошлым результатам (2017-2020гг), дебиторская задолженность перед предприятием погашается и не имеет тенденции к постоянному росту. С кредиторской задолженностью дела обстоят не хуже, предприятие вовремя рассчитывается по долгам.

В инвестиционную деятельность компания в отчётном периоде не вкладывалась и денег не занимала.

Положительный финансовый денежный поток сформирован только за счёт собственной чистой прибыли, из которой были погашены текущие обязательства.

Финансовой дыры в бюджете компании не обнаружено. Совокупный денежный поток положительный без привлечения заёмных средств.

Инвестиционная вероятность банкротства: 0.4%

Статистическая вероятность банкротства: 0.3%

Целесообразность инвестирования: +12.9

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

✔ надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации АО им. Т. Г. Шевченко значительно выше риска потери инвестиций.

По итогам финансового анализа и учитывая стабильное финансовое положение компании, мной было принято решение не выходить из бумаг и по возможности увеличить долю облигаций компании до 4% от стоимости всех активов.

Желаю вам доходных инвестиций. С уважением, Алексей Степанович Галицкий.

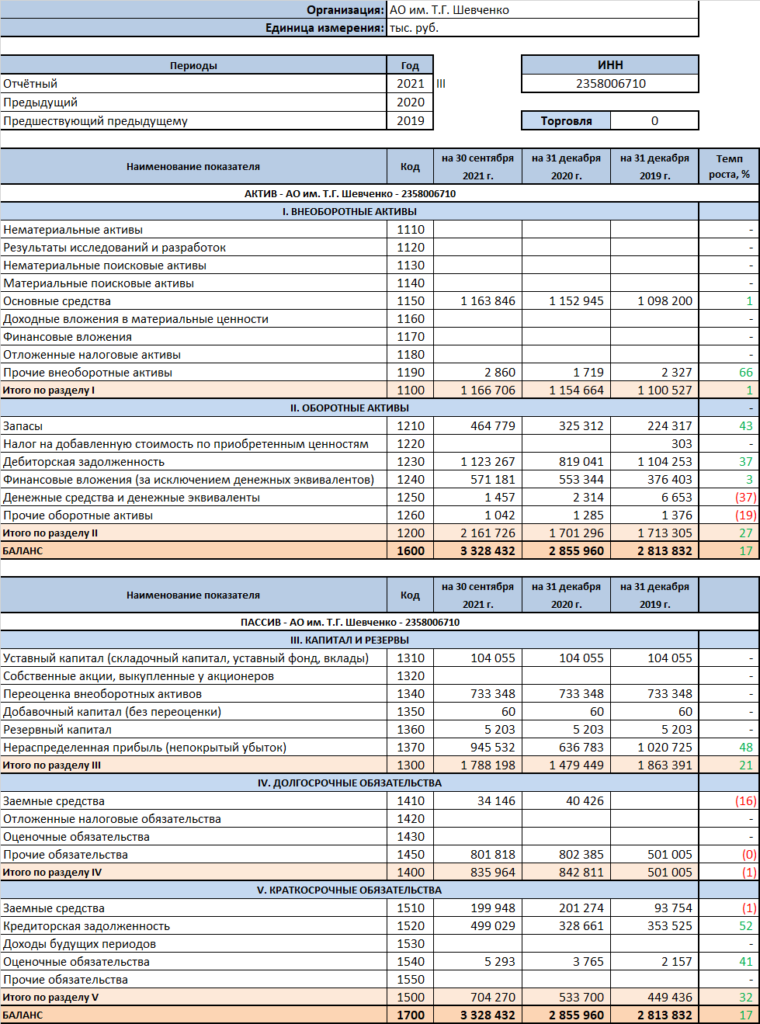

Баланс АО им. Т. Г. Шевченко

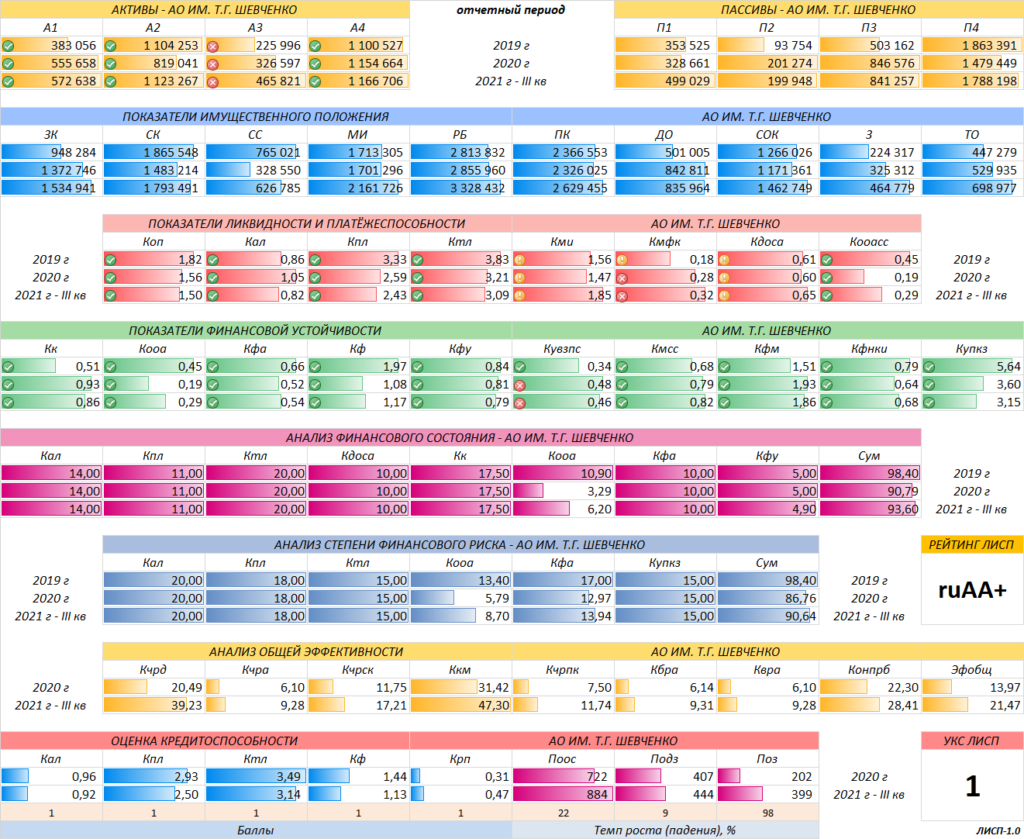

Финансовые коэффициенты АО им. Т. Г. Шевченко

Финансовый анализ выполнен с помощью ЛИСП-1.0

Предыдущий финансовый анализ АО им. Т. Г. Шевченко

Другие эмитенты ВДО

- 27 апреля 2022, 15:05

- 27 апреля 2022, 15:12

- 27 апреля 2022, 15:15

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК