цбр

ЦБР понизит ставку на 2.5%

- 30 апреля 2015, 12:55

- |

РОССИЯ-РЫНКИ-ПРОГНОЗ

ВЗГЛЯД: При снижении ставки ЦБРФ на 100 б.п. рубль может продемонстрировать укрепление — Промсвязьбанк

Москва. 30 апреля. ИНТЕРФАКС — Рубль в рамках вчерашней сессии вновь начал

демонстрировать укрепление, отмечает ведущий аналитик Промсвязьбанка Александр

Егоров. Позитивные итоги размещения ОФЗ, где наблюдался существенный переспрос,

а также рост цен не сырьевых площадках оказывали поддержку национальной валюте.

В то же время, неопределенность, связанная с предстоящим решением Банка России

по ключевой ставке, и предстоящие длинные майские выходные немного сдерживают

существующий потенциал рубля. По итогам вчерашних торгов курс доллара составил

50,96 руб.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 48 )

"Какими своими достижениями Вы гордитесь?" - Открытое письмо Президента ММВА А. Мамонтова

- 07 апреля 2015, 09:08

- |

«Какими своими достижениями Вы гордитесь?» — Открытое письмо Президента ММВА А. Мамонтова Председателю ЦБ РФ Э. Набиуллиной

Президент ММВА Алексей Мамонтов направил Открытое письмо Председателю Банка России Эльвире Набиуллиной.

Ниже приводится полный текст письма-обращения:

Какими своими достижениями Вы гордитесь?

(Открытое письмо Президента ММВА А.Н. Мамонтова Председателю ЦБ РФ Э.С. Набиуллиной)

Уважаемая Эльвира Сахипзадовна!

9 апреля, исполняется два года с момента утверждения Вас Государственной Думой в должности руководителя Центрального банка Российской Федерации. Это серьёзная дата. Это не «сто дней», не первый год. Это — почти половина срока действия Ваших полномочий и это повод к тому, чтобы подвести некоторые итоги Вашей работе на посту главы Банка России.

( Читать дальше )

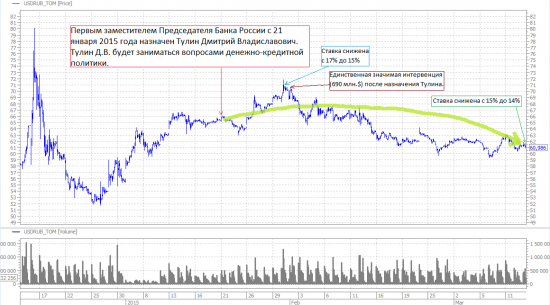

Любопытно – рубль после назначения Тулина.

- 13 марта 2015, 14:53

- |

Поведение рубля после назначения Дмития Тулина на должность по вопросам денежно-кредитной политики. Внешние факторы в расчет не беру, как и «работу с экспортерами», просто несколько фактов на графике.

( Читать дальше )

Как быстро всё меняется. Даты релизов ЦБР как ориентиры. Рубль.

- 13 марта 2015, 12:56

- |

Так уж совпало, что предыдущее заседание ЦБР, как и сегодняшнее, рубль встречает вблизи локальных экстремумов. Обратите внимание, после снижение ставки доллар/рубль нарисовал еще одно движение вверх, проигнорировав десятипроцентный рост нефти. Тогда в стаканах был огромный спрос на доллар, казалось, что «все пропало», со всеми вытекающими.

Прошло относительно немного времени, по совпадению рубль встречает вблизи локальных максимумов заседание ЦБР, на котором снова должны понизить ставку. Доллар вырос за последнее время сильно ко многим валютам, а нефть сильно откатилась от максимумов. При этом в стакане usd/rub_tom предложение доллара в 2-3 раза выше спроса… что-то мне это напоминает. Как быстро всё меняется, не признак ли локальных минимумов по доллару сейчас?.

оранжевая линия — usdrub_tom

синяя линия — мартовский фьюч на Brent

( Читать дальше )

ЦБР: О планах и текущей ситуации...

- 11 марта 2015, 13:46

- |

Планируется синхронизация операций ЦБР с регламентом платежной системы

Пока нет единой позиции в ЦБР по этому вопросу, но обсуждение идет.

Чего хочется добиться:

- Клиентские платежи проводятся до 18:00 (к примеру)

- С 18 до 19 межбанковская сессия (ЦБР и банки), где регулируется ликвидность.

ЦБР видит остатки на к.с. на вечер – сверхнормы.

Волатильность ставок в течении дня большая.

И если в течении дня банки в основном привлекаются по «ключевая + », то вечернее размещение (с учетом «сверх»-остатков) «депозитная — ».

Банки не могут «встретиться» между собой = имеется в виду доноры/заемщики

(вот интересное утверждение, тогда как С.Моисеев говорил мне, что ЦБР не видит проблем трансмиссии ликвидности на рынке МБК, хотя тут же = доноры не могут встретиться с заемщиками)…

( Читать дальше )

Слухи, сделки, опасения (карта рынка) ^UPDate tab^

- 25 февраля 2015, 12:20

- |

Пояснения к таблице:

Нарушившие критерии 69-Т (69-Т, один из первых «рычагов контроля» за банковским сектором, появился весной (апрель кажется) 2013 года, является, совместно с банковскими нормативами — т.н. «гласным» критерием (т.е. его параметры известны и есть параметры его расчета) — не столь критично, хотя систематическое нарушение ведет к негативным последствиям. Также по этим банкам часто появляются слухи по части отчетности...

Упреждая вопросы — «полутона» по критериям — 172-Т… тут норматив есть, а методы расчета — у кого как — есть/нет… (в зависимости от отношений с ЦБР)… «понятийные критерии» — к примеру — доля вкладов физ.лиц в пассивах...

Нарушение нормативов и слухи — здесь по КИВИ прошла весьма нехорошая ситуация, также по отчетности у них вырисовывается весьма печальная картина, вероятно, что они могут попасть в раздел №13 БЭСП, а это уже «лакмусовая» бумажка к серьезным санкциям от ЦБР.

( Читать дальше )

ЦБ понизил ставку с 17% до 15%

- 30 января 2015, 13:39

- |

О ключевой ставке Банка России

Совет директоров Банка России 30 января 2015 года принял решение снизить ключевую ставку c 17,00% до 15,00% годовых, учитывая изменение баланса рисков ускорения роста потребительских цен и охлаждения экономики. Принятое 15 декабря 2014 года Банком России решение о резком повышении ключевой ставки привело к стабилизации инфляционных и девальвационных ожиданий в той мере, в какой рассчитывал Банк России. Наблюдаемый всплеск инфляции вызван ускоренной подстройкой цен к произошедшему ослаблению рубля и носит ограниченный во времени характер. В дальнейшем инфляционное давление будет сдерживаться снижением экономической активности. По прогнозу Банка России, темп прироста потребительских цен снизится до уровня ниже 10% в январе 2016 года.

По итогам 2014 года инфляция составила 11,4%, базовая инфляция — 11,2%. При этом в декабре 2014 года темп прироста потребительских цен за месяц составил 2,6% на фоне значительного ослабления рубля, роста инфляционных ожиданий и повышенного потребительского спроса на непродовольственные товары. По состоянию на 26 января годовой темп прироста потребительских цен составил 13,1%. По оценке Банка России, в январе 2015 года темп прироста потребительских цен за месяц несколько снизится, однако годовая инфляция продолжит расти и достигнет пика по II квартале 2015 года.

( Читать дальше )

Куда идем мы с ...

- 29 января 2015, 17:12

- |

Итак, перед заседанием Центрального Банка РФ попробую немного поразмышлять о том, куда его (скажем так – не продуманные) решения могут привести банковскую систему.

Прежде всего напомню, что за год ключевая ставка (недельное РЕПО с ЦБР) выросла с 5,5% до 17%. Центральный Банк говорит, что борется с инфляцией, однако на деле – получается, что разгоняет ее. Стоимость денег выросла в разы, следовательно, чтобы «отбивать» издержки – предприниматели вынуждены поднимать цены… Ну далее вы поняли.

Странно, что в ЦБ это не видно. И я не говорю уже о том, что валютный курс также давит на бизнес, вынуждая его – повышать цены. Высокие ставки по деньгам, привели к тому, что кредитный рынок до сих пор (конец января 2015) находится в стадии «пересмотра» ставок. Понятно же, что если ЦБР дает деньги под 17-18%, и банки привлекают депозиты в районе 20-22%, то кредитный рынок сосредоточен в районе 30%. Вопрос бизнесу – кто готов брать по 30? А у покупателей зарплатный фонд не вырос на такую величину (он поднимается с большим лагом по отношению к изменениям денежного рынка) и вряд ли вообще туда «доберется». Т.о. кол-во покупателей снижается. Бизнес не может перекредитоваться, но ЦБР продолжает «борьбу с инфляцией».

( Читать дальше )

ЦБ рекомендовал банкам подумать о конвертации валютной ипотеки в рубли

- 23 января 2015, 17:08

- |

МОСКВА, 23 янв — РИА Новости/Прайм. ЦБ РФ рекомендует российским банкам рассмотреть вопрос о реструктуризации валютных ипотечных кредитов, выданных до начала 2015 года, а также возможность конвертации валюты кредита в рубли, следует из письма регулятора за подписью его главы Эльвиры Набиуллиной.

«В связи с повышением уровня кредитных и валютных рисков на финансовом рынке Банк России рекомендует кредитным организациям рассмотреть вопрос о реструктуризации ипотечных жилищных ссуд…, предоставленных физическим лицам в иностранной валюте до 1 января 2015 года, включая конвертацию валюты ссуды в российские рубли», — говорится в письме.

Рекомендация касается, в том числе, пеней и штрафов, если кредитная организация принимает решение об их взыскании в соответствии с договором.

При конвертации ЦБ рекомендует использовать официальный курс иностранной валюты по отношению к рублю, установленный регулятором

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал