цб россии

Ликвидность в российских евробондах во внешнем контуре существенно снизилась - "Ренессанс Капитал"

- 07 сентября 2023, 13:40

- |

Торговая ликвидность в российских евробондах во внешнем контуре за последние три недели «существенно сократилась», обратил внимание в ежедневном обзоре «Ренессанс Капитала» руководитель отдела аналитики долгового рынка инвесткомпании Алексей Булгаков. По его мнению, произошло это «в основном из-за нескольких коммуникаций участникам рынка со стороны ЦБ относительно рисков, связанных с покупками бумаг у «недружественных» контрагентов».

В первой половине августа источники FM и РБК рассказали, что Банк России провел встречу с профучастниками, на которой пригрозил «жесткими санкциями» за схемы по выводу российских активов из «недружественного» контура в отечественный через «дружественный» контур. Поводом этой встречи стали «итоги многочисленных проверок» регулятора, которые показали, что участники рынка способствуют выходу нерезидентов из заблокированных активов в обход российского антисанкционного законодательства.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

О нерезидентах, скидывающих российские акции

- 26 августа 2023, 00:49

- |

Поговорили на эту тему по следам последнего «Ежемесячного обзора рисков финансовых рынков» от ЦБ.

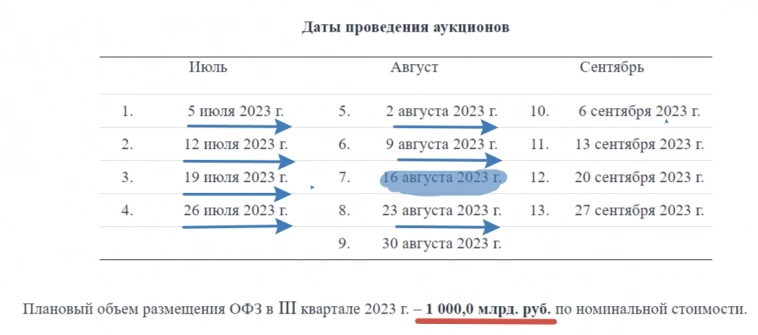

Минфин вышел на рынок внутреннего долга после паузы в связи с волатильностью валют, но привлёк слишком мало от намеченного плана

- 25 августа 2023, 10:32

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 3 выпуска. Можно с уверенностью сказать, что пауза в размещении ОФЗ не способствовала росту спроса. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности длинных ОФЗ, поэтому флоутер остаётся единственным видом ОФЗ, который привлекает физиков и банки. Недавно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как только флоутера нет в размещении, происходит до боли знакомая ситуация Минфину:

▪️ Классика: ОФЗ — 26241 (погашение в 2032)

▪️ Классика: ОФЗ — 26238 (погашение в 2041)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

( Читать дальше )

Банк России уточнил механизм разблокировки замороженных российских активов

- 23 августа 2023, 17:13

- |

Замороженные активы российских инвесторов предложат выкупить иностранным игрокам за счет средств, которые сейчас фактически заблокированы на счетах типа «С». Банк России отмечает, что участие российских и иностранных инвесторов в обмене активами будет добровольным.

Порядок разблокировки замороженных за рубежом российских активов в первую очередь будет затрагивать интересы розничных инвесторов, а сама процедура будет добровольной, сообщили Forbes в пресс-службе Банка России.

Вчера Антон Силуанов комментировал: «У нас сегодня заблокированные активы более 3,5 млн российских граждан на сумму полтора триллиона рублей. И с учетом поддержанных вами решений мы предусматриваем начало обмена активов наших граждан на активы иностранных инвесторов, которые сегодня аккумулируются на счетах типа «С».

На первом этапе мы планируем разблокировать счета порядка 100 млрд руб., подлежащих розничным инвесторам. И здесь правительство и Центральный банк подготовили соответствующий проект указа, просим вас тоже здесь поддержать это решение».

( Читать дальше )

Чистая прибыль банковского сектора за 7 месяцев 2023г — 2₽ трлн, кредитование растёт во всех сегментах. Инфляция стучится в двери граждан!

- 23 августа 2023, 07:12

- |

По данным ЦБ, в июле прибыль банков составила 327₽ млрд (ROE — 30,1% в годовом выражении), месяцем ранее сектор показал примерно такой же результат — 314₽ млрд. С начала года банковский сектор заработал — 2₽ трлн (только вдумайтесь в эту цифру и вспомните 2022 год, где большинство предвещало крах финансового сектора). Интересные моменты из отчёта:

💳 В июле 1/3 прибыли была заработана за счёт переоценки иностранной валюты — 93₽ млрд (в июне — 147₽ млрд). Учитывая насколько слабел рубль (на 4% за июль и на 7% за июнь), то становится понятно, что ряд банков сохраняет длинную валютную позицию.

💳 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты. Поэтому значительно выросли чистые процентные доходы (9%) и комиссионные (3%). При этом банки снизили расходы на резервы на 37₽ млрд и операционные расходы на 16₽ млрд. В результате основная прибыль выросла до 224₽ млрд (компенсировав снижение прибыли за счёт валютной переоценки) с 131₽ млрд в июне.

( Читать дальше )

От ЦБ ждут продления моратория на делистинг квазииностранных бумаг на Мосбирже

- 17 августа 2023, 11:56

- |

Банк России может продлить мораторий на делистинг с Мосбиржи бумаг российских компаний с зарубежной пропиской, если это произошло с ними на недружественных биржах. Об этом «Ведомостям» рассказал представитель ВТБ. Такого шага от регулятора ожидают многие участники рынка: послабления будут логичны, поскольку немногие эмитенты успевают в срок, отмечают два собеседника в крупных брокерах. Компании обязаны предоставить проспекты эмиссий до 1 октября, в ином случае их бумаги прекратят обращаться в России. Представитель ЦБ не прокомментировал намерение регулятора продлить мораторий.

Банк России обсуждает со всеми квазироссийскими компаниями два варианта сохранения присутствия на бирже: регистрацию проспекта для первичного листинга в России или размещение бумаг на дружественных площадках, писали ранее «Ведомости»

www.vedomosti.ru/investments/articles/2023/08/17/990527-ot-tsb-zhdut-prodleniya-moratoriya-na-delisting-kvaziinostrannih-bumag

До конца года появится возможность для покупки длинных ОФЗ в расчете на снижение ставки в 2024 году - Солид

- 16 августа 2023, 13:02

- |

Если эти меры не дадут эффекта к концу недели, то власти готовы вернуть механизм продажи валютной выручки на внутреннем рынке, заявили три собеседника «Интерфакса», знакомых с обсуждением вопроса. Базовым вариантом в этом случае является возврат к продаже от 70% до 90% валютной выручки.

Именно таких мер мы и ожидали от финансового блока правительства и ЦБ. Помимо охлаждения общего спроса, вызванного подъемом ключевой ставки до 12%, что приведет и снижению спроса на валюту, власти обсуждают и увеличение предложения валюты на валютном рынке. Здесь важно соблюсти баланс, чтобы не переукрепить рубль. Если курс доллара закрепиться ниже 85-90 рублей за доллар, то ЦБ уже может не повышать ключевую ставку на ближайшем заседании.Донецкий Дмитрий

( Читать дальше )

Доллар-рубль и РТС . 02.05.2023.

- 15 августа 2023, 18:14

- |

Обзор за 2-го мая . В нем рассматриваются основные технические факторы, важные уровни на которые стоит обратить внимание. На момент публикации курс был в районе 80, ослабление рубля продолжилось в соответствии с прогнозом.

Подробные краткосрочные обзоры в закрытом разделе.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

____________________________________________________________________________________

С момента последнего обзора ситуация существенно не изменилась, рубль постепенно продолжает ослабление. Рассмотрим обновленные графики.

Доллар-рубль

Недельный график

Без изменений.

Дневной график

В прошлый раз обсуждался вариант, где предполагалось окончание волны 3 на уровне 77.13 и развитие коррекции 4. Продолжение роста указывает, что движение пошло по более негативному для рубля сценарию , следующие цели для 3 — 91.75 и 106.4 .

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал