SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

хедж-фонд

Доклад со встречи смартлаба в Питере "Хедж-фонды" Евгения Случак

- 14 апреля 2013, 14:23

- |

Для ознакомления будет не лишним, не смотря на специфику нашей страны. Достаточно просто изложено и легко для восприятия.

( Читать дальше )

( Читать дальше )

- комментировать

- ★46

- Комментарии ( 43 )

Invetec Investment Fund

- 12 апреля 2013, 15:18

- |

Уж не газпромом ли торгует Солодин, вроде на западе растет все

П.С. Из комментариев понял что получил он убыток кукурузиной

П.С. Из комментариев понял что получил он убыток кукурузиной

П.С. Из комментариев понял что получил он убыток кукурузиной

П.С. Из комментариев понял что получил он убыток кукурузинойЧто необходимо сделать, чтобы тебя заметили?

- 11 апреля 2013, 11:25

- |

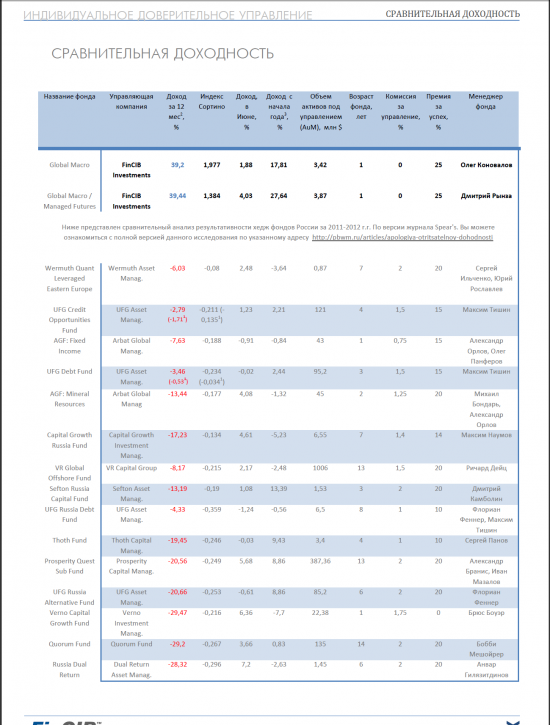

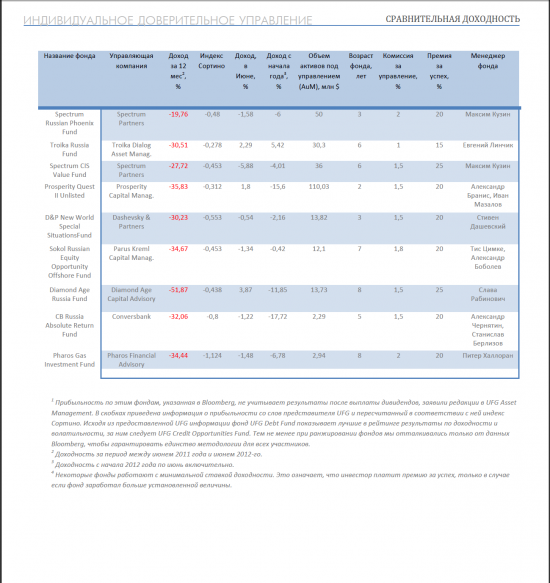

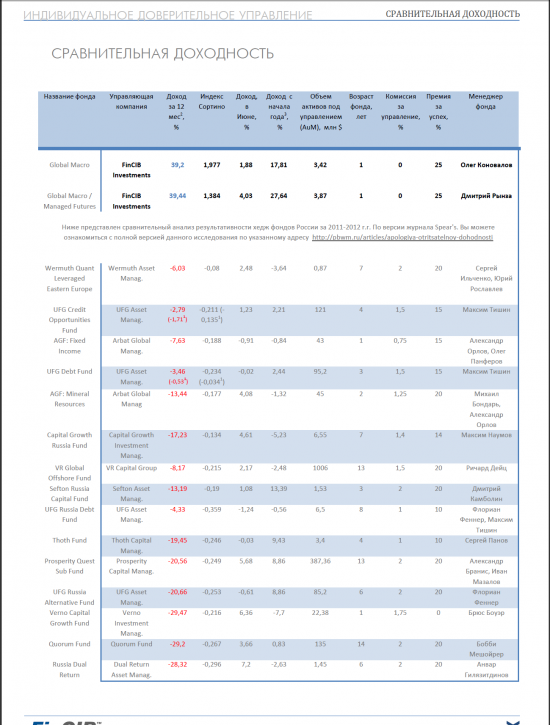

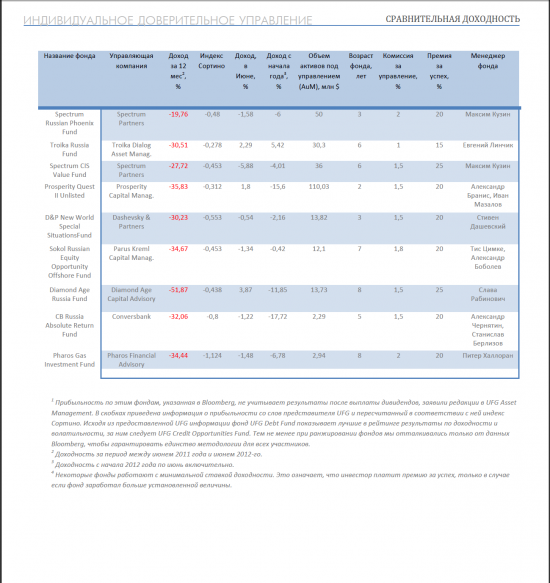

Ниже представлен сравнительный анализ результативности хедж фондов России за 2011-2012 г.г. по версии журнала Spear's и моего управления (Рынза Дмитрий) вместе с моим коллегой Олегом Коноваловым.

Вы можете ознакомиться с полной версией данного исследования по указанному адресу pbwm.ru/articles/apologiya-otritsatelnoy-dohodnosti

Остается только удивляться, почему состоятельные граждане России, хай-неты, так называемые (HNWI), несут свои денежки туда, где им их теряют успешно, причем в тенденциях снижения долгими месяцами и годами.

Что необходимо сделать, что тебя заметили??? Все чаще возникают мысли, что успешные результаты на приличных суммах не являются основным двигателем получения инвестиций!!! Тогда что? :))

( Читать дальше )

Вы можете ознакомиться с полной версией данного исследования по указанному адресу pbwm.ru/articles/apologiya-otritsatelnoy-dohodnosti

Остается только удивляться, почему состоятельные граждане России, хай-неты, так называемые (HNWI), несут свои денежки туда, где им их теряют успешно, причем в тенденциях снижения долгими месяцами и годами.

Что необходимо сделать, что тебя заметили??? Все чаще возникают мысли, что успешные результаты на приличных суммах не являются основным двигателем получения инвестиций!!! Тогда что? :))

( Читать дальше )

Как исчезают деньги инвесторов, история одного русско-украинского американца

- 03 апреля 2013, 17:37

- |

Василий Оксенюк

Когда Василий Оксенюк встречался с некоторыми несчастными инвесторами в отеле Grand Hyatt в Сан-Франциско в мае прошлого года, он отметил, что они встречались в номере Уорфилд. «Это война между тобой и мной», сказал дородный русский эмигрант, вспоминает один из инвесторов. «Я нанял вооружённую охрану, чтобы разбираться с проблемами… Я могу вызвать их в любое время» (прим. переводчика — рекомендую почитать это интервью с Оксенюком на русском языке).

( Читать дальше )

Кипрский кризис и вывод средств из Хедж Фондов

- 21 марта 2013, 20:41

- |

В марте установлен 3-месячный рекорд по выводу средств из ХФ, которые достигли 4,33% относительно AUM. Это более чем в два раза выше январского уровня и выше 3,23% в прошлом году.

Тем не менее до уровня 2008 года еще далеко, когда вывод инвестиций достиг 19%. С сентября 2009 года вывод инвестиций ни разу не превысил 10%.

Следует учесть, что крайний срок подачи налоговых деклараций в США 15 апреля, что может быть поводом для инвесторов вывести средства для выплаты налогов.

Также вывод средств можно связать с тем, что некоторые ХФ позволяют своим инвесторам выводить средства только в конце квартала.

При этом некоторые инвесторы возможно недовольны показателями ХФ. В среднем ХФы заработали 6,4% за прошлый год по сравнению с 16% ростом по S&P 500. За первые два месяца этого года ХФы сделали 2,7%, относительно 6,6% роста по S&P.

Тем не менее до уровня 2008 года еще далеко, когда вывод инвестиций достиг 19%. С сентября 2009 года вывод инвестиций ни разу не превысил 10%.

Следует учесть, что крайний срок подачи налоговых деклараций в США 15 апреля, что может быть поводом для инвесторов вывести средства для выплаты налогов.

Также вывод средств можно связать с тем, что некоторые ХФ позволяют своим инвесторам выводить средства только в конце квартала.

При этом некоторые инвесторы возможно недовольны показателями ХФ. В среднем ХФы заработали 6,4% за прошлый год по сравнению с 16% ростом по S&P 500. За первые два месяца этого года ХФы сделали 2,7%, относительно 6,6% роста по S&P.

Статья United Traders в мартовском Форбс

- 20 марта 2013, 18:40

- |

Беру информацию сугубо из этой статьи:

- В мае 2008 Рома и Дима когда поехали впервые знакомиться с Толиком, арендовали Мерседес S класса чтобы произвести впечатление:)

- UT появилось в марте 2009

- До UT Рома и Дима работали в Swift Trade

- Дима и Рома заработали в 2007-2008 $2 млн

- Анатолий работал в Title Trading

- Плечевой капитал UT до $200 млн

- «Собственные средства при этом должны составлять $5 млн»

- Конкуренты UT — Swift Trade и Hold Brothers

- Swift обанкротилась 2 года назад из-за штрафов FSA (брит)

- UT запускает хедж-фонд KVADRAT BLACK, риск 10%, ориентир доходности от 30%.

- Было тестирование стратегии на неаудированном счете с суммой $5 млн, которое дало 40% годовых.

- Фонд — Кайманы, мин. сумма $300,000

- 8 трейдеров и программистов в фонде

- Внутри фонда три стратегии:

- стат арбитраж росс фьючерсов

- арбитраж улыбки волатильности на амер акциях

- трендовая алготорговля на американском рынке

Что про хедж-фонды рассказывать на встрече в Питере?

- 20 марта 2013, 00:58

- |

Всем доброй ночи!

Так как я включена в программу питерской встречи Смарт-лаба 6 апреля с общей темой «хедж-фонды», то, соответственно, хотелось бы ее максимально уточнить. А на это у меня осталось всего 1,5 недели.

Не хочу рассказывать тоже самое (можно видео посмотреть), хочу узнать что хотели бы услышать участники встречи и те, кто планирует смотреть трансляцию =)

И да, немного свободного времени 6-7 апреля для деловых (и не деловых) встреч еще осталось! =)

Так как я включена в программу питерской встречи Смарт-лаба 6 апреля с общей темой «хедж-фонды», то, соответственно, хотелось бы ее максимально уточнить. А на это у меня осталось всего 1,5 недели.

Не хочу рассказывать тоже самое (можно видео посмотреть), хочу узнать что хотели бы услышать участники встречи и те, кто планирует смотреть трансляцию =)

И да, немного свободного времени 6-7 апреля для деловых (и не деловых) встреч еще осталось! =)

Литература от инвест банков

- 09 марта 2013, 20:53

- |

Предлагаю вашему вниманию сбоник внутрибанковских учебников ML, GS, Citi, etc.

[Bank of America, Andersen] Efficient Simulation of the Heston Stochastic Volatility Model.pdf

[Bank of America] An Introduction to Agency MBS Derivatives.pdf

[Bank of America] Credit Strategy — Monolines — A Potential CDS Settlement Disaster.pdf

[Bank of America] Fixed-Rate IO Mortgages.pdf

[Bank of America] Guide to Credit Default Swaptions.pdf

[Bank of America] Hybrid ARM MBS — Valuation and Risk Measures.pdf

[Bank of America] Introduction to Agency CMO Structures.pdf

[Bank of America] Introduction to Cross Currency Swaps.pdf

[Bank of America] Option Prices Imply a Dividend Yield — Examining Recent Trading in JPM.pdf

[Bank of America] Outlook for the RMBS Market in 2007.pdf

[Bank of America] Prepayments on Agency Hybrid ARM MBS.pdf

[Bank of America] Pricing Mortgage-back Securities.pdf

( Читать дальше )

[Bank of America, Andersen] Efficient Simulation of the Heston Stochastic Volatility Model.pdf

[Bank of America] An Introduction to Agency MBS Derivatives.pdf

[Bank of America] Credit Strategy — Monolines — A Potential CDS Settlement Disaster.pdf

[Bank of America] Fixed-Rate IO Mortgages.pdf

[Bank of America] Guide to Credit Default Swaptions.pdf

[Bank of America] Hybrid ARM MBS — Valuation and Risk Measures.pdf

[Bank of America] Introduction to Agency CMO Structures.pdf

[Bank of America] Introduction to Cross Currency Swaps.pdf

[Bank of America] Option Prices Imply a Dividend Yield — Examining Recent Trading in JPM.pdf

[Bank of America] Outlook for the RMBS Market in 2007.pdf

[Bank of America] Prepayments on Agency Hybrid ARM MBS.pdf

[Bank of America] Pricing Mortgage-back Securities.pdf

( Читать дальше )

Прибыль Хедж-фондов за 2012 год

- 07 марта 2013, 09:47

- |

В прошлом году 20 наиболее успешных хедж-фондов заработали для своих инвесторов всего лишь 32,4 млрд долл., подсчитала LCH Investments. Традиционные лидеры отрасли оказались не самыми удачливыми. Наибольшего успеха добился американский Lone Pine под управлением Стива Мандела, который заработал на росте рынка акций 4,6 млрд долл.

В прошлом году абсолютная доходность 20 ведущих хедж-фондов не превысила 20% от заработков всей отрасли, составивших 163 млрд долл. (с момента же основания отрасли этот показатель приблизился к половине). Фонд фондов LCH Investments, входящий в Edamud de Rotschild Group, традиционно подсчитывает доходность ведущих игроков отрасли не только за год, но и с момента основания. Причем речь идет именно об абсолютных показателях, так как это позволяет отделить стабильно успешные фонды от тех, кто показал хорошую процентную доходность, управляя не самыми большими капиталами, но не смог повторить этот успех после притока дополнительных средств.

Тройка лидеров по абсолютной доходности с момента основания не изменилась. Фонды Bridgewater Pure Alpha и Major Markets под управлением Рэя Далио за прошлый год увеличили стоимость активов на 1 млрд долл., доведя общую доходность с 1975 года до 36,8 млрд долл.

( Читать дальше )

В прошлом году абсолютная доходность 20 ведущих хедж-фондов не превысила 20% от заработков всей отрасли, составивших 163 млрд долл. (с момента же основания отрасли этот показатель приблизился к половине). Фонд фондов LCH Investments, входящий в Edamud de Rotschild Group, традиционно подсчитывает доходность ведущих игроков отрасли не только за год, но и с момента основания. Причем речь идет именно об абсолютных показателях, так как это позволяет отделить стабильно успешные фонды от тех, кто показал хорошую процентную доходность, управляя не самыми большими капиталами, но не смог повторить этот успех после притока дополнительных средств.

Тройка лидеров по абсолютной доходности с момента основания не изменилась. Фонды Bridgewater Pure Alpha и Major Markets под управлением Рэя Далио за прошлый год увеличили стоимость активов на 1 млрд долл., доведя общую доходность с 1975 года до 36,8 млрд долл.

( Читать дальше )

Почему никто не повторяет стиль Баффета

- 06 марта 2013, 08:02

- |

Уоррен Баффет признался в «нерегулярной» доходности в 2012 году. Он признал, что уже его следующее ежегодное письмо акционерам может показать, что в первый раз, его фонд будет хуже индекса S & P 500 на промежутке пять лет.

“Нерегулярная” доходность за прошлый год представляет собой увеличение стоимости чистых активов Berkshire только на 14,4 процента, что на 1, 6 процента меньше, чем рост индекса S & P 500. Ожидаемый проигрыш индексу в 2009-13 будет возникать, потому что цифры за 2008 (когда индекс сильно упал, а Berkshire упала незначительно) будут выпадать из пятилетнего расчета. В то время как, данные за 2009 (когда индекс частично восстановился, но портфель Berkshire практически не изменился) останутся в расчете.

Кажется, что даже Баффета втянули в уничтожающую богатство ловушку суждений об инвестиционных навыках, по относительной доходности. Вспомним, что 1999 год был худшим годом Баффета. Но его неудовлетворительный годовой результат вызвал не критику, а восхищение его мастерством. Его соперники, соблазненные фантазиями о «новой экономике», в течение короткого времени чуть позже потеряют больше, чем все, что заработали ранее. Я бы не доверил ни копейки фондовому менеджеру, который не отстал от рынка в 1999 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал