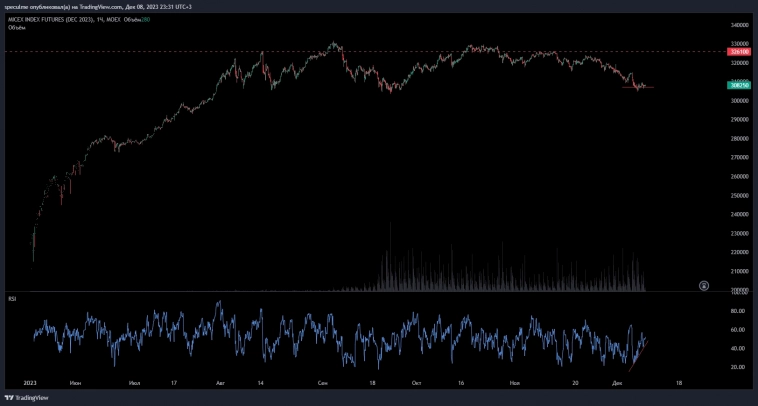

фьючерс mix

🔥Прогноз по индексу МосБиржи

- 09 декабря 2023, 15:47

- |

Взглянул как красиво и технично ходит индекс МосБиржи

Что сейчас? Сегодняшний день выглядит как отскок, снятие перепроданности. Однако, для меня эти технические моменты не столь принципиальны. Волнует другое.

👉Ставку 15 декабря на заседании ЦБ повысит до 16%. Что-дальше? При дальнейшем падении нефти IMOEX бодро сложится, но и с текущей нефтью $75 (а мы продаём еще дешевле) сидеть в акциях на всю котлету по прежнему не хочется. Компания вроде условного Сбера по 270 при ставке ЦБ в 16% и снижением нефти не выглядит очень интересно. Однако, при этих размышлениях я нахожусь на ~60-65% в акциях и Сбер у меня одна из самых больших позиций. Сидеть в фондах ликвидности при ставке в 16% ещё приятнее.

Надо отметить важное⚡️ Снижение рынка связано не с переходом людей в фонды ликвидности/бонды и т.д., а в первую очередь с продажами нерезидентов, в то время как физики покупают. Именно физики сейчас являются опорой всего рынка.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

Как исторически влияли выборы президента на российский рынок акций

- 09 декабря 2023, 08:49

- |

На днях появилась информация, что действующий президент России, Владимир Путин, выдвинет свою кандидатуру на очередные выборы, назначенные на март 2024 года.

Мне стало интересно, как вообще исторически влияют выборы на рынок акций и я провел небольшое исследование.

Выборы и индекс МосБиржи

Перед вами график котировок индекса МосБиржи, начиная с 1997 года. Я отметил даты, когда проводились выборы президента. Во все эти даты (кроме 2008 года, когда президентом стал Медведев), победу одерживал Путин. По сути, 24 года наша страна идёт одним курсом.

Я не буду в данной статье оценивать результаты политики руководства нашей страны, мне интереснее то, какое влияние оказывали выборы на акции. Это полезно знать, чтобы спрогнозировать движение рынка на следующих выборах в 2024 году.

Если смотреть на весь график целиком, то я не вижу какого то сильного влияние выборов на движение котировок. Возможно, взят слишком длительный период для анализа. Давайте посмотрим на каждые выборы (каждый год) по отдельности. Может, так удастся понять, как реагировали акции на выборы.

( Читать дальше )

Опрос на ПН по индексу ММВБ, рост или падение?

- 08 декабря 2023, 20:30

- |

Опрос на ПН по индексу ММВБ, рост или падение?

( Читать дальше )

Завершаем неделю на минорной ноте

- 08 декабря 2023, 20:05

- |

📉Завершаем неделю на минорной ноте

Рынок не особо поверил в дивиденды Газпрома, и в отсутствие иных драйверов он продолжает движение к нижней границе своего четырехмесячного боковика.

Давление оказывают нефтяные котировки, которые торгуются вблизи годовых минимумов, относительно крепкий рубль и ожидания повышения ключевой ставки в следующую пятницу.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

по моему индекс мамбы на волоске, вот вот укатится ниже 3000

- 08 декабря 2023, 16:02

- |

Как вариант что нефть пойдет верх в это не особо верится, но она ползет потихоньку, кто ее подымает? непонятно,

если трейдеры, то это опасная игра. Я не знаю как вы, но я буду ждать индекса ниже 3000. уже надоело три месяца на одном месте топчемся!

🤔🔥Мысли по рынку

- 08 декабря 2023, 14:41

- |

Взглянул как красиво и технично ходит рынок

Несколько недель назад я периодически шортил от красной линии. Недавно было пробитие диапазона (с его тестированием и уходом вниз). Что сейчас? Сегодняшний день выглядит как отскок, снятие перепроданности. Однако, для меня эти технические моменты не столь принципиальны. Волнует другое.

👉Ставку 15 декабря на заседании ЦБ повысит до 16%. Что-дальше? При дальнейшем падении нефти IMOEX бодро сложится, но и с текущей нефтью $75 (а мы продаём еще дешевле) сидеть в акциях на всю котлету по прежнему не хочется. Компания вроде условного Сбера по 270 при ставке ЦБ в 16% и снижением нефти не выглядит очень интересно. Однако, при этих размышлениях я нахожусь на ~60-65% в акциях и Сбер у меня одна из самых больших позиций. Сидеть в фондах ликвидности при ставке в 16% ещё приятнее.

Надо отметить важное⚡️ Снижение рынка связано не с переходом людей в фонды ликвидности/бонды и т.д., а в первую очередь с продажами нерезидентов, в то время как физики покупают. Именно физики сейчас являются опорой всего рынка.

( Читать дальше )

✅ММВБ

- 08 декабря 2023, 11:13

- |

Рост идет в коррекционной модели, продажи из зоны со вчерашнего дня так и бьют. Пока к результату не приводят, но зона мощная. Опасаться стоит.

Телега: https://t.me/+F6Ka767DDgFhZGQy

SberCIB прогноз на 1кв 2024г: доллар по 85 руб, нефть по $91, на рынке акций ожидается коррекция, на долговом рынке предпочтение инструментам денежного рынка и флоутерам

- 08 декабря 2023, 10:13

- |

Эксперты позитивно смотрят на нефть марки Brent и ожидают цены в районе $91 за баррель.

На российском рынке акций ожидается коррекция на фоне роста доходностей ОФЗ и навеса акций после редомициляции.

На долговом рынке аналитики отдают предпочтение инструментам денежного рынка и флоутерам.

Цены на золото будут расти на фоне сохранения высокого спроса со стороны мировых центробанков, а также смягчения монетарной политики ФРС США в первом полугодии 2024 года, ожидают аналитики SberCIB.

quote.rbc.ru/news/article/657204a79a7947a26d43f537?from=copy

Высокая ставка в ОФЗ помеха инвестициям в российские акции? IMOEX (MCFTR) VS ДОХОДНОСТЬ В ОФЗ (NRR)

- 08 декабря 2023, 09:55

- |

На этой неделе я опубликовал на закрытом канале ABTRUSTOPSEC много различных расчётов и выводов по возможным вариантам роста российских акций в 2024 и на следующие 5 лет. Одним из самых интересных было исследование зависимости доходности, а если быть точнее премии за инвестиции в российские акции (ERP), по отношению к доходностям ОФЗ (NRR).

Считается, что высокие ставки в госбондах (в нашем случае ОФЗ) давят на рост акций, так как инвесторам интереснее вложиться в надежные бумаги и получать достойную доходность, нежели нести риски. Но из моих расчетов следует, что взаимосвязи не существует. На графиках приведены расчеты с глубиной в 1 и 3 года. Корреляции между ERP и NRR просто нет — она составляет 0,05 и 0,09 соответственно. Единственное стоит отметить, что при относительно высоких ставках (от 13% и выше) ERP была мала, но она не так часто была отрицательна. Для горизонта в 1 год соотношение отрицательной и положительной ERP стремилось к соотношению 50/50, а на горизонте в три она была отрицательной только в 5% случаев. Но что ещё более интересно, что абсолютный отрицательный результат в доходности акций наблюдался совсем крайне редко на обоих горизонтах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал