фундаментальный обзор

Фундаментальный анализ компании Whoosh

- 07 января 2023, 13:31

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/SzogoEdg4rpW0A

- комментировать

- 423

- Комментарии ( 4 )

Фундаментальный анализ компании InArctica (Русская Аквакультура)

- 16 декабря 2022, 11:14

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/M0crzN_ucfhp4Q

⚡️ На чем растет российский фондовый рынок, ситуация с инфляцией в Европе, политический сериал в Штатах подходит к концу и многое другое (Актуальные финансовые новости на 17.11.22)

- 17 ноября 2022, 09:00

- |

Друзья, всем доброго дня!

Публикуем наш ежедневный финансовый дайджест

на сегодня (17.11.22):

( Читать дальше )

⚡️ БПИФы возвращаются на Мосбиржу!, в Британии избрали нового Премьера, сезон отчетностей США "на носу" и многое другое (Актуальные финансовые новости на 25.10.22)

- 25 октября 2022, 09:56

- |

Друзья, всем доброго дня!

Публикуем наш ежедневный финансовый дайджест

на сегодня (25.10.22):

( Читать дальше )

Фундаментальный анализ компании Русагро

- 15 сентября 2022, 12:03

- |

Сделал фундаментальный анализ по компании Русагро, постарался разобрать производственные и финансовые показатели в разрезе сегментов бизнеса. Анализ выполнен на основе годового отчета за 2021 год и финансовых показателей за первое полугодие 2022.

Буду благодарен за обратную связь и указанию на ошибки в анализе.

Ссылка на файл с анализом

disk.yandex.ru/i/71HWzxQ7TClFrA

Когда купить акции Natural Grocers?

- 10 июля 2022, 02:39

- |

АКЦИИ NATURAL GROCERS

У каждого из нас есть любимый продуктовый магазин. Кому-то нравятся большие помещения, как Ашан, Метро или Твой Дом, другим больше нравятся небольшие магазины на подобие Магнита, Вкуса Вилл или Пятёрочки.

Мне больше нравятся небольшие магазины, поэтому в России мы чаще всего посещали Магнит, а сейчас ходим в Lidl и Aldi. Что касается США, мы уже анализировали такие дискаунтеры как Dollar General и Dollar Tree, а также такие крупные торговые площади как Lowe´s и Kroger. Сегодня было решено проанализировать акции Natural Grocers:

ЧТО ТАКОЕ NATURAL GROCERS?

Natural Grocers – это сеть продуктовых магазинов, оперирующая в США и продающая лишь натуральные и органические продукты, а также пищевые добавки и средства по уходу за телом.

( Читать дальше )

Акции Citi Trends недооценены?

- 04 июля 2022, 17:30

- |

В связи с инфляцией даже такие торговые сети как Dollar Tree…

…оказались вынуждены увеличить цены на свои продукты впервые за 35 лет:

Сегодня мы решили проанализировать торговую сеть, которая стоит на порядок меньше Dollar General и Dollar Tree.

1. ВВЕДЕНИЕ

Citi Trends – это сеть магазинов продающая женскую, мужскую и детскую одежду, аксессуары и косметику, товары для дома, небольшие электронприборы и обувь.

Большую часть выручки генерирует женская и детская одежда:

Компания была основана в 1946г. в городе Саванна в штате Джорджия. Нынешнее название было принято в 2001г. и на данный момент открыто 614 магазинов в 33 штатах. Управление считает, что существует потенциал для открытия более 1000 магазинов:

( Читать дальше )

Altria - дивидендный аристократ и защита от инфляции

- 27 июня 2022, 16:07

- |

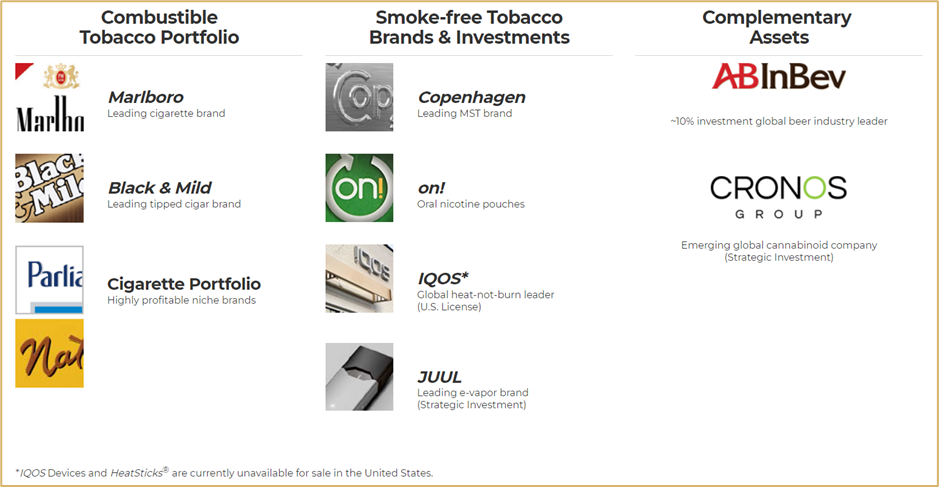

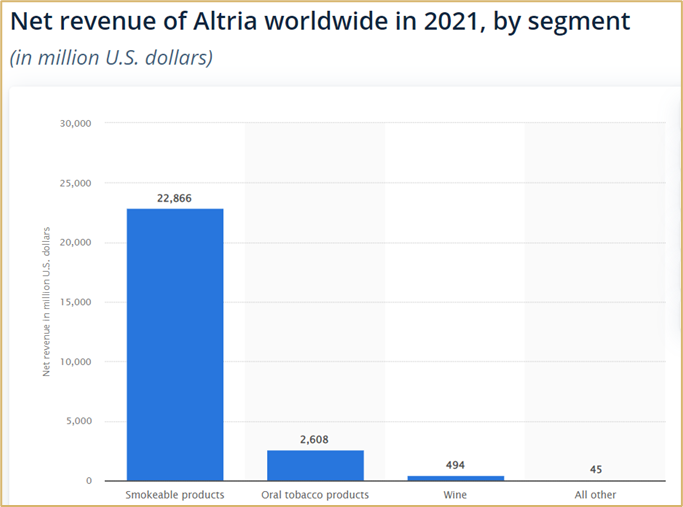

Бизнес компании разделен по следующим основным направлениям:

- производство табачных изделий (доля 87,9% от выручки): сигареты (бренды Marlboro, L&M, Philip Morris, Chesterfield и др.), сигары (Black & Mild), трубочный табак;

- производство бездымных табачных изделий (10%): марки Copenhagen, Skoal, Red Seal;

- производство вина (1,9%);

- прочее (0,2%)

( Читать дальше )

Silvergate Capital - все лучшее от крипты и традиционного банкинга

- 17 июня 2022, 11:00

- |

Silvergate Capital – материнская компания банка Silvergate, основанного в 1988 году и до 2013 года занимавшегося традиционным банкингом. Сейчас кредитор является одним из ведущих провайдеров финансовых услуг для компаний, так или иначе связанных с цифровыми валютами.

8 лет назад не было соответствующей инфраструктуры, позволяющей переводить средства, обеспечивать контроль счетов для клиентов, а также обеспечивать другие меры безопасности. Так, спустя 4 года в 2017 году появилась платежная сеть для пользователей криптовалют Silvergate Exchange Network (SEN), которая помимо прочего помогает разработчикам создавать новые продукты. Платформа работает 24/7, и позволяет быстро и эффективно переводить американские доллары и евро клиентов вне зависимости от того, на какой бирже они находятся.

Огромным преимуществом банка является то, что он одним из первых окунулся в мир криптовалют, сумев заполучить в клиенты ряд крупнейших криптобирж, в том числе Coinbase, Binance, Gemini, Bitstamp. Silvergate также сотрудничает почти с тысячей институциональных инвесторов и более чем с 400 другими крупными компаниями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал