фундаментальный анализ акций

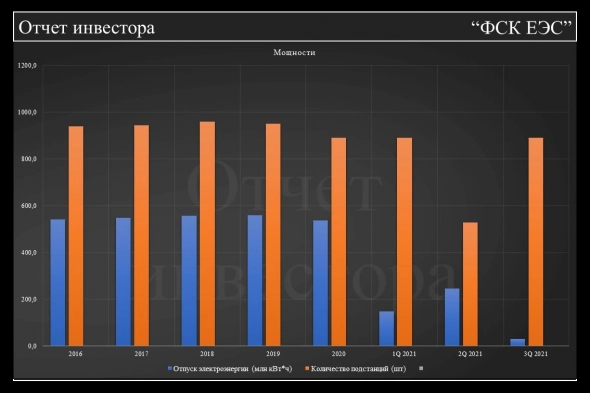

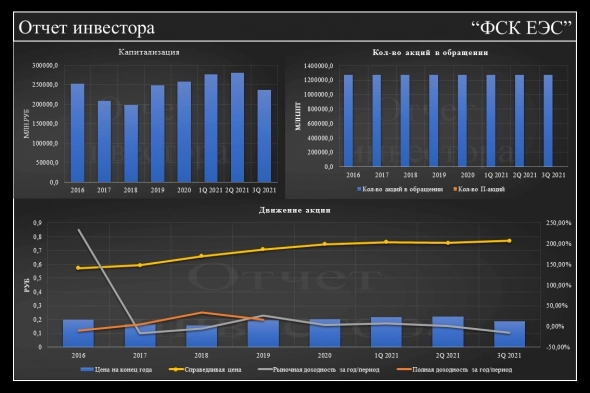

Фундаментальный анализ по ФСК ЕЭС

- 30 ноября 2021, 07:01

- |

Выкладываю фундаментальный анализ по ФСК ЕЭС

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- комментировать

- 1.3К

- Комментарии ( 3 )

По какой компании сделать фундаментальный анализ?

- 29 ноября 2021, 18:40

- |

Всем добрый вечер!

Прошу проголосовать, кому интересно.

https://t.me/otchetInvestora/411

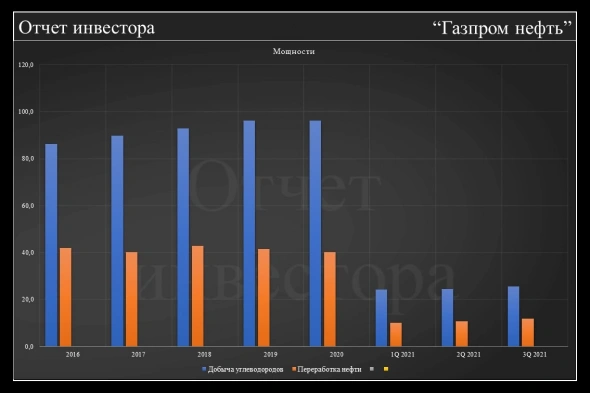

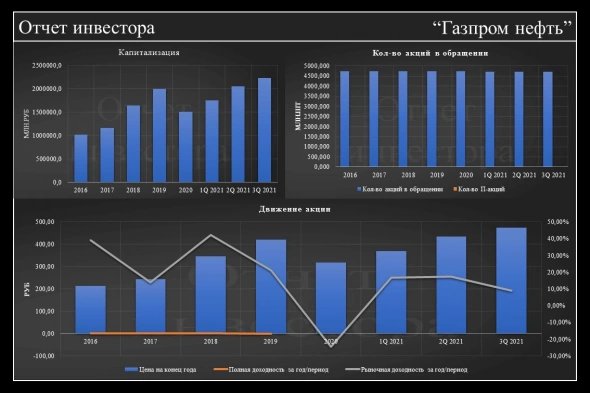

Фундаментальный анализ по "Газпром нефть"

- 21 ноября 2021, 15:56

- |

Всем добрый день!

Выкладываю фундаментальный анализ по Газпром нефть.

Мое мнение и дополнения в самом низу.

Приятного просмотра.

( Читать дальше )

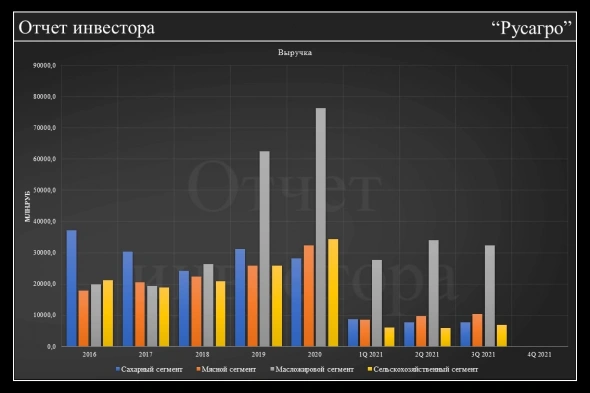

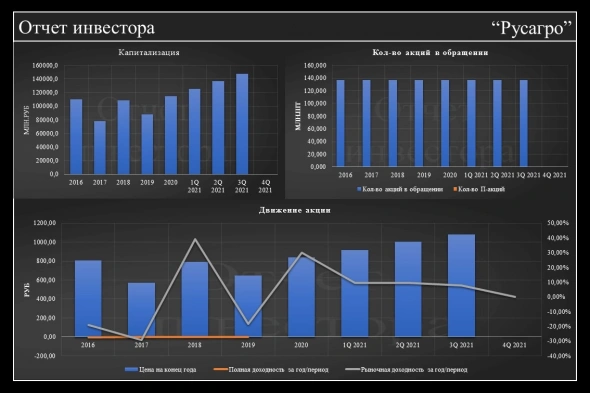

Фундаментальный анализ по Русагро

- 15 ноября 2021, 14:36

- |

Всем добрый день!

Фундаментальный анализ по «Русагро», включая 3Q 2021г.

Мое мнение можно посмотреть в самом низу.

( Читать дальше )

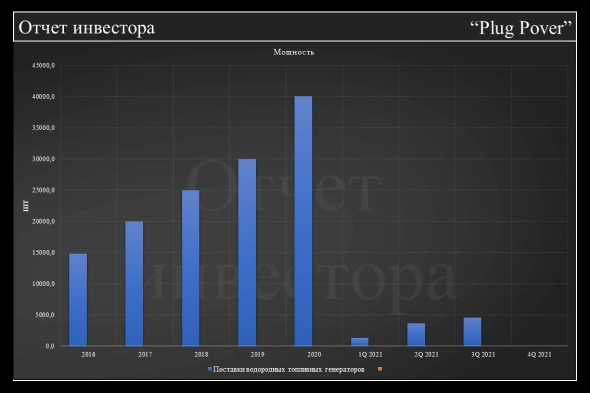

Финансовый анализ по Plug Pover

- 12 ноября 2021, 12:18

- |

Всем добрый день!

К вашему вниманию фундаментальный анализ по «Plug Pover», включая 3Q2021г.

Мое мнение по компании ниже.

Приятного просмотра

( Читать дальше )

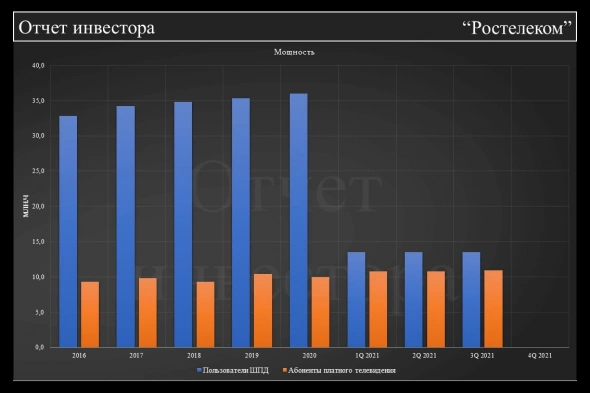

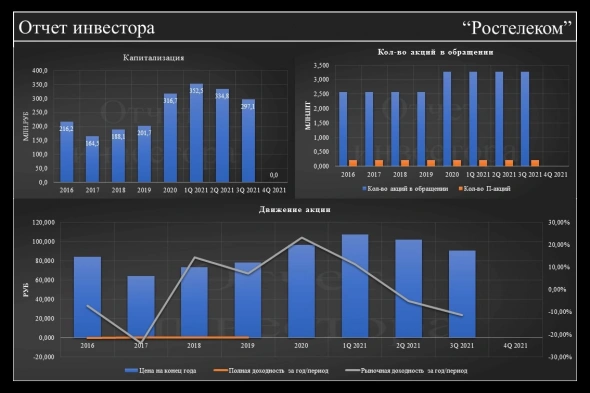

Финансовый анализ по "Ростелеком"

- 11 ноября 2021, 14:11

- |

Всем добрый день!

Выкладываю отчет по Ростелеком, включая 3Q2021г.

Так-же свое мнение по данной компании в самом низу.

Приятного просмотра и прочтения.

( Читать дальше )

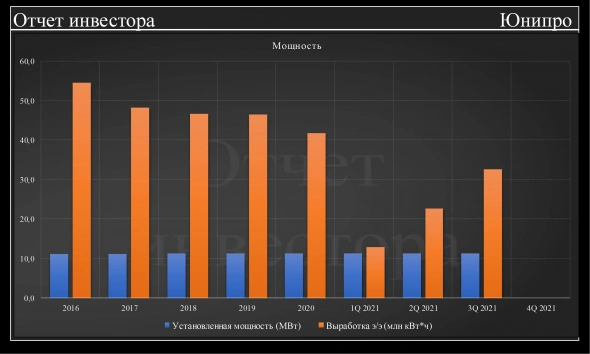

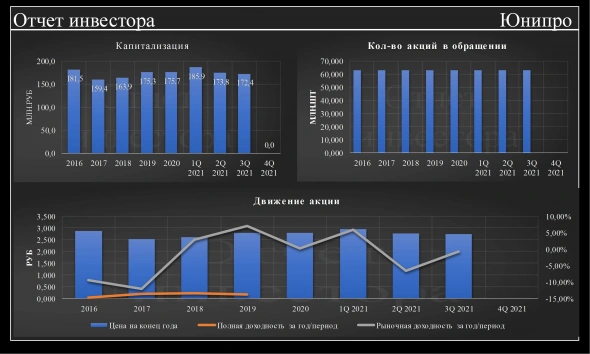

Финансовый анализ по Юнипро

- 06 ноября 2021, 18:10

- |

Всем добрый день

Выкладываю отчет по Юнипро, включая 3Q2021г.

так-же свое мнение по данной компании в самом низу

Приятного просмотра и прочтения.

( Читать дальше )

Критерии для отбора стабильных и финансово-здоровых компаний

- 10 октября 2021, 01:20

- |

Здравствуйте, уважаемые смартлабовцы! Представляю первый пост – введение.

При проведении фундаментального анализа финансовой отчетности какой-либо компании мы анализируем показатели результативности, финансовое состояние, темпы роста за последнее время и оцениваем перспективы бизнеса. Если компания кажется интересной, мы смотрим на цену акций, сравниваем с прибылью и … P/E = 50. Или еще хуже, если потратили время на модель дисконтирования денежных потоков и компания оказалась сильно переоцененной. Что остается? Искать другую историю.

Или можно зайти с другой стороны, давайте возьмем самые недорогие компании по P/E (или EV/EBITDA, или P/BV – сейчас не важно) и попробуем найти интересную компанию. Найти можно, но придется постараться, чтобы не нарваться на: предбанкротный бизнес, снижающиеся доходы, какие-то подводные камни, которые в отчетности не отражаются, например, некомпетентное или игнорирующее миноритариев управление.

Для упрощения поиска служат скринеры компаний, которых в интернете довольно много. К сожалению, мне не удалось найти сколько-нибудь подходящий для себя скринер, который бы выполнял одновременно перечисленные задачи:

( Читать дальше )

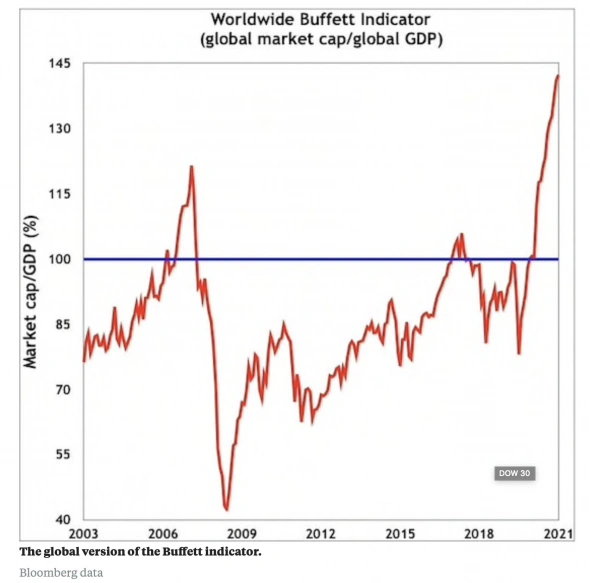

Почему Баффет смотрит на индикатор Баффета?

- 09 сентября 2021, 09:20

- |

Представьте, что у вас портфель на $500 млрд.

Вы не можете позволить себе купить Белугу, ОВК, ИСКЧ и КуйАзот, потому что эти компании вместе стоят как комиссия, которую вы платите по сделкам брокеру и бирже. Вам приходится держать/покупать крупные компании, которые составляют основу экономики.

Логично, что вы будете держать/покупать достаточно крупные компании, которые составляют костяк экономики.

В целом понятно, что капитализация компаний растет вслед за ростом прибыли (🔴тут возможно исключение)

А прибыль группы крупных предприятий в масштабах экономики не может расти существенно быстрее национальной экономики (🔴исключение — растущие транснациональные компании).

Отсюда собственно индикатор Баффета.

Но как я уже написал, норма капы в 100% от ВВП — не догма.

Абсолютный уровень — будет эта капа составлять 100%-150% или 200% зависит от нормы доходности на рынке. Если долгосрочная норма доходности крайне, то капитализация условно говоря может быть какой угодно относительно ВВП.

Единственное чего не может быть — это чтобы прибыли группы крупных компаний росли существенно быстрее роста ВВП, а это значит, что и долгосрочная доходность не может быть существенно выше темпов роста экономики.

Поэтому правильно интерпретировать индикатор Баффета означает:

Что если капитализация >> ВВП это не значит, что рынок обязательно вот-вот упадет,

а это значит, что абсолютная долгосрочная доходность достаточно крупного или индексного инвестора в акции будет очень низкой (ниже темпов роста ВВП).

Грааль забесплатно 4. Практический фундаментальный анализ

- 08 сентября 2021, 21:46

- |

Друзья, всем привет!

Несколько недель назад мы публиковали статью, посвященную фундаментальному анализу. Мы старались изложить тему как можно более предметно, но отдаем себе отчет, что местами все равно приходилось ограничиваться общими формулировками. Чтобы более наглядно связать теоретические выкладки с практикой, мы решили на примере компании Twilio детально описать весь процесс фундаментального анализа.

В итоге получился лютый лонгрид, но, надеюсь, желающим погрузиться в дебри фундаментального анализа такой формат будет интересен и полезен.

Twilio: Рекордные убытки ради рекордного роста

Ключевые инвестиционные тезисы:

- Twilio — лидер быстрорастущего рынка платформ для коммуникаций, total addressable market в 2023 г. может достигнуть $110 млрд

- Компания демонстрирует высокие темпы роста спустя 1.5 года после пандемии, уверенно опережая прогнозы как аналитиков, так и менеджмента

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал