SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Почему Баффет смотрит на индикатор Баффета?

- 09 сентября 2021, 09:20

- |

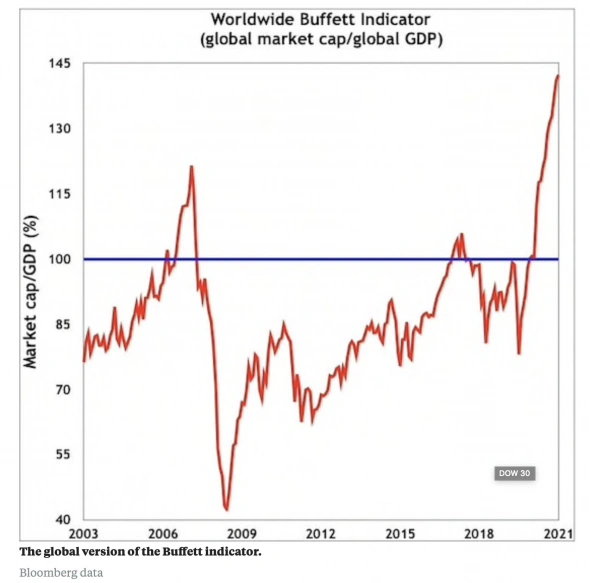

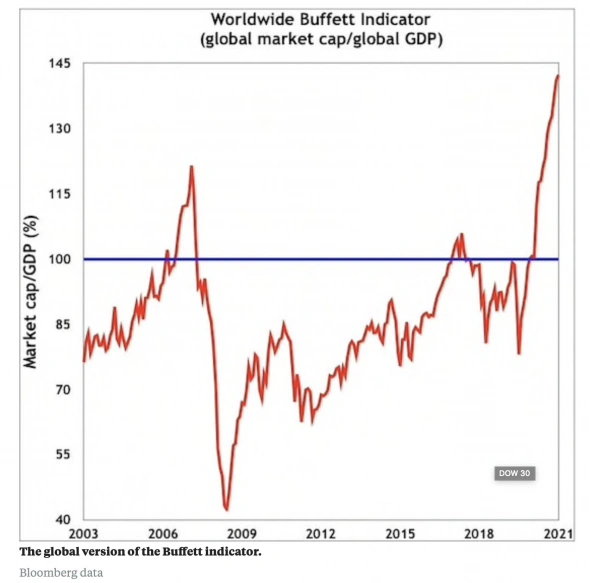

Все любят цитировать индикатор Баффета — соотношение рыночной капитализации рынка и ВВП. Считается, что если капитализация становится больше 100% ВВП, то это опасный сигнал, и рынок перегрет. Так вот я тут немного почитал про Баффета, и постараюсь дать свою версию интерпретации этого индикатора.

Представьте, что у вас портфель на $500 млрд.

Вы не можете позволить себе купить Белугу, ОВК, ИСКЧ и КуйАзот, потому что эти компании вместе стоят как комиссия, которую вы платите по сделкам брокеру и бирже. Вам приходится держать/покупать крупные компании, которые составляют основу экономики.

Логично, что вы будете держать/покупать достаточно крупные компании, которые составляют костяк экономики.

В целом понятно, что капитализация компаний растет вслед за ростом прибыли (🔴тут возможно исключение)

А прибыль группы крупных предприятий в масштабах экономики не может расти существенно быстрее национальной экономики (🔴исключение — растущие транснациональные компании).

Отсюда собственно индикатор Баффета.

Но как я уже написал, норма капы в 100% от ВВП — не догма.

Абсолютный уровень — будет эта капа составлять 100%-150% или 200% зависит от нормы доходности на рынке. Если долгосрочная норма доходности крайне, то капитализация условно говоря может быть какой угодно относительно ВВП.

Единственное чего не может быть — это чтобы прибыли группы крупных компаний росли существенно быстрее роста ВВП, а это значит, что и долгосрочная доходность не может быть существенно выше темпов роста экономики.

Поэтому правильно интерпретировать индикатор Баффета означает:

Что если капитализация >> ВВП это не значит, что рынок обязательно вот-вот упадет,

а это значит, что абсолютная долгосрочная доходность достаточно крупного или индексного инвестора в акции будет очень низкой (ниже темпов роста ВВП).

Представьте, что у вас портфель на $500 млрд.

Вы не можете позволить себе купить Белугу, ОВК, ИСКЧ и КуйАзот, потому что эти компании вместе стоят как комиссия, которую вы платите по сделкам брокеру и бирже. Вам приходится держать/покупать крупные компании, которые составляют основу экономики.

Логично, что вы будете держать/покупать достаточно крупные компании, которые составляют костяк экономики.

В целом понятно, что капитализация компаний растет вслед за ростом прибыли (🔴тут возможно исключение)

А прибыль группы крупных предприятий в масштабах экономики не может расти существенно быстрее национальной экономики (🔴исключение — растущие транснациональные компании).

Отсюда собственно индикатор Баффета.

Но как я уже написал, норма капы в 100% от ВВП — не догма.

Абсолютный уровень — будет эта капа составлять 100%-150% или 200% зависит от нормы доходности на рынке. Если долгосрочная норма доходности крайне, то капитализация условно говоря может быть какой угодно относительно ВВП.

Единственное чего не может быть — это чтобы прибыли группы крупных компаний росли существенно быстрее роста ВВП, а это значит, что и долгосрочная доходность не может быть существенно выше темпов роста экономики.

Поэтому правильно интерпретировать индикатор Баффета означает:

Что если капитализация >> ВВП это не значит, что рынок обязательно вот-вот упадет,

а это значит, что абсолютная долгосрочная доходность достаточно крупного или индексного инвестора в акции будет очень низкой (ниже темпов роста ВВП).

4.2К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- прогноз по акциям

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- ЦБ РФ

- экономика

- экономика США

- Яндекс

Индикатор Баффета продаете?

Не, только показываем!

Большое!©

Там внутри покликайте, есть и иные.

Логично, если брать компании на перекупленном рынке (в усреднённом понимании — на хаях) то в долгосроке получишь меньше, чем если бы покупал на низах.

Всю суть поста можно ещё упростить: «Покупать дешёво лучше, чем покупать дорого».

Прям открытие.

Смысл в таких «постах» в которых говорится, что они что-то объясняют — не понимаю.

А потом вопросы «А с чего говорят, что смартлаб деградирует» =/

Попробуй лучше пересмотреть индикатор на новое время (не на 2019-2021 годы с перехаями). Времени прошло куча. Уже совсем другие реалии.

Должно ли что-то поменяться или нет и почему.

А на реальные интересные моменты даже претензии нет. Актуально ли, а работало ли, а какой коэффициент надо вводить спустя столько лет…

У Баффета растет по 20% в год

у тебя по 20% в день