фундаментальный Анализ

Я человек простой: вижу огромный Чистый Долг - вношу фишку в Чорный Список! Но!

- 18 августа 2019, 17:32

- |

Типо — это ее дочки все в долгах, а сама АФК вся в белом.

Нафига мне смотреть на дочек, если МСФО — это консолидированная отчётность.

И по этой отчётности АФК находится в глубочайшей… финансовой пропасти.

smart-lab.ru/q/AFKS/f/y/

Но мне так это глубокомысленно заявляют — ты типо отчётности изучай!

( Читать дальше )

- комментировать

- 4К | ★4

- Комментарии ( 64 )

АФК Система (AFKS). Цель падения 2.74р. Уже пора.

- 16 августа 2019, 23:57

- |

Да славится во веки веков Святая Троица — Леонардо Пизанский, Ральф Эллиотт и Том Джозеф!!!

Но это не всё!

Смотрим сюда

( Читать дальше )

Цель фундаментального анализа.

- 15 августа 2019, 22:03

- |

Применение любых дополнительных инструментов и методик биржевым игроком связано с его стремлением повысить точность прогнозирования, снизить риски и увеличить вероятность положительного результата сделки.

Это общие цели.

Но у каждого вида анализа есть своя цель применения, зависящая от особенностей вида.

( Читать дальше )

Трамп в своём репертуаре

- 13 августа 2019, 19:06

- |

Американские фондовые рынки и нефть отреагировали бурным ростом. А ещё вчера аналитики рассуждали о грядущей рецессии в связи с торговыми войнами. Вот вам и весь фундаментальный анализ.

Американские фондовые рынки и нефть отреагировали бурным ростом. А ещё вчера аналитики рассуждали о грядущей рецессии в связи с торговыми войнами. Вот вам и весь фундаментальный анализ.Пересмотр портфеля акций 12-08-2019

- 13 августа 2019, 15:58

- |

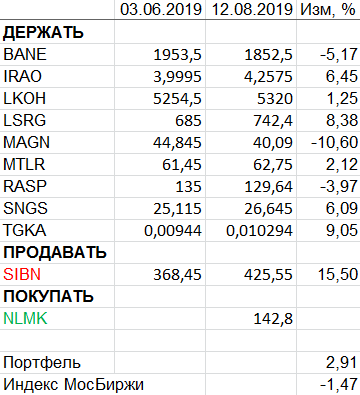

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 18,43%.

( Читать дальше )

Как «фундаментал» провалился в этой крупной глобальной корпорации (перевод с elliottwave com)

- 12 августа 2019, 11:07

- |

Большинство инвесторов считают, что цена акций компании соответствует ее «фундаменталу», такому как прибыль, продажи, изменение макро-факторов и так далее. И часто это правда.

Но декабрьский теоретик волн Эллиотта 2018 года напомнил подписчикам, что, особенно для рынка в целом,

Фундаментал следует за техникой ...

Это может быть очень справедливо и для отдельных акций компании. В качестве примера можно привести немецкий конгломерат BASF, который является не только крупнейшей в мире химической компанией, но и занимается производством пластмасс, защитой растений, выбросами из автомобилей, аккумуляторными технологиями, а также разведкой нефти и газа.

Итак, 8 июля BASF сообщил о 30% -ном снижении скорректированной годовой операционной прибыли. Падение цены акций компании на 4% совпало с предупреждением BASF о прибыли.

Вот некоторые из новостей от 8 июля:

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 2 - 9 августа 2019

- 12 августа 2019, 02:52

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Акции ТМК снизились в цене на 3.5%1 на фоне роста индекса Мосбиржи на 0.1%, несмотря на ослабление рубля. Позитивен рост цен на трубы в РФ и горячекатаный прокат в ЕС, снижение цен на горячекатаный прокат и лом в России, а также уменьшение цен на концентрат железной руды и концентрат коксующегося угля в Китае. Целевая цена выросла на 37%, потенциал роста увеличился на 42%. Мы нарастили позиции в компании.

- Распадская подешевела на 3.6%, несмотря на ослабление рубля. Позитивен рост цен на коксующийся уголь в Китае. Целевая цена выросла на 0.6%, потенциал роста увеличился на 4.3%. Мы незначительно нарастили позиции в компании. Поставки российского угля на Украину упали в июне 2019 года на 85% (Газета.ru). Evraz установил на своих угольных шахтах камеры подземного видеонаблюдения (Прайм).

( Читать дальше )

Библия

- 10 августа 2019, 23:27

- |

Полюс Золото. Как утенок становится лебедем

- 08 августа 2019, 20:49

- |

Еще 5 лет назад, в 2014 году акции Полюс Золото стоили 500 руб. и были никому не нужны. Сейчас же они достигли почти 7000 руб. (рост в 14 раз), и потенциал роста далеко не исчерпан. Те инвесторы, которые обладали силой прогнозирования, отлично заработали, даже если вошли не на дне. Как же разглядеть, когда утенок превратится в лебедя, в чем сила прогнозирования — рассмотрим далее.

( Читать дальше )

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

- 05 августа 2019, 11:49

- |

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

( Читать дальше )

- комментировать

- 15.1К |

- Комментарии ( 89 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал