фундаментальный Анализ

Неделя на рынке 13 января по 19 января: статистика и решения центральных банков

- 14 января 2020, 10:48

- |

Новая неделя января выглядит вполне обычно. У нас есть статистика, политика, а также несколько денежных решений. Похоже, что мировые экономики и рынки капитала работают в полном объеме после рождественских и новогодних праздников.

Форекс - на этой неделе Великобритания публикует много любопытных макроэкономических данных: от промышленного производства в декабре до инфляции. Некоторые слабые отчеты могут повысить текущие продажи GBP. Однако основным катализатором снижения по-прежнему остается Brexit, который приближается слишком быстро. GBP / USD может торговаться между 1.2950-1.3100.

EUR: протоколы ЕЦБ и статистика СШАНа этой неделе европейской статистики будет мало. Следует обратить внимание на публикацию в четверг «Flow» протоколов предыдущей сессии ЕЦБ. В документе могут появиться намеки на готовность ЕЦБ снизить процентную ставку в будущем, чтобы спасти экономику от новой волны снижения. Однако общее внимание, скорее всего, будет сосредоточено на статистике США: данные по розничным продажам за декабрь будут опубликованы, что, по крайней мере, интересно. Ориентиры для EUR / USD: 1.1085-1.1175.

( Читать дальше )

- комментировать

- 156

- Комментарии ( 0 )

Усиленные Инвестиции: таблица параметров и итоги недели 3 - 10 января 2020

- 12 января 2020, 23:57

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Портфель скорректировался на 0.2%, против индекса МосБиржи +0.6%

- По основным компаниям изменения: ЛСР +2.4%, Лукойл +2.6%, ММК +1.1%, Яндекс -0.3%, QIWI -0.7%, Северсталь -1.7%, ТМК – 1.8%, Селигдар +4.9%, Детский мир +3.2%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Период |

Фин. рез-тат, % от капитала |

Изменение инд Мосбиржи, % |

03.01-10.01 |

-0.2 |

0.6 |

С начала года |

1.1 |

1.9 |

2019 |

13.5 |

29.6 |

( Читать дальше )

Провожу фундаментальный анализ экономики США

- 08 января 2020, 12:43

- |

Сижу работаю, кому скучно, присоединяйтесь, пообщаемся :)

Каждый месяц провожу анализ макроэкономики США (безработица, деловой цикл, ВВП, PMI, инфляция, процентные ставки, кривые доходности и так далее). Сажусь за очередной анализ.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 27 декабря 2019 - 3 января 2020

- 06 января 2020, 17:29

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- ТМК подскочил на 3.0%1 на фоне роста индекса Мосбиржи на 1.6% и ослабления доллара. Позитивно повышение цен на сварные трубы в РФ. Негативно уменьшение стоимости горячекатаного проката в ЕС, а также рост цен на железную руду и коксующийся уголь в Китае и горячекатаный прокат в РФ. Целевая цена снизилась на 6.6%, потенциал роста уменьшился на 9.4%. ТМК завершила сделку по продаже 100% акций IPSCO Tubulars Inc. компании Tenaris. Цена сделки составила 1209 млн долларов США без учета денежных средств и долговых обязательств на балансе, но включая $270 млн оборотного капитала. В течение шести лет Tenaris будет выступать в качестве эксклюзивного дистрибьютора OCTG и линейных труб ТМК на территории США и Канады (ТМК). ТМК заняла лидирующие позиции в рейтингах РСПП и AK&M по устойчивому развитию и социальной эффективности (ТМК).

( Читать дальше )

Состояние ликвидности в США

- 04 января 2020, 14:36

- |

Продолжаю следить за денежным рынком США, на мой взгляд ситуация с ликвидностью поддерживает высокий курс доллара и пока напряжение не снизится — доллар не подешевеет.

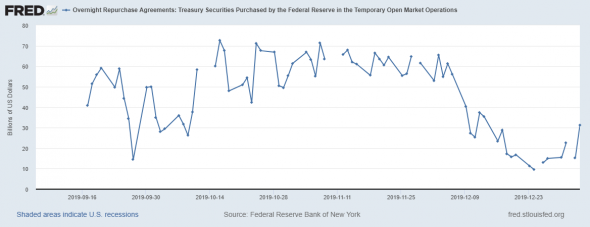

На новогодней неделе объемы сделок РЕПО чуть подросли, но все-равно остаются относительно низко

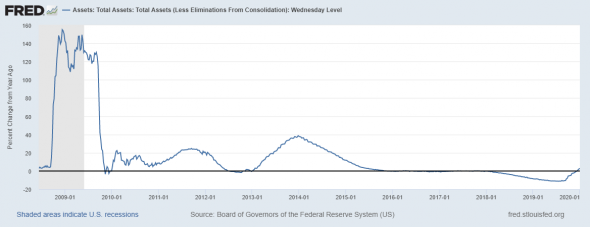

Соответственно баланс ФРС растет, но темпы роста затухают, вместе со снижением объемов РЕПО. Тем не менее, годовая динамика роста баланса ФРС вышла в положительную зону, т.е. сейчас баланс Федрезерва выше, чем годом ранее.

( Читать дальше )

API для фундаментального анализа

- 04 января 2020, 13:12

- |

Добрый день. Хочу сравнить рост разных акций на длинных таймфреймах(>5 лет), но возникла проблема с получением фундаментальных показателей, а именно:

1)EBITDA с историей изменения

2)EV с историей изменения

3)долг с историей изменения

Существуют ли какие-либо API для получения этих показателей?

☯ РЕЦЕССИЯ фундаментальные причины

- 30 декабря 2019, 10:01

- |

В последнее время мне задают много вопросов касательно предстоящей рецессии: большая ли она будет, когда она случится, как часто она случается вообще, страшно ли это и.т.д.

Никто не расскажет о механизмах экономики и причинах рецессии лучше, чем дядька Рэй Далио. Это одно из лучших видео объясняющее механизмы работы экономики в целом всего за пол часа, да еще и переведенное на русский. Всем приятного просмотра)

- Кстати, в нашей группе вк, где мы систематически бьем рынок институциональными стратегиями, я выложил отчет за год со стейтментом. Присоединяйтесь к нам, буду очень вам рад: https://vk.com/veryeasytrade

Усиленные Инвестиции: таблица параметров и итоги недели 20-27 декабря 2019

- 27 декабря 2019, 22:42

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Портфель вырос на 1.6%, против индекса МосБиржи +0.7%

- По основным компаниям изменения: ТМК +3.9%, Яндекс +2.1%, ММК +1.8%, НЛМК +1.8%, Лукойл +0.4%, Детский мир +0.3%, QIWI -1.8%, ЛСР -1.9%, Русал +0.5%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Период |

Фин. рез-тат, % от капитала |

Изменение инд Мосбиржи, % |

20.12-27.12 |

1.6 |

0.7 |

С начала года |

13.0 |

28.2 |

2018 |

29.6 |

12.3 |

( Читать дальше )

Один хороший трейд

- 27 декабря 2019, 16:35

- |

Вот и хороший трейд, хомяк в душе радуется, когда удается так зайти.(хотя можно было и по 98 уцепить)

Отличная бумага, с хорошими показателями по фундаменталу.

В целом Baidu, Inc. предоставляет услуги интернет-поиска в Китае и за рубежом. А дополнительно занимается многим и многим, как тот же яндекс или гугл, яхуу.

Взял хороший кусочек примерно по 102$ для своего портфеля.

Половину фиксанул по текущим. Все таки есть вероятность сходить вниз. Ещё как себя рынок в целом будет вести.

Остальное оставлено в долгосрок. 250-350+ и далее.

Примерно на 2к$

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 13-20 декабря

- 22 декабря 2019, 21:56

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- ТМК взлетел на 6.0%1 на фоне роста индекса Мосбиржи на 0.8% и укрепления рубля. Позитивно снижение стоимости железной руды и коксующегося угля в Китае. Негативно снижение цен на сварные трубы в РФ и горячекатаный прокат в ЕС, а также удорожание горячекатаного проката в РФ. Целевая цена снизилась на 4.9%, потенциал роста уменьшился на 10.3%. Министерство юстиции США одобрило приобретение дочки ТМК IPSCO компанией Tenaris (ТАСС).

- Детский мир подскочил на 5.4% (с учетом дивидендной отсечки на прошедшей неделе). На прошедшей неделе была совершена покупка по близкой к минимуму цене. Компания будет развивать новый сверхмалый (130-170 м2) формат магазинов. Приоритетом при выборе места размещения магазинов будут города с населением менее 40 тыс. жителей и населенные пункты с численностью более 10 тыс. человек, а также в зоны, недоступные для работы стандартных форматов сети. Предварительная оценка емкости рынка в этих локациях составляет 2 тысячи магазинов (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал