фундаментальный Анализ

💵 Начинающий инвестор. Обсуждение с Андреем Ваниным. Можно ли доверять финансовой отчётности.

- 03 октября 2020, 09:54

- |

С Андреем провели интересную беседу о том, можно ли доверять финансовой отчётности, зачем нужно аудиторское заключение, также затронули немного тему о бумажных доходах и расходах и другие моменты.

Надеюсь будет полезно.

- комментировать

- 976 | ★1

- Комментарии ( 3 )

Подведение итогов прошедшей недели и предстоящие ключевые события (28.09.20)

- 29 сентября 2020, 15:03

- |

Друзья,

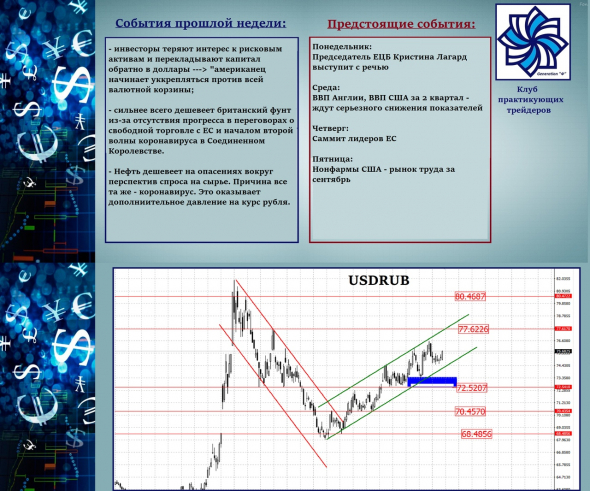

в связи с довольно ощутимой загруженностью, решил немного поменять формат наших аналитических обзоров на сайте. Теперь я буду раз в неделю выкладывать итоги прошедшей недели: что и где произошло в мире и как это повлияло на движения основных валютных пар, золота, нефти и американского индекса #DXY, а также проводить обзор фундаментальных событий нынешней пятидневки. Ежедневные обзоры остаются в формате онлайн вебинаров на нашем официальном ютуб канале: www.youtube.com/channel/UCcXDCTtyaGQl4_fYHpSLejQ

Так что прошу любить и жаловать первый еженедельный прогноз + торговая идея по #USDRUB (записывал специально для одной передачи):

( Читать дальше )

Что будет с рублем: фундаментальный и технический анализ

- 29 сентября 2020, 14:12

- |

В данном видео, я проведу фундаментальный и технический анализ российского рубля, и сделаю свой долгосрочный прогноз по паре USD/RUB. Так же разберём ситуацию локально

( Читать дальше )

Фундаментальная оценка финтехов

- 28 сентября 2020, 07:19

- |

Зашел к Дамодарану за коэффициентами и понял что надо по идее оценивать проект по коэффициентам банка.

Но по банкам нет многих коэффициентов.

Куда смотреть как банки вообще оцениваются в классической теории?

Еженедельный прогноз финансовых рынков. Выпуск №21 от 27.09.2020г

- 27 сентября 2020, 09:32

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

Кто не понял, тот поймёт или Ни ответа, ни привета.

- 25 сентября 2020, 09:00

- |

Европарламент объявил незаконным принятие поправок об «обнулении» сроков Путина.

--------------------Госкорпорация «Росатом» может построить в России шесть-семь новых энергоблоков для доведения доли атомной энергетики в общем балансе до 25%.

--------------------

Володин: повышение акциза на табак не должно привести к росту стоимости сигарет.

--------------------

В Словакии с населением 5.45 млн чел производят больше 1 млн автомобилей в год.

Крупнейший производитель в мире в пересчете на душу населения.

Заводы построили крупные компании, такие как VW, PSA, KIA, Jaguar Land Rover.

Словакия. Производство автомобилей

2019: 1 100 000

2017: 1 001 520

( Читать дальше )

Что такое деньги и ценообразование валютного курса

- 23 сентября 2020, 13:06

- |

В этом видео я провожу ликбез по определению денег, их функций, и базовым теориям ценообразования курса валют.

( Читать дальше )

+51% дохода от ЛСР. Зафиксировали прибыль.

- 22 сентября 2020, 09:45

- |

Позицию по данному эмитенту открывали 27 февраля 2019 года. Откровенно говоря, не хотелось продавать этого дивидендного аристократа. В том плане, что рынок недвижимости и субсидируемые ипотеки на подъеме. Но ситуация с фондовым рынком выглядит шатко, поэтому интересны другие активы, которые ведут себя лучше, а также интересен запас прочности. За это время были получены дивиденды 78+30=108 рублей. Акции были проданы вчера несколькими сделками по средней цене 871,6 рублей. +51%. Повторюсь, актив ЛСР мне нравится, но имеются опасения, что активы, рассчитанные на внутренний рынок, смогут продолжать развиваться без поступления денег в экономику от компаний, рассчитанных на внешний рынок. Поэтому, в конечном счёте ослабевать будут и те и другие.

ЛСР мы не продавали даже в период пандемии, когда наиболее нервные инвесторы и трейдеры распродавали актив по 502 рубля. И это дало результат. В среднем по плюс 25,05% ежегодно неплохо. Но зато в период эпидемии были куплены на плечи акции нефтяных компаний, которые мы подбирали при нулевых и отрицательных ценах на нефть. Стоит ли покупать нефтянку снова сейчас, я думаю, что нет. Поскольку те, кто подбирал Татнефть и Лукойл на сильных падениях, вчера получили дополнительное движение на понижение. Волатильность перед выборами растет, но трендовое движение наступит еще не скоро. А это значит, что на «пиле» многих попросту высадят, отстопят… Как шортистов, так и лонгистов. Предпосылки развития сильного понижательного движения имеются, но по таймингам и цикличности полностью ловушка для быков захлопнется еще через 2-3 месяца.

Моя группа ВК https://vk.com/club_ramlcity

Желаю всем успешных и профитных инвестиций!

Еженедельный прогноз финансовых рынков. Выпуск №20 от 19.09.2020г

- 20 сентября 2020, 09:17

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал