фрс сша

Еженедельная экономика США и последние экономические показатели 4-8.09.2023

- 09 сентября 2023, 02:21

- |

Производство и услуги PMI

Индекс деловой активности управляющих закупками (PMI) как в сфере производства, так и в сфере услуг предоставляет ценную информацию о экономической активности. В августе 2023 года S&P Global Services PMI составил 50,5, немного ниже ожиданий. Однако ISM Non-Manufacturing PMI составил 52,7, превысив ожидания. Оба показателя указывают на рост в соответствующих сегментах экономики, но с разной скоростью. То есть, S&P Global Services PMI и ISM Non-Manufacturing PMI оба указывают на увеличение активности в сфере услуг, но один из них (ISM Non-Manufacturing PMI) растет быстрее, чем другой (S&P Global Services PMI). Для инвесторов балансированный портфель с экспозицией как в производственных, так и в сферах, связанных с услугами, может помочь смягчить риски.

Инфляция цен в не производственной сфере

Инфляционные давления всегда являются значительной заботой для инвесторов. В августе 2023 года ISM Non-Manufacturing Prices Index составил 58,9, превысив ожидания. Это указывает на рост затрат в не производственных отраслях, что может потенциально повлиять на прибыль предприятий в этих секторах. Для защиты от инфляции рассмотрите инвестиции в активы, такие как недвижимость, драгоценные металлы или облигации с защитой от инфляции (TIPS).

( Читать дальше )

- комментировать

- Комментарии ( 4 )

ФРС говорит

- 08 сентября 2023, 15:58

- |

Многие члены ФРС намекают на сохранение текущей ставки на ближайшем заседании, которое состоится во второй половине сентября.

Так, Глава ФРБ Нью-Йорка Джон Уильямс заявил, что ФРС сделала много для балансировки спроса и предложения путём повышения ставки. Джон Уильямс также обозначил, что необходимо продолжать следить за данными, тщательно анализировать их, чтобы решить, как действовать в отношении процентных ставок.

Президент ФРС Далласа Лори Логан также считает уместным пропуск в цикле повышения ставки на ближайшем заседании, но не исключает, что в дальнейшем всё равно будет необходимо усилить борьбу с инфляцией.

Глава ФРБ Атланты заявил, что экономика замедляется, а значит повышение ставки работает и надо просто дать ограничениям действовать.

Фьючерсы не закладывают повышение ставки на ближайшем заседании ФРС, а её члены продолжают намекать на паузу. Единственное, что может сейчас изменить настроение ФРС, это цены на бензин, которые растут вместе с ценами на нефть, но в отчётах мы это увидим уже ближе к октябрю, когда будут данные по инфляции за сентябрь. Тогда ставку и придётся снова повышать.

( Читать дальше )

🏡 Покупка 🆚 Аренда 🇺🇸

- 07 сентября 2023, 11:41

- |

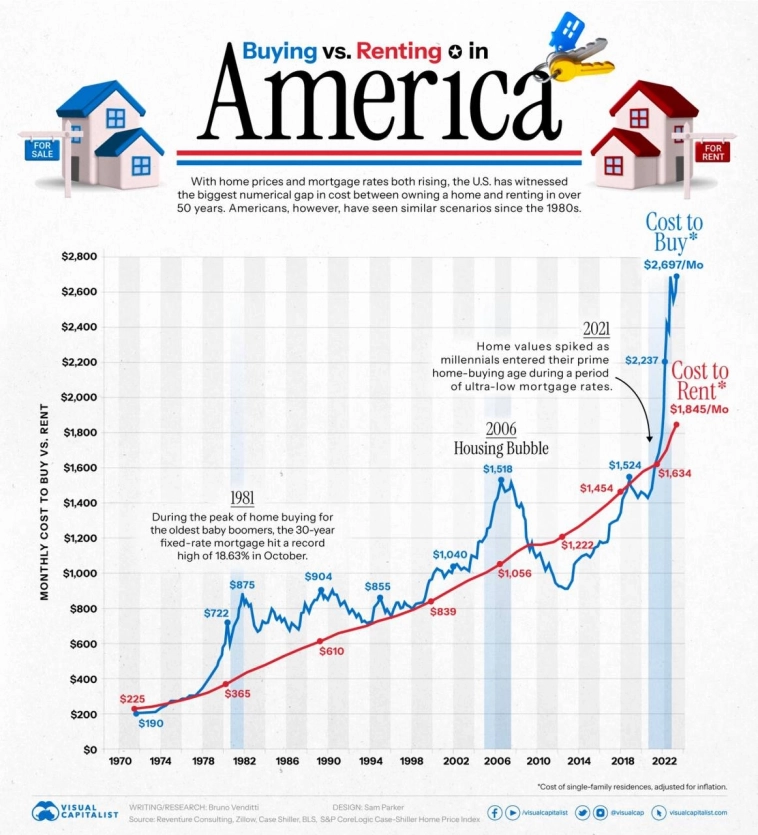

В связи с ростом цен на жилье и ставок по ипотечным кредитам в США сейчас наблюдается самый большой численный разрыв в ежемесячных расходах между владением домом и арендой за последние 50 лет.

Американцы, однако, сталкивались с подобными сценариями с начала 1980-х годов.

На инфографике показана стоимость покупки и аренды жилья для одной семьи в США с 1970 года с поправкой на инфляцию.

В августе 2023 года ставки по ипотечным кредитам выросли до самого высокого уровня за последние 23 года, при этом средняя по стране 30-летняя фиксированная ипотека достигла 7,48%.

В результате средняя арендная плата в Америке составляет примерно 1850 $ в месяц, что примерно на 30% дешевле, чем средняя стоимость покупки, составляющая 2700 $ в месяц. Этот разрыв представляет собой самую большую разницу между арендой и покупкой жилья в истории США.

Если в 2022 году разница составляла менее 200 долларов, то в 2023 году разрыв превысил 800 долларов.

Многие покупатели, особенно те, кто стремится приобрести свое первое жилье, в настоящее время выбыли с рынка из-за опасений, что они не смогут позволить себе владеть домом. В результате количество заявок на ипотеку для покупки жилья достигло самого низкого уровня за последние 20 лет.

( Читать дальше )

Почему падают рынки когда ФРС начинает снижать ставку? Алгоритм работы этой цепочк

- 07 сентября 2023, 08:59

- |

Это очень интересно, ведь отчасти этот процесс вообще не связан с проблемами в экономики, а основан на психологии рыночных участников (к слову, вчера на трансляции я это уже объяснял).

Начнем с того, почему же фед снижает ставку. ФРС снижает ставку для того, чтобы помочь тормозящейся экономике. Но в чем же тут проблема для рынка? А проблема в том, что в финальной фазе цикла роста ставок фед уже не повышает ставку, а делает “вербальные интервенции”, где Пауэлл (или другой чэйрмэн) с покерфэйс игнорирует любые проблемы в системе, говоря о том, что все хорошо и мы продолжаем ужесточать и бороться с перегревом в экономике.

Так вот, когда мистер покерфэйс вдруг осознает, что проблемы реальные и “переобувается в прыжке”, рынок считывает этот посыл как “приплыли” и начинает сокращаться риски (Risk OFF).

К чему это приводит? Это приводит к тому, что цены на рисковые активы снижаются, снижается стоимость залогового обеспечения по многим кредитам. Банки и другие кредиторы начинают закладывать эти риски для новых кредитов поднимая и так высокие ставки для бизнеса. На валютном рынке растет волатильность, растет стоимость хеджа и нежелание бизнеса брать новые валютные риски. Что вкупе приводит к снижению бизнес активности.

( Читать дальше )

Фьючерсный рынок больше не ожидает повышения ставки.

- 06 сентября 2023, 14:12

- |

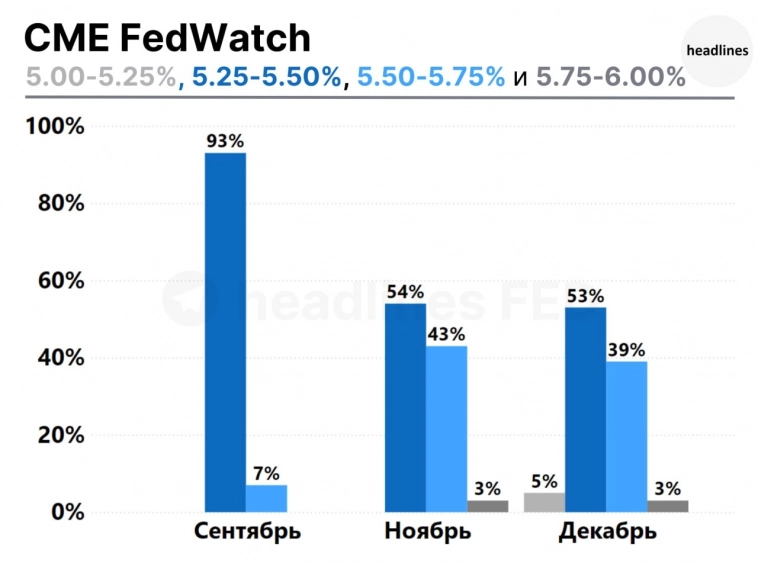

Фьючерсный рынок ожидает, что ФРС больше не будет повышать ставку в этом году.

Ставка останется неизменной с 93% вероятностью в сентябре, с 54% вероятность в ноябре и с 53% вероятностью в декабре.

источник: cmegroup.com, headlines F.

* на оси Y — вероятность, на оси X — месяц заседания

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

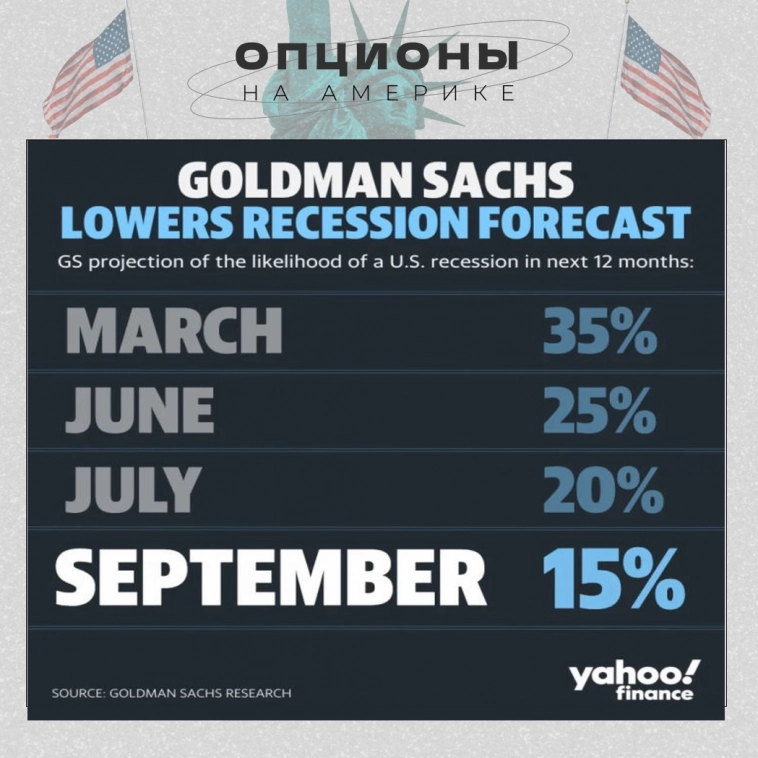

Главный экономист Goldman Sachs: Потребители в США не сломаются в 2024 году

- 06 сентября 2023, 10:16

- |

Потребители в США, возможно, проявляют признаки стресса, но не ждите, что они сломаются в 2024 году.

Это утверждение главного экономиста Goldman Sachs Яна Хациуса.

«На макроуровне, если бы был только один индикатор, который я мог бы знать о потребителе, это был бы реальный располагаемый доход домохозяйства, который в 2023 году рос темпами 4%», — сказал Хациус Yahoo Finance Live эксклюзивно на веб-сайте Yahoo Finance Live. Конференция Goldman Sachs Communacopia во вторник (видео выше). «Мы думаем, что 2024 год будет немного слабее, но мы по-прежнему ожидаем роста реальных располагаемых доходов домохозяйств примерно на 3%. траты».

Последнее исследование Хациуса показывает, что в следующем году потребительские показатели превзойдут ожидания на фоне дальнейшего значительного роста доходов.

По словам Хациуса, ожидается, что доходы получат «повышение» за счет продолжающегося увеличения ежемесячного создания рабочих мест и более высокой доходности по процентным активам, таким как депозитные сертификаты и сберегательные счета.

( Читать дальше )

Доллар сметает все на своем пути

- 06 сентября 2023, 08:49

- |

Несмотря на то, что Кристофер Уоллер заявил, что ФРС может позволить себе быть осторожной и не должна делать что-то неизбежное в ближайшее время, инвесторы разглядели в его речи совсем другое. Авторитетный чиновник FOMC рад обнадеживающей статистике по инфляции, но не уверен, является ли ее замедление трендом. Федрезерв уже обжигался в прошлом, так что нужно убедиться в течение ближайших пару месяцев, продолжит ли PCE двигаться по текущей траектории. Похоже, центробанк не исключает ускорения инфляции. И для этого есть основания.

Решение Саудовской Аравии и России пролонгировать свои обязательства по сокращению добычи и экспорта до конца 2023 взвинтили котировки Brent к максимальным отметкам с ноября.

( Читать дальше )

Почему такая высокая занятость в этом цикле!

- 05 сентября 2023, 19:56

- |

Почему такая высокая занятость в этом цикле! – ответ кроется в том, что среднее количество отработанных часов на одного работающего по-прежнему на 3,2% ниже, (В ЕВРОПЕ НА 2,2%) чем в годы, предшествовавшие пандемии. Другими словами, люди стали работать меньше, чем в прошлом, и из-за этого большая часть людей имеет работу, в которой не было бы необходимости. Перегретость рынка вакансий и рост заработной платы, связанно с тем, что есть дефицит определённых вакансий, что оказывает давление на заработную плату.

А вот…

Снижение участие рабочей силы в будущем, может означать, что нехватка рабочей силы уменьшится, а давление на заработную плату уменьшится еще быстрее, чем ожидается. Это делает текущий цикл не похожим не на один другой за последние 100 лет. Если среднее количество отработанных часов останется прежним, это снизит потенциал роста и сделает нехватку рабочей силы и давление на заработную плату более структурными.

🔺Важно: я больше уверен, что политике

( Читать дальше )

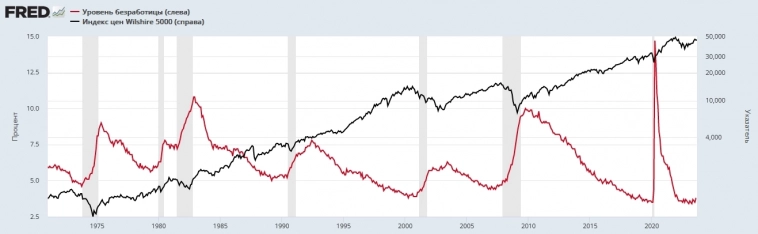

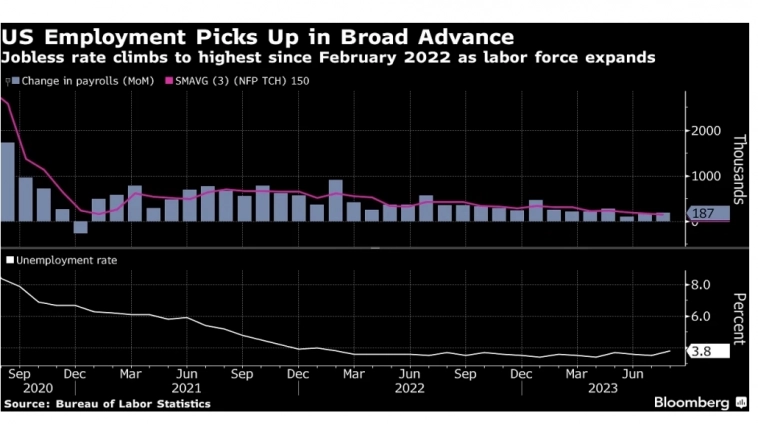

Рынок труда США в августе продемонстрировал неоднозначные результаты

- 05 сентября 2023, 10:11

- |

По данным Министерства труда США, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе страны расширилось на 187 тыс. в августе после основательного пересмотра в сторону уменьшения результатов 2 предыдущих месяцев. Уровень безработицы поднялся до 3.8% (максимальная величина с начала прошлого года) в связи с увеличением доли участия населения в рабочей силе.

Итоги изменения занятости в августе отражают в том числе совокупное исключение из платежных ведомостей за этот период 54 тыс. человек в киноиндустрии и автомобильном транспорте, главным образом из-за забастовки работников в сфере развлечений и прекращения деятельности крупного перевозчика.

Рынок труда является опорой экономики США в этом году, поддерживая новый импульс, который может помочь стране избежать рецессии — по крайней мере в ближайшей перспективе. Хотя количество открытых вакансий и рост заработной платы в последние месяцы снизились, масштабы найма и размер доходов по-прежнему достаточно устойчивы, чтобы поддерживать потребительские расходы.

( Читать дальше )

Доллар оставил дверь открытой

- 05 сентября 2023, 09:11

- |

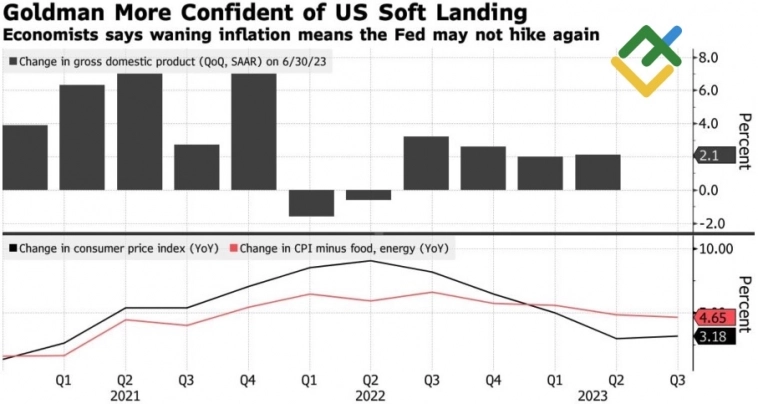

Динамика инфляции и ВВП США

Гринбэк стремительно рос в августе не только потому, что макростатистика по Штатам радовала глаз. Был создан благоприятный для индекса USD фон: акции падали, доходность казначейских облигаций повышалась. На самом деле сильная экономика двояко воздействует на фондовые индексы. С одной стороны, она приводит к увеличению прибыли корпораций. С другой, ускоряет инфляцию, что увеличивает стоимость заимствований и ухудшает финансовые результаты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал