фрс сша

Прогнозы ФРС: 2023, 2024 и 2025 год

- 26 сентября 2023, 11:38

- |

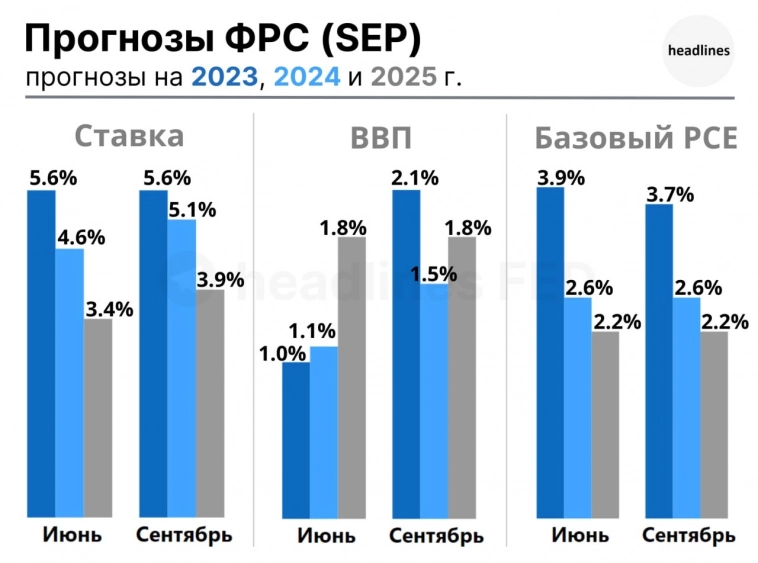

Основным аспектом на заседании ФРС на прошлой неделе была публикация Экономических прогнозов (SEP):

● Прогноз по ставке на 2024 год был пересмотрен с 4.6% до 5.1%, на 2025 — с 3.4% до 3.9%.

● Прогноз по ВВП на 2023 год увеличился более, чем в 2 раза — с 1.0% до 2.1%, на 2024 — с 1.1% до 1.5%.

● Прогноз по инфляции (core PCE) на 2023 был снижен с 3.9% до 3.7%.

Уверенность ФРС в устойчивости экономики США выросла по сравнению с июньскими прогнозами. Это позволит удерживать ставку higher for longer.

Несмотря на то, что чиновники ФРС решили не повышать ставку, рынки интерпретировали это решение как «ястребиную паузу» — S&P 500 на прошлой неделе снизился на -2.9%, что стало сильнейшим недельным падением с начала марта.

источник: headlines F.

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

- комментировать

- ★1

- Комментарии ( 0 )

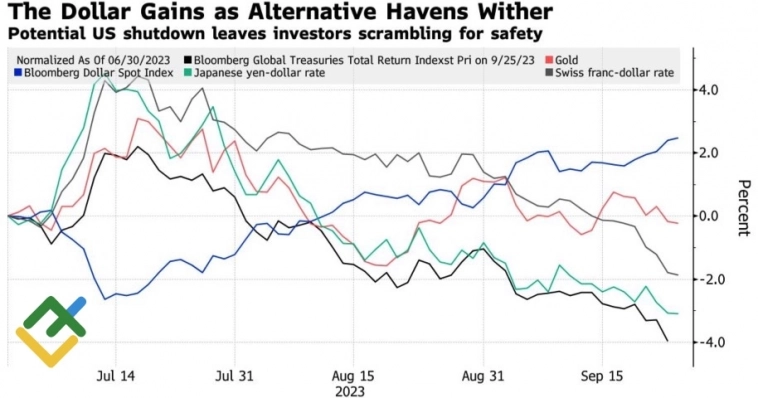

Доллар – лучшее убежище

- 26 сентября 2023, 09:22

- |

Форма вершины имеет значение. Рассчитывающие на «голубиный» разворот ФРС после достижения пика ставкой по федеральным фондам инвесторы оказались в убытках. Центробанк намерен удерживать стоимость заимствований на плато в течение длительного периода времени, а при необходимости и возобновить цикл монетарной рестрикции. Это обстоятельство может заставить EURUSD отметиться 11-ой неделей проигрышей подряд.

Нужно признать, что доллар США попал в благоприятные воды. Когда доходность казначейских облигаций растет как на дрожжах, а акции падают, лучшего актива-убежища сложно найти. Иена, франк и золото рядом не стояли.

Даже страхи по поводу отключения американского правительства не испортили жизнь гринбэку. Напротив, рынок считает, что при таком исходе потребуется больше денег. Дополнительные эмиссии облигаций уводят капитал со вторичного рынка на первичный. Отсюда и ралли ставок по долгам, которое оказывает давление на фондовые индексы по нескольким направлениям. Растут затраты компаний, появляется достойная альтернатив акциям, фундаментальная оценка последних ухудшается.

( Читать дальше )

ФРС опять ошибается или опять хочет всех обмануть

- 25 сентября 2023, 17:45

- |

Архив РБК. Выпуск за 09:40, 21.09.2023

Вчера у нас был вебинар на тему кривой доходности и дюрации. Вот ссылка на вчерашнюю запись

• «Как сделать, чтобы стратегия торговл…

Сегодняшнее видео очень дополняет наш вебинар. Характерная фраза „Спреды доходностей предсказывали 10 из 5-ти рецессий“

тайминг

00:00 о прошедшем заседании ФРС

00:36 рецессия заставит ФРС снижать ставки гораздо быстрее

01:15 невозможно победить инфляцию без рецессии

02:09 что такое стагфляция

02:37 раньше экономика не находилась на стероидах как последние 10 лет

02:53 ФРС ошибается что экономика адаптировалась к высоким ставкам

03:03 процентные платежи по долгу равны 20% дохожной части бюджета

04:02 доходность двухлеток на максимумах

04:36 какие спреды доходностей точнее предстказывают рецессию

05:05 спред доходностей предсказал 10 из 5 рецессий

07:20 во что инвестировать в РФ и когда

09:03 когда золото и серебро станут реально защитными активами

Макроэкономические индикаторы предсказывающие рецессию

- 25 сентября 2023, 15:19

- |

Инвестируя в ту или иную идею, будь то вывод на IPO своих дочек АФК Системой или выплата крупных дивидендов Лукойлом после выкупа и гашения акций инорезов. Инвестор должен держать в голове одну мысль. А успеет ли, исполнится его идея до наступления очередного финансового кризиса.

Поэтому я хочу начать цикл статей по макроэкономическим индикаторам, которые способны предсказать надвигающуюся рецессию, дабы инвесторы понимали, что возможно, у них не так много времени для реализаций всех идей и были несколько осторожны.

Я прекрасно понимаю что не смогу подробно рассказать про каждый индикатор, но думаю небольшой выжимки, про каждый, будет вполне достаточно для того чтобы побудить вас самих заинтересоваться природой того или иного экономического явления.

В основном все индикаторы будут связанны с США так как это наиболее открытая и самая крупная экономика мира, да и макроэкономические данные по США публикуются в огромном количестве.

Начать я хочу с самого изъезженного и банального индикатора «Инверсия кривой доходности»

( Читать дальше )

Итоги недели: ставка ФРС устояла, но...

- 24 сентября 2023, 13:01

- |

Эта неделя была полна новостей, которые повергли инвесторов в небольшой шок. Джером Пауэлл обозначил базисный сценарий, и пока уровень ключевой ставки сохранился на прежней позиции. Тем временем ЕЦБ борется с ростом цен и повышает ставки на 25 базисных пунктов. Как это отразится на России? И повлияет ли на курс рубля? На рынке нефти заметны исторические параллели, предсказывающие сильное движение вниз. О бумагах, которые стоит иметь в портфеле и многом другом поговорили Тимур Нигматуллин и Ярослав Кабаков в новом выпуске «Итогов недели».

Одной из тем разговора стала ситуация на нефтяном рынке. Кабаков отметил, что высокие ставки, сокращение потребления, снижение темпов экономического роста, медленное восстановление Китая и ястребиная политика центробанков должны повлиять на цены нефти. Нигматуллин, в свою очередь, заметил, что есть предпосылки для обвала.

Он напомнил, что США производят в два раза больше нефти, чем Россия и Саудовской Аравия. «В США очень высокими темпами растет добыча.

( Читать дальше )

😱ФРС напугал беспечный рынок

- 21 сентября 2023, 17:19

- |

Вчера прошло плановое заседание комитета по операциям на открытом рынке (FOMC) главного центрального банка мировой финансовой системы – Федрезерва США (Fed).

Рыночный консенсус не ожидал, что регулятор повысит ключевою ставку — ставку по федеральным фондам (FED FUND RATE). Так и произошло, ставка осталась неизменной.

Но интрига была и заключалась вот в чем.

🤓Прошедшее заседание считается большим, таким заседанием на котором чиновники решают не только какая будет процентная ставка, но и делятся своими прогнозами по экономике и будущим процентным ставкам — проекции экономических показателей и ключевой ставки (dot plot), что рынок ждал с нетерпением. Рынку важно было узнать отразится ли на позиции регулятора текущее ускорение инфляции (после периода продолжительного замедления) произошедшее в результате значительного роста цен на нефть и нефтепродукты.

😏Было довольно странно наблюдать за оптимизмом рынка в преддверии заседания в начале этой недели, после вышедших на прошлой неделе данных о росте цен в экономике.

( Читать дальше )

Мнение аналитика: в 2024 году ставка ФРС останется выше 5%

- 21 сентября 2023, 16:24

- |

На недавнем заседании ФРС приняла решение о сохранении ставки на максимальном за 22 года уровне — 5,25-5,5%. Прогнозы роста ВВП и занятости на 2023-2024 годы существенно повышены и предполагают картину очень мягкой посадки. То есть для снижения инфляции может потребоваться длительный период сохранения высоких процентных ставок, что и отражено в новом графике прогнозов.

Сейчас показатель, вероятно, близок к пиковому значению, и будет оставаться вблизи этих уровней более длительное время, чем ожидал рынок. Медианный прогноз на конец этого года предполагает еще одно повышение ставки до 5,6%. На конец следующего года ожидается снижение ставки лишь на 50 б. п. от пика — до 5,1%, тогда как в июньском прогнозе ожидалось снижение до 4,6%. При этом 10 из 19 участников обсуждения ожидают в будущем году ставку выше 5%, поэтому перспективы дальнейшего укрепления индекса доллара неоднозначны. Новый прогноз на конец 2025 года был увеличен с 3,4% до 3,9%. И даже в 2026 году, когда прогнозируется снижение инфляции до 2%, прогнозная ставка (2,9%) все еще выше долгосрочного нейтрального прогноза ФРС (2,5%).

( Читать дальше )

📊Выступление Пауэлла разочаровало рынки. Анализ EURUSD. Сигнал на вход в шорт EURUSD.

- 21 сентября 2023, 15:29

- |

👉Вчера состоялось долгожданное событие — заседание ФРС. По итогам было озвучено решение взять паузу на этом заседании и оставить ставку на уровне 5,25% — 5,50%, что было полностью заложено в ожидания рынка.

👆🏻При этом сопроводительные комментарии оказались более жесткими, чем ожидалось. Не смотря на то, что текущая ставка уже выше официальной инфляции в 3,7%, что привело к положительной реальной доходности по трежерис (доходность от долговых бумаг за вычетом уровня инфляции) впервые за долгое время, г-н Пауэлл озвучил, что ФРС готова повысить ставку еще, если это потребуется. К данному мнению склоняются 12 из 19 членов ФРС и видят ещё одно повышение ставки в этом цикле, ожидая ставку в 2023 году на уровне 5,5% — 5,75%. Так же вновь было отмечено, что решение будет приниматься исходя из поступающих данных, что вновь означает для нас повышенную волатильность при публикации данных по ИПЦ и рынку труда.

👉Так же важной сменой риторики стали ожидания рецессии. Если на прошлом заседании Пауэлл заявлял о том, что ФРС не ожидает рецессию в США, то на вчерашнем выступлении глава ФРС уже отметил, что «мягкая» посадка экономики не является базовым сценарием ФРС.

( Читать дальше )

ФРС создает предпосылки к дальнейшей коррекции

- 21 сентября 2023, 15:14

- |

Интересными также были высказывания главы ФРС:

— Большинство руководителей регулятора ожидают еще повышения ставок в этом году.

— Мягкая посадка не является базовым прогнозом ФРС.

— Действия регулятора носят ограничительный характер, но Пауэлл не уверен, что политика достаточно ограничительна. Приоритет первый – вернуть ценовую стабильность. Будет печально, если ФРС не сможет взять инфляцию под контроль, и они будут вынуждены снова и снова повышать темпы роста инфляции. Он признал риск рецессии при повышении ставок.

( Читать дальше )

Что общего у Банка России и ФРС США

- 21 сентября 2023, 12:10

- |

Моё интервью Ивану Шлыгину и журналу Financial One

Тема вынесенная в название интервью не отражает всех тех вопросов, которые мы обсудили с Иваном. И я не уверен, что она будет интересна с точки зрения «запросов» со стороны зрителей. Но маркетинг и продвижение — дело самого журнала. Я же со своей стороны подготовил тайм-коды, которые куда лучше раскрывают обсуждаемые нами темы, так что воспользуйтесь ими как навигатором или оглавлением.

00:00 Начало, вопрос о политике ЦБ и её влияние на фондовый рынок и курс рубля. Почему решение ЦБ не повлияло на рынок, и почему ЦБ не всесилен. Кто мог бы сделать для стабилизации курса больше. Где может быть проблема с высокой ставкой. Про Зомби компании в США и параллели с Российским рынком. Как можно было бы проводить ДКП: идеи Сергея Блинова по РДМ или монетарные подходы.

10:11 Почему ДКП в России напоминает ДКП в США. Права или неправа Набиуллина, или вопрос столкновения идей?

12:10 Спор банкиров с ЦБ. У кого «рыло» в пушку? В чём «недобросовестность» поведения банкиров, пара историй про Сбербанк.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал