фондовый рынок США

Рост индексов в США окажется фальстартом?

- 27 марта 2018, 08:19

- |

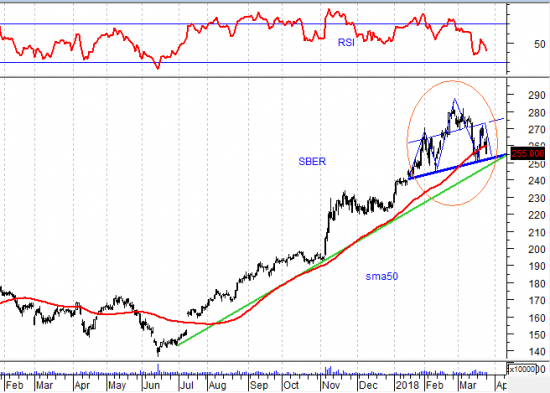

Вчера на фоне усиления геополитической напряженности (высылки дипломатов) индекс Московской биржи закрылся снижением 1,95%, пробив мартовские минимумы. Ранее на графике индекса был боковой коридор, а со вчерашнего дня понижающийся. Правда акции Сбербанка об не пробили вниз поддержку 250, что позволяет предположить, что при любом сценарии эти акции будут показывать динамику «лучше рынка». Торопиться с продажей этих акции инвесторы не будут – на днях Герман Греф пообещал Владимиру Путину, что дивиденды «Сбербанка» за 2017 год будут «очень серьезными». Приободряют инвесторов и вероятная успешная продажа в третьем квартале турецкого Denizbank. С технической точки зрения, фигура «Голова и плечи» на графике акций спокойно может превратится в фигуру «Собака Баскервилей» что не порадует «медведей» потому что прежний восходящий тренд продолжится.

Европейские фондовые рынки завершили торги в понедельник преимущественно снижением. На фоне ослабления напряженности в отношении торговой войны биржевые индексы сначала подросли, но затем давление вниз на них оказало укрепление евро. Индекс Stoxx Europe 600 упал на 0,72% по итогам торгов до минимума за период после февраля 2017 года. DAX 30 потерял 0,83%, CAC 40 понизился на 0,57%, а FTSE 100 – на 0,48%. Евро отреагировал укреплением на ястребиный комментарий о нормализации монетарной политики главы ЦБ Германии Йенса Вайдмана, который является членом комитета по монетарной политике в ЕЦБ. Что касается выхода экономической статистики, рост ВВП Франции составил 2,5% годовых, совпав с ожиданиями аналитиков.

( Читать дальше )

- комментировать

- 4.1К

- Комментарии ( 3 )

Первая ЖЕРТВА

- 05 марта 2018, 18:29

- |

Канадский доллар продолжает свое снижение на фоне того, что Трамп планирует ввести заградительные пошлины на импорт стали в США. Напомню, что именно Канада является крупнейшим экспортером стали в США. Американский доллар в паре с канадцем уже вышел на уровни прошлого лета. (см. график ниже). Пока все хоронят доллар, он начал потихоньку расти к некоторым валютам. А канадец, кстати, входит в индекс доллара. (намёк куда пойдет индекс доллара???)

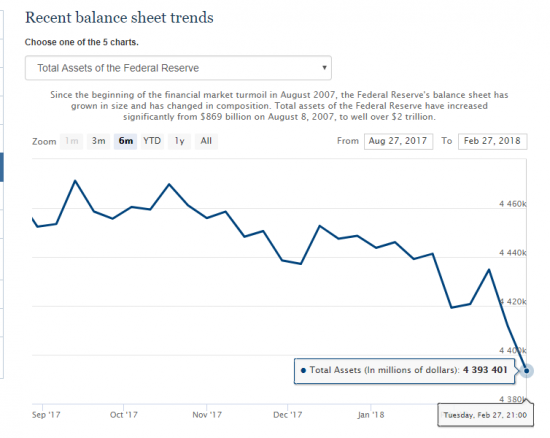

Процесс сокращения баланса ФРС набирает обороты. По данным на 27 февраля баланс ФРС уже составляет 4 трлн 393 млрд долларов. (см. график ниже). Писал ранее в телеграмме (https://t.me/MarketDumki/184), что не стоит удивляться тому, что мировые рынки как-то вдруг перестали расти. Программа QT (quantitative tightening) от ФРС — всему голова! Чудес не бывает. Программа QE взрастила рынки, QT их охладит.

Ситуация на рынке долга развивающихся стран

- 20 февраля 2018, 18:02

- |

Долгосрочная разметка по-нашему мнению выглядит таким образом. Дальнейшее снижение, которое будет продолжаться минимум год ( очень вероятно, что и больше) и перебьёт уровень 2008-2009 годов. Откладывание достижение низов не должно особо радовать, ведь “основные события” будут происходить по мере движения к цели, а ” на дне”, абсолютному большинству уже будет без разницы сколько рубль 300 или 400 (сюда можно поставить любую страну из списка развивающихся). Многие также могут сказать на это: ну возможно это и будет лет через 20, или минимум 10, ведь кризис пройден, дальше только рост, новый кредитный цикл и т.д. Однако график посылает другой сигнал.

( Читать дальше )

В центре событий будет оставаться тема биткоина

- 18 декабря 2017, 07:37

- |

В пятницу российские фондовые индексы закрылись на отрицательной территории. Зато американский фондовый рынок порадовал — фондовые индексы США выросли до исторических максимумов закрытия на фоне роста ожиданий принятия закона о реформе налогообложения. По итогам торгов Dow Jones Industrial Average вырос на 0,58% до рекордного уровня закрытия 24651,74 пункта. S&P 500 прибавил 0,90% до 2675,81 пункта, тоже обновив максимум закрытия. Особенно сильным ростом отметились финансовый сектор, сектор потребительских товаров и услуг первой необходимости, сектор здравоохранения и сектор информационных технологий. «Снижение налогов на бизнес начиная со следующего года вместе с продолжением дерегулирования должны дать толчок росту прибыли компаний, – говорит президент и главный инвестиционный стратег Yardeni Research Эд Ярдени. – Отраслевые аналитики оценивают рост прибыли на 10,9% в этом году, 11,4% в следующем году и 10,1% в 2019 году. Предположительно, эти цифры не отражают в полной мере высоко вероятный сильный позитивный эффект от снижения налогов на бизнес в следующем году».

( Читать дальше )

Фондовый рынок США / Обзор акций BAC - 29.08.2017.

- 29 августа 2017, 11:39

- |

Фондовый рынок США / VZ - 27.08.2017.

- 27 августа 2017, 14:57

- |

По определению Волнового Принципа возможны еще два альтернативных сценария развития событий:

( Читать дальше )

Фондовый рынок США / Обзор акций VZ.

- 24 августа 2017, 08:21

- |

Кукл пойман!

- 13 августа 2017, 16:00

- |

Во II квартале этого года данные о потоках капитала, в отличие от I квартала, показали упорный и довольно странный отток из фондового рынка США на европейские и развивающиеся рынки.

Подробнее: http://www.vestifinance.ru/articles/89420

Фондовый рынок США.Обзор акций NOKIA.

- 30 июля 2017, 13:16

- |

Акции NOKIA.

Цена на акциях NOKIA в настоящий момент времени с точки зрения волнового анализа пребывает в стадии формирования долгосрочного восходящего тренда в качестве импульсной Промежуточной волны (3), в рамках которой уже просматривается её первая компонента в качестве Малой волны 1, обозначившая свою вершину 23.05.2017 на уровне 6,65$ за акцию. С этого момента рынок занят выписыванием среднесрочной корректирующей фазы в качестве Малой волны 2, которая может продлиться еще около 2-х или 3-х месяцев.

Применение к волне 2 коэф-тов 50,0 и 61,8 фибо относительно длины волны 1 проецируют вероятностные пределы для её завершения в ценовой области 5,16$ и 4,92$ за акцию. По мере развития волны 2 и прояснения в ней волновой картины можно будет применить метод пропорционального анализа к внутренним её компонентам, для получения еще одной дополнительной вероятностной точки разворота цены на акцию.

По определению волнового принципа после завершения волны 2 логичным будет ожидать продолжение роста цены и восходящего тренда в качестве импульсной Малой волны 3, которая будет способствовать установлению новых ценовых максимумов. После получения подтверждения со стороны рынка о завершении корректирующей волны 2, применяя коэф-ты фибо расширения и построив трендовый канал для волны 3, можно будет оценить вероятностные пределы предстоящего бычьего рынка, который обещает не плохие перспективы для извлечения прибыли.

Безработица в США неожиданно выросла

- 10 июля 2017, 13:53

- |

Неоднозначный характер данных привел к тому, что инвесторы более часа не могли определиться с направлением движения в американском долларе. Основная валютная пара EURUSD сначала поднималась до отметки 1.1440, затем снижалась до 1.1380. В конечном счете, в настоящий момент цена находится на уровне 1.1408 — ровно там, где она была до выхода отчета. То же самое касается валютных пар GBPUSD и USDRUB. В начале сегодняшних торгов рубль даже сумел отвоевать часть позиций у доллара, поднимаясь до отметки 60.17. Другими словами, реакция валютного рынка оказалась совершенно нейтральной. Движение на рынке золота оказалось более выраженным: после нескольких волатильных скачков, цены перешли к снижению и опускались до отметки $1204. В анонсе сделки от 5 июля мы обозначали этот сценарий как приоритетный. Риски прогноза касались возможности пробоя ценового уровня $1225, что стало бы основанием для покупок. Однако этого не произошло: ни одна из свечей на закрылась выше, и основной сценарий со снижением золота был реализован.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал