упущенная прибыль

Упущенные возможности ( блог 211, 12+)

- 24 августа 2022, 16:58

- |

1. Да, пацаны, да! Вы замечали, один и тот же продукт в зависимости от места стоит по разному! Например, бутылка воды в магазине 30 рублей, на пляже 60 рублей, в аэропорту Шереметьево 90 -120 рублей. Так и в жизни. Геолокация играет огромную роль. Упускать ее использование себе во вред. Но я хотел рассказать об упущенных возможностях и течение времени.

У моей жены дядя курировал сеть московских аптек. Еще до прихвотизации. Представляете это какой клад возможностей был. К сожалению, я с женой познакомился после того как дядя умер. Иначе бы я здесь с вами не сидел на одном поле даже. Были бы у меня и яхты и замки в Европе, не хуже Алишера. Но время не повернешь вспять. Известное изречение — оказался в нужное время в нужном месте. Но это не про меня. Приходится с таким контингентом нищебродов здесь существовать. Был бы я еще и поевреестей, может и без дяди справился бы.

Вывод : Нужно всего чувствовать момент жизни, чтобы не упустить момент!

2. А пока смотрим на девок на пляже:

( Читать дальше )

- комментировать

- 2.6К

- Комментарии ( 15 )

Что я узнал после потери 30% из-за тейк-профита в BBBY на СПБ

- 05 ноября 2021, 14:49

- |

Вчера сделал 8-минутное видео о том, как разбирался в особенности формирования графиков и исполнения сделок во время слабой ликвидности на бирже Санкт-Петербург, и о том, почему не использовал отложенные заявки ранее. Видео будет в конце, а сейчас подробнее распишу саму ситуацию с исполнением заявки по BBBY на СПБ.

Новость из-за которой акции BBBY выросли более чем на 70% вышла уже после закрытия бирж США. Согласно google.finance и графику в терминале Альфы, цена достигла $20 в 23:22-23:23

( Читать дальше )

Глубокое разочарование в себе от упущенных возможностей

- 11 октября 2021, 20:31

- |

В чём ещё обида, в том, что считаю, что спекулировать гораздо сложнее, чем заниматься инвестированием. То есть спекулировать не каждый сможет, а вот инвестировать практически каждый. А у меня же получается так, что спекуляционная составляющая моей торговли сильнее инвестиционной.

То есть парадоксальный факт. Уж если у меня в спекуляциях стало получаться, благодаря обучению от Ильнура — четырёхкратного абсолютного чемпиона конкурса «Лучший частный инвестор», то в инвестициях, казалось бы тем более должен был бы уметь.

( Читать дальше )

Идеи, на которых я ничего не заработал=потерял. 2019/20

- 22 мая 2021, 15:39

- |

Здесь я опишу идеи, которые озвучил в своем блоге, но или они оказались плохими или я сам не смог ими воспользоваться

- главная неудача 2020 — потеря 4% депо в идее с шортом RCL, DAl и LUV. Это лето 2020. Надеялся, что долгосрочные инвесторы продолжат выходить из акций круизов-авиаперевозчиков, но рынок оценил риски банкротсв в отрасли ниже, а ожидания восстановления туризма выше.

- 4 ноября Lyft vs Uber, я выбрал Lyft, но первым пошёл в рост Uber (до $48). и я вышел из первого (около $29). Сейчас Lyft строит $52. а вот Uber по-прежнему $48.

- YNDX и NVDA 22.10.19. В Яндексе я потерял немного на шорте, а вот из Nvidia вышел очень рано, взяв около 30%. Сейчас он в 2 раза дороже стоит.

- идея 2018-2020 с оптоволокном и стримингом. Держал под неё

( Читать дальше )

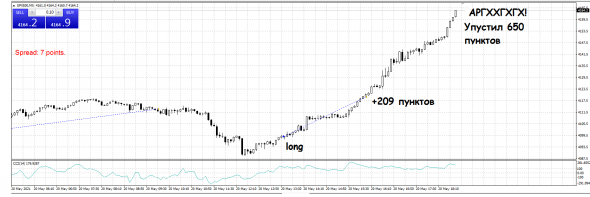

Эпически облажался по sp500 2

- 20 мая 2021, 19:00

- |

Второй раз за сутки зашёл в лонг, в первый раз взял прибыль и потом пошла коррекция. На завершении коррекции вошёл в лонг снова, прибыль потекла, но потом я зассал и закрыл позу с прибылью 209 пунктов. А потом цена как попёрла и могла бы достичь моя поза прибыли 650 пунктов. Печально!

Дело житейское: продал перед главным ростом, а держал год

- 24 марта 2021, 22:20

- |

4:26 Почему и когда купил/продал Funko

10:39 пример с Lyft (упустил 100%)

12:00 пример с BBBY (тоже 100% )

14:00 поведенческая экономика в теле-шоу — про это напишу подробнее:

Бихевиористы проводили исследования с шоу, где нужно последовательно открывать ящики в поисках наименьшей суммы. Какая сумма останется в последнем — ту и заберешь. Хотя. в течении всей игры предлагают средневероятную сумму, которую можно забрать сразу. Но, люди, упуская большие суммы не хотят соглашаться на компромисс.

Такие уж мы люди.

Мне кажется, упущенная выгода тяжелее переживается, чем убыток и даже перекрывает позитив от полученной прибыли. (отравляет её)

Мир в экономике 24.03.21

Управление проектами для тупых. Часть 5: Возврат инвестиций и упущенная прибыль

- 27 мая 2020, 02:41

- |

( Читать дальше )

Каждый день вне рынка опасен для инвестора. По мотивам исторического максимума индекса Мосбиржи.

- 28 октября 2019, 09:57

- |

Продолжать держать российские акции или тем более докупать их в портфель на максимумах индекса для многих психологически некомфортно. Рынку свойственны колебания, а значит когда-нибудь обязательно будет и падение. И, кстати, именно знание о цикличности рынков заставляет нас беспокоиться о будущем падении рынков. Безусловно, снижение цен лучше было бы переждать без акций в портфеле. Но прежде чем, фиксировать прибыль в ожидании коррекции, и потом ждать когда возобновится рост, я предлагаю подумать вот о чем…

Пребывание вне позиций опасно упущенной прибылью. Для примера возьмем три акции — Газпром, Сбербанк и Норильский Никель. За последние три года было 760 торговых дней. За это время, например, Газпром вырос примерно на 82%. При этом 14 лучших дней Газпрома за этот период дали тот же результат! Пропустить даже часть из этих 14 дней означает существенную недополученную прибыль.

Аналогичная картина и в префах Сбербанка: +93% за 760 дней и всего 20 дней с наибольшим приростом дают в сумме такой же рост.

( Читать дальше )

Об упущенных возможностях (сделках)

- 13 апреля 2019, 15:17

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал