SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

трейдинг

10 "золотых" правил для трейдера

- 07 декабря 2011, 20:44

- |

Чтобы быть хорошим трейдером важно помнить, что на рынке очень много ловушек и, иногда, когда вы открываете позицию, Ваши контрагенты владеют ситуацией больше, чем Вы. В этом материале изложены 10 важных правил для трейдеров, которые помогут Вам усовершенствовать навыки и сделать результаты более прибыльными.

1. Всегда контролируйте себя

( Читать дальше )

1. Всегда контролируйте себя

- победители это делают всегда – контролируют себя как эмоционально, так и физически;

- те, кто проигрывает – нет;

- торгуйте согласно своему плану – это важный аспект самоконтроля.

- победители иногда в минусе. Но большую часть они в «зеленой зоне», а со своих минусов делают выводы. Примеры: результат, что я получил – только мой результат; мой успех и мои неудачи полностью зависят от меня;

- проигрывающие не понимают, что они проиграли, а винят во всем внешние факторы. Проигрывающие часто поддаются эмоциям. Примеры: мой результат следствие «развода» со стороны специалиста и т.д.

- победители всегда в тонусе – читают исследования, делают каждый день отбор акций, учатся и повышают уровень знаний;

- проигрывающие – нет. Они полагаются на свои знания и удачу;

- быть в тонусе – смотреть на вещи шире.

( Читать дальше )

- комментировать

- ★69

- Комментарии ( 23 )

Как я начинал торговать на NYSE)

- 07 декабря 2011, 03:02

- |

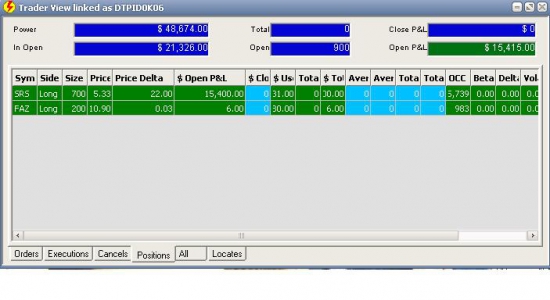

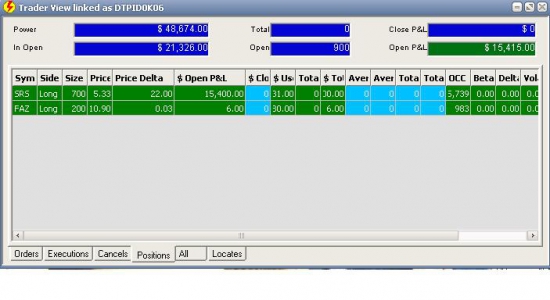

Собственно, что говорить, вот результат (кто первый догадаеться о приколе и отпишет о его сути тот сможет поторговать со мной премаркет на NYSE онлайн). Говорю сразу, это не демка:

История Хедж-Фондов

- 07 декабря 2011, 02:57

- |

Хедж-фонд (англ. hedge fund) — это частный, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию инвестиционный фонд, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим. Отличаются особой структурой вознаграждения за управление активами, а также наличием собственного капитала управляющего в активах фонда. Американские хедж-фонды по закону имеют право обслуживать только профессиональных инвесторов (qualified investors), с первоначальным взносом не менее $5 млн для частных инвесторов и $25 млн — для институциональных квалифицированных инвесторов. «Неограниченность нормативным регулированием» означает нелимитированность стратегии и нелимитированность маржинального плеча (leverage). Первый хедж фонд был создан Альфредом Уинслоу Джонсом в 1949 году. Наибольшее развитие хедж фонды получили со второй половины 80-х годов прошлого века. Тогда, среди инвестиционных институтов выделился новый тип фондов, занимавшихся прогнозированием экономических и политических событий и исходя из этого формировавших свой инвестиционный портфель. Широко известным стал хедж-фонд Джорджа Сороса Quantum, сыгравший на спрогнозированном понижении английского фунта стерлингов. После Чёрной среды 1992 года произошла девальвация английской валюты, а фонд Сороса заработал $1 млрд за одну торговую сессию. Кризис, начавшийся в США в середине 2007 года в результате массовых невозвратов рискованных ипотечных кредитов, привёл к снижению мировых фондовых индексов на 20% и вновь привлёк внимание инвесторов к хедж-фондам. Наиболее популярным местом расположения фондов является Лондон, на который приходится 31% этого рынка, затем следуют США с 27%. Всего в мире более 12 000 хедж-фондов, управляющих активами порядка 2,5 трлн долларов (третий квартал 2007 года). Только в 2007 году эти фонды дополнительно привлекли $9 млрд новых денег.

( Читать дальше )

( Читать дальше )

Эволюция трейдера

- 07 декабря 2011, 02:49

- |

Этап 1. Необразованый трейдер

Таким является каждый, кто начинает торговать. Вы прочитали книги о техническом анализе, услышали, как какой-то дейтрейдер заработал сотни тысяч или стал успешным в долгострочних инвестициях. Насколько это сложно? Но сейчас мы не задаемся этим вопрос – нас манят деньги и возможная финансовая независимость.

Тут не хочется разбивать мечты, но факт остается фактом: успешными в трейдинге стают единицы. Около 95% начинающих трейдеров теряют деньги. На первом этапы на все мы смотрим с оптимизмом, большинство трейдов построено на эмоциях – почти без математики и психологии трейдинга. Мы не задаемся вопросом, что много не знаем. Большинство счетов закрывается на этом этапе.

Этап 2. Молодой трейдер (салага)

До этого этапа были потеряны деньги и возник логический вопрос: что-то происходит не так? Одним словом, человек осознает, что много чего не знает. Тут начинается активное обучение: новые книги, всевозможные курсы и вебинары. Большинство людей на этом этапе подаются в активный технический анализ и ищут грааль на основе технических индикаторов. Но потеря денег продолжается. И в конце те, кто успешно прошел этот этап, понимают – технические индикаторы не оптимальный инструмент потому, что многие смотрят на них, а большинство как известно не может быть в прибыли.

( Читать дальше )

Таким является каждый, кто начинает торговать. Вы прочитали книги о техническом анализе, услышали, как какой-то дейтрейдер заработал сотни тысяч или стал успешным в долгострочних инвестициях. Насколько это сложно? Но сейчас мы не задаемся этим вопрос – нас манят деньги и возможная финансовая независимость.

Тут не хочется разбивать мечты, но факт остается фактом: успешными в трейдинге стают единицы. Около 95% начинающих трейдеров теряют деньги. На первом этапы на все мы смотрим с оптимизмом, большинство трейдов построено на эмоциях – почти без математики и психологии трейдинга. Мы не задаемся вопросом, что много не знаем. Большинство счетов закрывается на этом этапе.

Этап 2. Молодой трейдер (салага)

До этого этапа были потеряны деньги и возник логический вопрос: что-то происходит не так? Одним словом, человек осознает, что много чего не знает. Тут начинается активное обучение: новые книги, всевозможные курсы и вебинары. Большинство людей на этом этапе подаются в активный технический анализ и ищут грааль на основе технических индикаторов. Но потеря денег продолжается. И в конце те, кто успешно прошел этот этап, понимают – технические индикаторы не оптимальный инструмент потому, что многие смотрят на них, а большинство как известно не может быть в прибыли.

( Читать дальше )

Список ETF для американской биржы

- 07 декабря 2011, 02:39

- |

Справочник по ETF

Глобальные ETF

ADRA — Индекс Азиатских ADR (индекс Bank of New York Asia 50 ADR)

ADRU — Индекс Европейских ADR (индекс Bank of New York Europe 100 ADR)

AIA — Индекс Азиатских акций S&P Asia 50

AOA — Фонд повышенного риска (индекс S&P Target Risk Aggressive)

AOM — Фонд пониженного риска (индекс S&P Target Risk Moderate)

AOR — Фонд умеренного риска (индекс S&P Target Risk Growth)

EFA — Индекс акций развитых стран (без США) (MSCI EAFE)

EKH — Фонд ведущих европейских компаний, торгующихся на рынке США

EZU — Фонд ведущих европейских компаний, входящих в Экономический и валютный союз (индекс MSCI EMU)

FEU — Фонд ведущих европейских компаний (индекс Dow Jones STOXX 50)

FEZ — Фонд ведущих европейских компаний (индекс Dow Jones Euro Stoxx 50)

GCE — Индекс Американских фондов закрытого типа (индекс Claymore CEF Index)

GUR — Индекс Европейских развивающихся рынков S&P

IEV — Индекс Европейских акций S&P Europe 350

IJK — Индекс акций «роста» средней капитализации MidCap 400

IWF — Индекс Russel 1000 (Акции «роста»)

IWO — Индекс Russel 2000 (Акции «роста»)

( Читать дальше )

Глобальные ETF

ADRA — Индекс Азиатских ADR (индекс Bank of New York Asia 50 ADR)

ADRU — Индекс Европейских ADR (индекс Bank of New York Europe 100 ADR)

AIA — Индекс Азиатских акций S&P Asia 50

AOA — Фонд повышенного риска (индекс S&P Target Risk Aggressive)

AOM — Фонд пониженного риска (индекс S&P Target Risk Moderate)

AOR — Фонд умеренного риска (индекс S&P Target Risk Growth)

EFA — Индекс акций развитых стран (без США) (MSCI EAFE)

EKH — Фонд ведущих европейских компаний, торгующихся на рынке США

EZU — Фонд ведущих европейских компаний, входящих в Экономический и валютный союз (индекс MSCI EMU)

FEU — Фонд ведущих европейских компаний (индекс Dow Jones STOXX 50)

FEZ — Фонд ведущих европейских компаний (индекс Dow Jones Euro Stoxx 50)

GCE — Индекс Американских фондов закрытого типа (индекс Claymore CEF Index)

GUR — Индекс Европейских развивающихся рынков S&P

IEV — Индекс Европейских акций S&P Europe 350

IJK — Индекс акций «роста» средней капитализации MidCap 400

IWF — Индекс Russel 1000 (Акции «роста»)

IWO — Индекс Russel 2000 (Акции «роста»)

( Читать дальше )

Отчет о дне живого трейдинга с United Traders

- 06 декабря 2011, 00:17

- |

Сегодня в режиме реального времени в Киеве торговали ребята из United Traders. Реально, это было интересно. Это конечно было намного интереснее и практичнее, чем наше выступление в субботу. Ребята торговали, скальпировали и комментировали все что они делают. Зал сидел - стояла гробовая тишина. Все с замиранием смотрели это как на захватывающий фильм (я в том числе).

Торговали:

Итак, МТ купил еще в пятницу вечером. На мой вопрос — почему, Май ответил, что там была очень большая вероятность (почти 100%), что рынок пойдет вверх. Кроме того, МТ утверждал, что покупая на тех уровнях, у сделки оч большой потенциал для роста. Я с МТ спорил, говоря о том, что совершенно не факт.

Из сказанного МТ я вынес следующее:

Анатолий Радченко торговал онлайн феерически.

Кстати, для тех, кто не знает, кто это, выкладываю мегапозитивное фото с нашего тура:

Анатолий был реально хорош. Он рассказал до открытия Америки какие бумажки могут быть интересны, сделал так сказать домашнюю работу. Смотрел сайт seekingalpha.com. Анатолий действительно смотрит новости и знает очень много про темы в американских стоках, которые вызывают движения в бумагах.

Толик рассказывал все суперэнергично, и с веселым юмором. Было прям очень нескучно. Очень жаль, что никаких видеозаписей с мероприятия не будет.

( Читать дальше )

Торговали:

- Толик Радченко

- Дима Белоусов

Итак, МТ купил еще в пятницу вечером. На мой вопрос — почему, Май ответил, что там была очень большая вероятность (почти 100%), что рынок пойдет вверх. Кроме того, МТ утверждал, что покупая на тех уровнях, у сделки оч большой потенциал для роста. Я с МТ спорил, говоря о том, что совершенно не факт.

Из сказанного МТ я вынес следующее:

- стоп у него 150 пунктов, и профит такой же.

- а бывает стоп 500 и тейк тогда тоже такой же

- вероятность тейкпрофита у него почти 100%.

- точно обосновать сделку здесь и сейчас не получается, для этого нужно понимание, которое вырабатывается походами на семинары:)))

- ну а суть такая примерно, что надо найти какие-то объемы, зоны-перекупленности перепроданности, когда цена уже точно дальше не пойдет.

Анатолий Радченко торговал онлайн феерически.

Кстати, для тех, кто не знает, кто это, выкладываю мегапозитивное фото с нашего тура:

Анатолий был реально хорош. Он рассказал до открытия Америки какие бумажки могут быть интересны, сделал так сказать домашнюю работу. Смотрел сайт seekingalpha.com. Анатолий действительно смотрит новости и знает очень много про темы в американских стоках, которые вызывают движения в бумагах.

Толик рассказывал все суперэнергично, и с веселым юмором. Было прям очень нескучно. Очень жаль, что никаких видеозаписей с мероприятия не будет.

( Читать дальше )

Была идея

- 04 декабря 2011, 20:20

- |

Исследовал Гэпы в реале.

Берем голубую фишку, смотрим 18.15-18.40 мскв., если рост, то покупаем на всёё. Если снижение, шортим на всёё. С открытием на следующий день сливаем. Сбербанк — февраль-июль +42%. Смешно?

Сбер преф февраль-июль +32%. Смешно?

Дальше. С Газпромом такой трюк не прошёл — "-" 2,3%. Хо-Хо...

Дальше. Роснефть февраль-июль +8%. Обхохочешься...

Тест проводил в реале с учетом комиссии.

Счет 200 К.

Да..., потом перешел на ФОРТС, подслил, зато наработал еще методик.

На семинары не ходил, а чо помогают?????

Берем голубую фишку, смотрим 18.15-18.40 мскв., если рост, то покупаем на всёё. Если снижение, шортим на всёё. С открытием на следующий день сливаем. Сбербанк — февраль-июль +42%. Смешно?

Сбер преф февраль-июль +32%. Смешно?

Дальше. С Газпромом такой трюк не прошёл — "-" 2,3%. Хо-Хо...

Дальше. Роснефть февраль-июль +8%. Обхохочешься...

Тест проводил в реале с учетом комиссии.

Счет 200 К.

Да..., потом перешел на ФОРТС, подслил, зато наработал еще методик.

На семинары не ходил, а чо помогают?????

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал