трейдинг

Вечерний анализ рынка 4 декабря. Юань-Рубль пробил 10,84! Что будет дальше? Индекс ждет свой допинг!

- 04 декабря 2025, 18:11

- |

или на других платформах:

📱 Ютуб www.youtube.com/watch?v=HPNj-iBpgjA

📱 ВК vkvideo.ru/video-221504876_456240094

📱 Рутуб rutube.ru/video/3af33ebadae7cb74ee3620c82d591e91/

📱 Дзен dzen.ru/bogdanoffinvest

00:00 — Логика рынка

13:15 — S&P500, Nasdaq, Hang seng

14:13 — RGBI, IRUS (Индекс Мосбиржи), RTSI (Индекс РТС)

15:21 — Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив.

16:42 — Юань-рубль, рубль-доллар, фьючерс юаня, прогноз рубля.

18:43 — Фьючерс на газ, Природный газ США, Газ TTF, Нефть, Фьючерс нефти

19:54 — DXY, US10Y, VIX, Серебро, фьючерс серебро, Золото, фьючерс золото

20:40 — TLT, Биткойн, Apple, Tesla, Китайские акции

21:38 — Итоги по рынку акций

- комментировать

- 242

- Комментарии ( 0 )

Я отдал $30 000 в доверительное управление и вот, что из этого получилось

- 04 декабря 2025, 17:43

- |

Этот пост из нашего с женой личного архива. Папка под названием «Еб@ть, ты лох». Жена достает его и зачитывает мне, когда я собираюсь взять на себя большой риск.

Поучительная история о том, как можно влезть в авантюру и прогореть сразу всеми вложенными средствами.

Заварите чаю, налейте какао, возьмите себе большой капучино или стакан вискаря. По другому вы не вывезете такой объем текста. Я вас знаю.

На дворе была зима 2021 года. Хороший тогда был год, как мы теперь все понимаем.

Мы с коллегой сидели в офисе, тыкали кнопки в компуктерах и пили кофе. И в один из дней к нам зашел мужчина с таким же именем как у меня. Просто познакомиться, как он сказал.

В итоге, разговор свелся к тому, что он работает в инвестиционной конторе, которая занимается обучением трейдингу, инвестициям и тд. Эти ребята сидели на нашем же этаже. Только офис был левее от лифта.

Tradematica — таково было название фирмы, которая сыграла существенную роль в моей жизни в том году.

( Читать дальше )

Как торговать ралли в декабре 2025

- 04 декабря 2025, 17:42

- |

Задавайте вопросы по рынку под видео, расскажу в новых выпусках.

Вот сегодня иллюстрация к двум моим постам:

- 04 декабря 2025, 17:34

- |

https://t.me/martynovtim/8049

Чуть позже я написал что денежные потоки следуют за фундаменталом каким-то: https://t.me/martynovtim/8051

Я как раз думал про эту спекулятивную рябь на графике в моменте.

Ведь если есть большое предложение валюты в моменте, какие-то там новости не смогут ее развернуть при всем желании, так как новости создают лишь краткосрочный всплеск спроса.

В итоге мы видим, что продажи валюты продолжились «по графику» и валюта спустилась на новые лои.

upd. У меня валютная позиция уже имеется, естественно я теряю на ней денежки👍

Касательно сделок, который ушли в убыток, как я понимаю, вариантов несколько:

- 04 декабря 2025, 17:13

- |

1. Лаконичный — закрыть. Если у компании ушли переспективы, расчитывать на рост за рынком я бы не стал, не все активы возвращаются к своим даже «средним».

2. Если потенциал жив — усреднение практичный вариант. Вы можете заметить это по последней нашей проделанной работе, где я спокойно добираю активы.

Более пытаться искать выходы из ситуации я смысла не вижу, одно скажу:

❌Если актив ломает ваш сценарий и ожидания, переобуваться и тянуть до последнего не стоит, но это скорее о раздутых историях, где чаще и встречается подобная проблема.

Да, для меня все сводится к одному, покупая, я понимаю, на какую просадку готов и чем я рискую в отдельном случае.

t.me/+6Q2QfEI1JRIyYTcy — мой канал, где торговые идеи появляются быстрее, что позволяет принимать решения своевременно. Присоединяйтесь!

"По каким параметрам выбирать акции перед дивидендным сезоном?"

- 04 декабря 2025, 16:53

- |

Мы рады видеть и приветствовать наших друзей и новичков канала!

Распродажа рынка оказалась короткой, поэтому кто вчера читал нашу публикацию с выбранными кандидатами для условий просадки, сегодня окажутся с процентами. Особенно подскочил Хэдхантер.

Рынок сегодня в процессе медленного восстановления и акции еще дешевые. Поэтому сейчас следует провести диверсификацию портфеля перед наступлением зимнего дивидендного сезона.

Сколько длится дивидендный сезон и как правильно выбирать акции?

1️⃣Дивидендный сезон происходит в декабре-начале января. Первое внимание на компании с крупными дивидендами. Главным рекордсменом года стал ЭсЭфай🏦 с дивидендом 902 руб (див. доходность 50%) за акцию. В нашей команде он есть только в моем портфеле с 2024 г. Всего 24 шт, соответственно сумма дивидендов составит 21 648 руб.🔥

2️⃣ Однако если в сделках ориентироваться только на размер дивидендов, будет ошибка. Учитывайте сюрпризы и колебания рынка. Меньше этому подвержены компании внутреннего рынка. Стабильность сохранила Транснефть⛽️ и может выплатит не меньше 175-195 руб за акцию (13-15% див. доходности).

( Читать дальше )

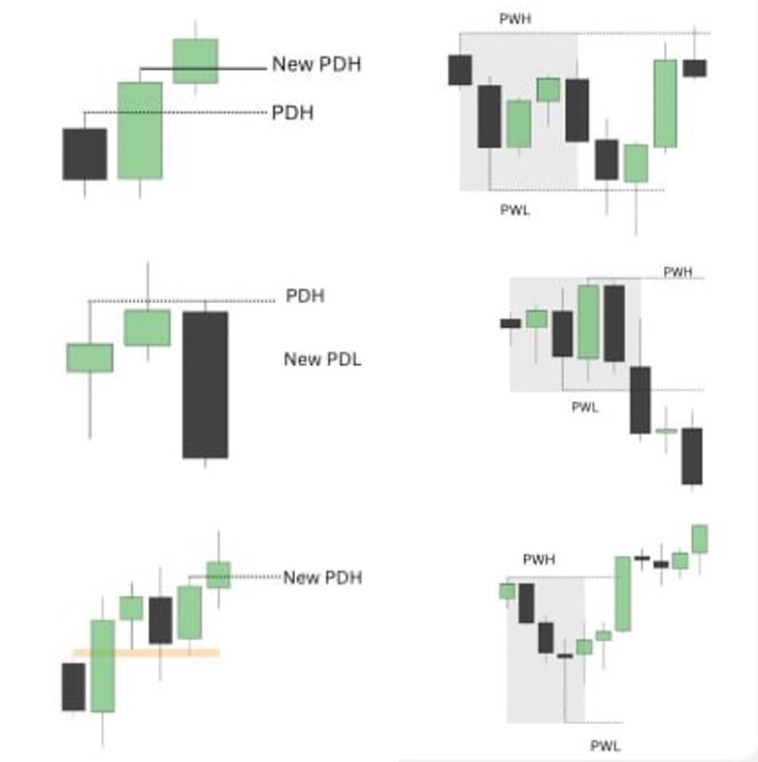

📈 Экстремумы предыдущего дня/недели

- 04 декабря 2025, 16:38

- |

Одни из самых чистых уровней, которые можно использовать для определения направления, — это максимумы и минимумы предыдущего дня или недели.

Цена всегда реагирует на них — вопрос только в том, как она это делает.

🟡 Закрытие выше PDH/PWH → высокая вероятность продолжения, следующая цель — новые максимумы/минимумы.

🟡 Не удаётся закрыться выше → ожидается разворот обратно в диапазон, часто с целью на противоположной стороне.

🟡 Внутридневной бар → пробоя нет, это повторное накопление перед продолжением движения или «accumulation» цикла AMD на младших таймфреймах.

🟡 Закрытие в диапазоне предыдущего дня/недели после пробоя → сбор ликвидности над/под экстремумами (ранний признак разворота).

Источник тг-канал «Биткоин на кофейной гуще»Любая стратегия без контроля рисков обречена на провал.

- 04 декабря 2025, 15:25

- |

Это звучит очевидно, но каждый из нас хотя бы раз сталкивался с искушением «дать рынку ещё чуть-чуть места», «подержать без стопа», «увеличить объём, потому что сетап вроде сильный». И почти всегда подобные решения заканчиваются одинаково.

На самом деле управление рисками — это не про страх, и даже не про осторожность. Это про уважение к собственному депозиту.

Может быть, стратегия действительно рабочая, может быть, вы точно понимаете логику движения цены. Но рынок не обязан подтверждать наши ожидания прямо сейчас. И вот как раз в такие моменты дисциплина решает всё.

Когда у нас заранее определён риск на сделку, размер стоп-лосса и максимально допустимая просадка — появляется спокойствие. Исчезает хаос. Мы начинаем мыслить не отдельными сделками, а серией, где важна дистанция, а не единичный исход.

Иногда рынок даст идеальный вход, иногда выбьет по стопу, иногда просто не даст формы для сделки — и это нормально.

Важно другое: капитал остаётся под контролем, и мы продолжаем игру на своих условиях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал