технический анализ

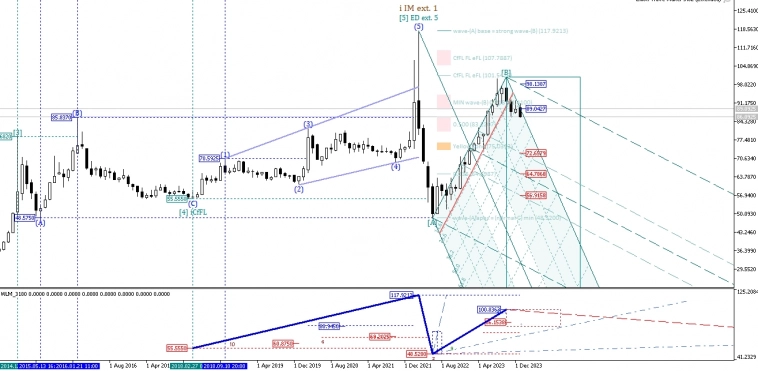

Серебро: берём!

- 17 января 2024, 17:33

- |

#SL

Таймфрейм: 4H

Наконец дождались такую точку входа, что надо брать! С 17 января прошлого года ждём: t.me/waves89/4632. И вот она 17 ноября наметилась: t.me/waves89/6290. Теперь можно смело набирать позицию. Я буду и начал это делать через ETF SLV на тейки с AMD и других технологичек.

Для трейдинга с маржой лучше подождать пробоя какой-нибудь трендовой и войти по стратегии для треугольника: 89waves.ru/kak-torgovat-suzhayushchiesya-treugolniki/.

- комментировать

- Комментарии ( 0 )

Теханализ от Тинькофф Инвестиций: лучшие прогнозы по итогам торгов 16 января

- 17 января 2024, 10:05

- |

📈 Потенциал роста

💼 Бумага Нижнекамскнефтехим (привилегированные) $NKNCP

💰 Потенциал роста 6.68%

🗓 Срок 24 дня

💡 В 94% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Zeta

💼 Бумага Циан АДР $CIAN

💰 Потенциал роста 6.09%

🗓 Срок 13 дней

💡 В 80% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага ЯТЭК $YAKG

💰 Потенциал роста 5.62%

🗓 Срок 23 дня

💡 В 93% случаев в прошлом была прибыль

🔍 На основе индикатора Relative Strength Index | Gamma

📉 Потенциал падения

💼 Бумага АЛРОСА $ALRS

💰 Потенциал падения 4.81%

🗓 Срок 6 дней

💡 В 95% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Zeta

💼 Бумага Магнит $MGNT

💰 Потенциал падения 3.28%

🗓 Срок 12 дней

💡 В 91% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Epsilon

💼 Бумага РусГидро $HYDR

💰 Потенциал падения 7.96%

🗓 Срок 20 дней

💡 В 93% случаев в прошлом была прибыль

🔍 На основе индикатора Aroon | Gamma

❓ Как они попали в список?

( Читать дальше )

Сбер: зачем тебе Волны Эллиотта?

- 17 января 2024, 03:34

- |

#Сбербанк

Таймфрейм: 4H

Чтобы быть впереди тренда, чтобы знать заранее какой из секторов покажет лучшую динамику. Например, полтора года назад я советовал покупать сбер по 120: t.me/waves89/4407. А ровно год назад советовал держать набранное: t.me/waves89/4628. С тех пор акции подорожали на 150%, и я посоветовал зафиксировать прибыль: t.me/waves89/6288. Далее началась коррекция, которая рискует превратиться в большой банковский кризис.

Подробнее о сценарии этого кризиса я рассказывал в недавнем видео о недвижимости. Если кратко, то рынок жилья сейчас держится лишь на паническом спросе: ЛЬГОТНУЮ ИПОТЕКУ ОТМЕНЯЮТ, НАДО БРАТЬ СРОЧНО, ХВАТАЙ ЧЕМОДАН, ВОКЗАЛ УХОДИТ! Это пик тренда – далее только стагнация и падение. Почему? Много причин: слишком много настроили, слишком сомнительного качества, слишком высокие цены и процентные ставки, слишком банки сильно обогатились вместо застройщиков на льготной ипотеке…

Нас ждёт фаза ненависти к недвижимости как к активу и переток ликвидности в бумажные активы, которые стали кратно более выгодными, чем физические.

( Читать дальше )

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ и золото на 17 января 2024

- 16 января 2024, 23:24

- |

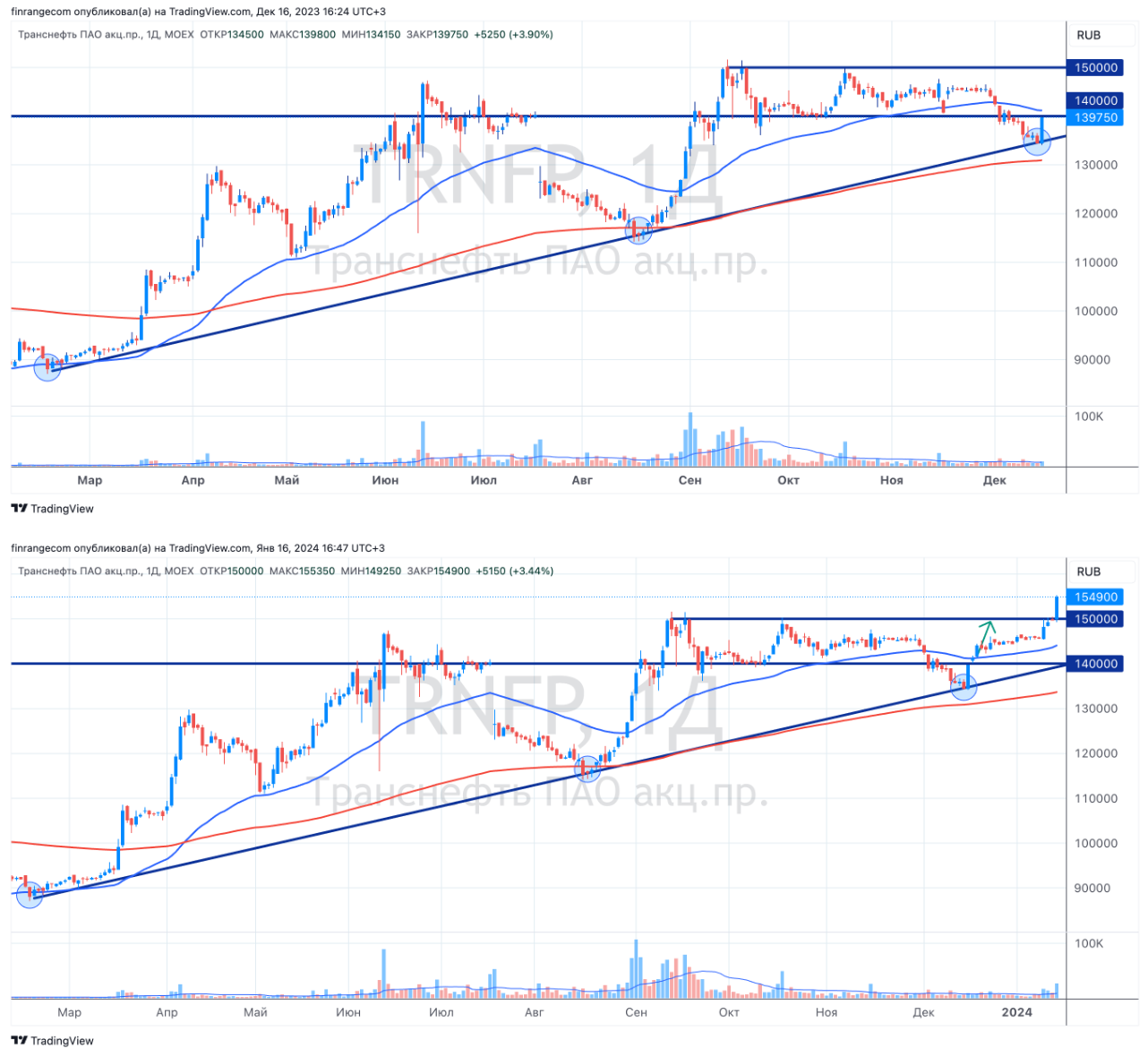

"Префы" Транснефти +3,5% за день. Почему растут котировки?

- 16 января 2024, 18:33

- |

Сегодня котировки выросли более чем на 3% и пробили уровень сопротивления в районе 150 000 руб. Стало известно, что в ходе реализации мероприятий по дроблению акций Транснефти 1 к 100, компания вчера предоставила в Банк России документы для государственной регистрации ценных бумаг.

Напомню, сплит акций Транснефти пройдёт с 6 по 8 февраля 2024 г. – в эти дни будет ограниченнее торговли в рамках проведения сплита. Последний торговый день – 5 февраля, старт торгов – 9 февраля 2024 г.

В итоге, дробление акций позитивно отразится на ликвидности и динамике акций Транснефти. Розничные инвесторы, у которых незначительные по размеру брокерские счета, смогут покупать эти акции, тем самым увеличат спрос на данную акцию.

Также, сегодня генеральный директор КТК (доля у Транснефти 31%) Николай Горбань сообщил, что Каспийский трубопроводный консорциум планирует увеличить отгрузку нефти в 2024 г. до более 70 млн тонн по сравнению с 63,5 млн тонн в прошлом году.

На фоне позитивного новостного фона мы с подписчиками Finrange Premium продолжаем сокращать долю в среднесрочном портфеле. На этот раз, я сократил сразу с 15% до 10%. Оставшуюся часть буду уже сокращать после сплита акций.

( Читать дальше )

🔥 TGKA = TGKB

- 16 января 2024, 15:36

- |

И в качестве конкретной инвестиционной идеи, модель которой сейчас становится основой моего портфеля я хочу сказать пару слов о сегодняшнем фаворите рос.рынка ТГК-2.

Сегодня рост составляет 8.18% на текущий момент, но главное — модель

Модель WXY является основным сценарием развития большинства акций Мосбиржи и причины наполненности моего инвест.портфеля.

У вас же нет сомнений, что ТГК-2 теперь обновит максимум?

А теперь перейдем к ТГК-1

( Читать дальше )

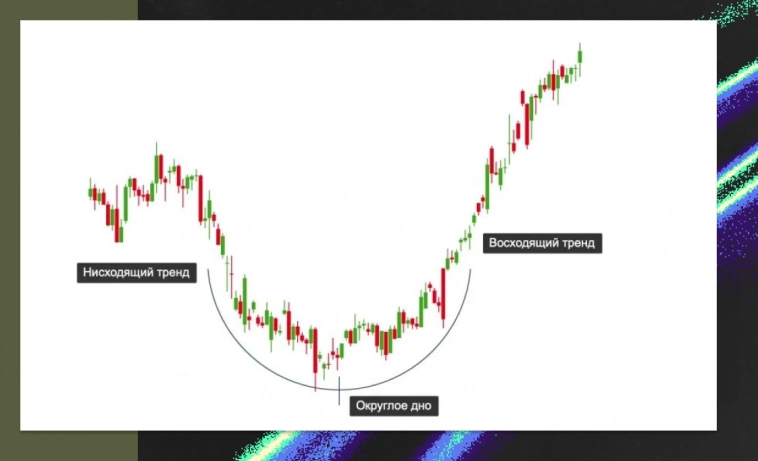

📌 Графические паттерны Закругленное дно

- 16 января 2024, 12:56

- |

Закругленное дно – это фигура разворота тренда, с помощью которой можно определять нисходящий тренд и, возможно, начало восходящего.

На графиках она выглядит как буква «U».

Так же внешне паттерн похож на блюдце.

Для образования этой фигуры необходимо продолжительное ценовое нисходящее движение – после чего цена должна консолидироваться в постепенном порядке и формировать закругленное дно. Далее цена начинает снова подниматься вверх и закрепляется выше линии шеи, ограничивающей область консолидации.

Важно:

— Возможность рассматривать открытия позиций следует лишь тогда, когда линия шеи (находится на уровне где начинался нисходящий тренд) будет пробита.

— Подтверждением открытия позиции будет закрытие свечи над стойкой шеи.

— Для установки тейк-профита нужно отложить высоту фигуры от уровня пробой линии шеи.

———————

⚡️ Ещё больше полезных статей в WikiStockz

Технический анализ 16.01.2024: вернулись к 📈тренду в рамках полугодового боковика

- 16 января 2024, 12:20

- |

Доброго дня. Последний раз теханализ выходил 25.12.2024, где мы упоминали про закономерность, которая работает из года в год.

Сработала она и на этот раз, — начало года обозначилось ростом.

После 25 декабря индекс Мосбиржи шел вверх и тренд на дневном графике сменился на растущий.

Если на недельном графике сохраняется растущий тренд без изменений с марта прошлого года, то на дневном графике пол индексу мы уже полгода стоим в боковике.

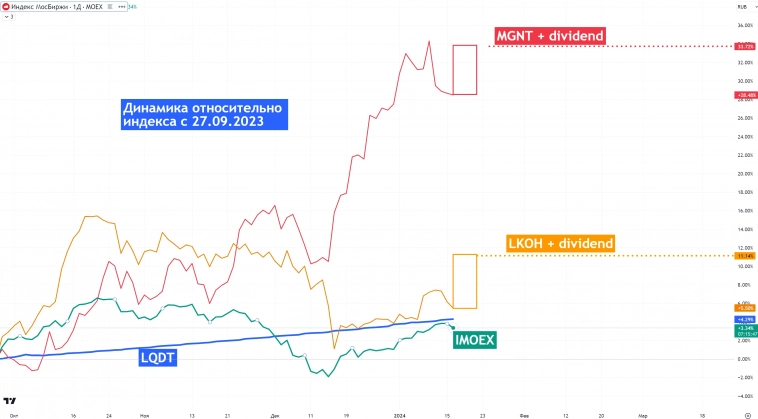

Посмотрим как за это время чувствовали себя бумаги из нашего рейтинга:

После того, как ЦБ начал резко повышать ставки в августе, мы видим, что даже LQDT дал лучший результат чем IMOEX: +6% против 2,4% у индекса.

(Напомню, что лично я существенную часть портфеля держал именно в LQDT).

С 1 августа Лукойл существенно обыграл индекс, дав +20% (включая дивиденды) против +2,4% у IMOEX.

Магнит еще сильнее обыграл индекс, но по нему мы повысили рейтинг 27 сентября, посмотрим как он чувствовал себя с той даты:

Магнит с дивидендами дал +33%, Лукойл +11%, Индекс дал +3,3%.

( Читать дальше )

Российский рубль против доллара на Сегодня текущая ситуация USDRUB

- 16 января 2024, 11:21

- |

Российский рубль против доллара на Сегодня текущая ситуация USDRUB, подписывайтесь единомышленники трейдеры, предыдущий пост тут t.me/volnovoy_analiz/320

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал