сырье

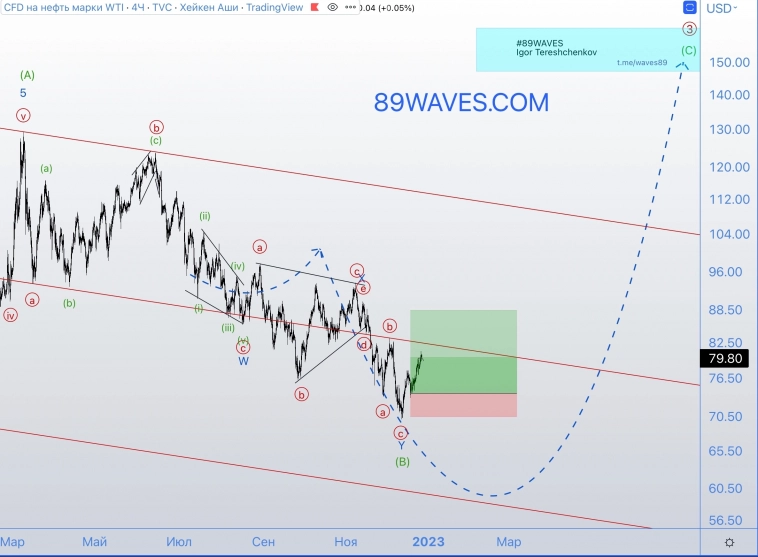

Нефть WTI вырастет в 2 раза в перспективе одного года

- 27 декабря 2022, 20:10

- |

#WTI

Таймфрейм: 4H

Хотите научиться прогнозировать тренды в любую сторону? Попадать в рынок так, чтобы он ходил вслед за вашими стрелочками на графике? Думаете это невозможно? Методология Волнового анализа с вами не согласна: t.me/waves89/4241. По ссылке вы смотрите прогноз от 27 августа, и именно по тем стрелочкам нефть продолжает своё движение.

Обновления нефти по 27-ым числам каждого месяца тоже не совпадение – так вы можете отследить хронологию успехов и неудач профессионального волновика.

Что же касается самой нефти, то вероятно она нашла свои минимумы на ближайший год, и теперь её ждёт рост на исторические максимумы. Постфактум вам объяснят это дефицитом и потолком цен на кроваво-токсичную мордорскую жижу. Но вы должны всегда помнить о том, что действительно формирует цены, и где вы узнали о новом тренде :o)

- комментировать

- 5.2К

- Комментарии ( 6 )

Почему США в реальности выгодно переориентация потоков российского сырья в Китай, да ещё с дисконтом, а всё это "противостояние с Китаем " просто шоу для зрителей.

- 22 декабря 2022, 11:59

- |

Китай исправно покупает американские долговые обязательства тем самым ослабевая инфляционное давление в зоне доллара.

Чтобы Китай мог обеспечивать большим количеством товаров по более низким ценам американских потребителей нужно обеспечить китайцев дешевым сырьём.

А что мы сейчас видим? А мы видим что китайцы покупают дёшево то, что им нужно для производства товаров для американских потребителей..

Европейцы это тоже поняли, поэтому постепенно готовят релокацию в США и… в Китай… А России… а России как была отведена роль ресурсоснабжающей организации так и оставлена эта роль. Ибо от направления потоков сырья роль эта никак не меняется.

Всем хорошего дня!

Взаимосвязь цены золота с теорией сырьевого суперцикла.

- 16 декабря 2022, 11:14

- |

https://smart-lab.ru/blog/863389.php

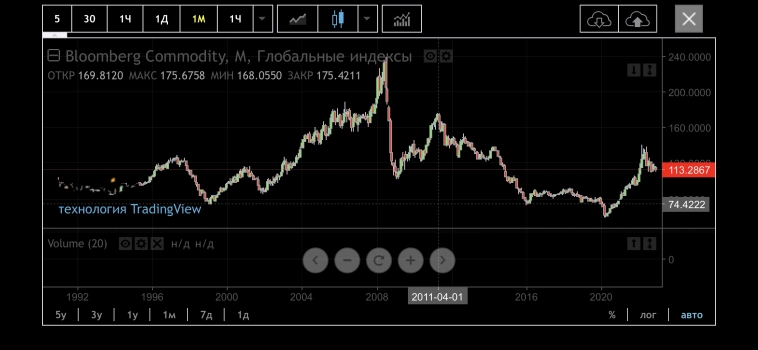

Теория сырьевого суперцикла подтверждается индексом цен на сырьё.

Минимумы и максимумы цены на золото совпадают с минимумами и максимумами сырьевого суперцикла.

( Читать дальше )

Обзор: Goldman говорит, что сырьевые товары вырастут на 43% в 2023 году, из-за дефицита предложения

- 15 декабря 2022, 18:51

- |

- Банк прогнозирует, что сырье будет наиболее эффективным активом

- Высокие цены еще не привели к увеличению предложения, говорят аналитики

Сырьевые товары снова станут самым эффективным классом активов в 2023 году, обеспечив инвесторам доходность более 40%, по данным Goldman Sachs Group Inc.

Банк Уолл-стрит заявил, что, хотя первый квартал может быть «ухабистым» из-за экономической слабости в США и Китае, дефицит сырья от нефти до природного газа и металлов будет стимулировать цены после этого.

Goldman прогнозирует многолетний сырьевой суперцикл в конце 2020 года. Он придерживается этой точки зрения, даже несмотря на то, что цены на энергоносители упали в последние месяцы из-за коронавирусных ограничений Китая и глобального экономического спада, подавляющего спрос.

( Читать дальше )

Торговый анализ #NG-12.22

- 12 декабря 2022, 11:17

- |

▪️Инструмент: #NG-12.22

▪️Тип ордера: buy stop

▪️Точка входа: 6.898

▪️Стоп лосс: 6.637

▪️Тейк профит: 7.447

▪️Актуальность: сегодня

Рассмотрим один из возможных сценариев по фьючерсу на Природный Газ. На момент открытия рынка мы увидели достаточно импульсный рост до уровня сопротивления на 6.830. Сейчас мы торгуемся четко на уровне. При его пробитии ожидается повторная импульсная восходящая реакция как минимум до уровня 7.104. Вероятнее всего, мы увидим пробой данного уровня и движение в область максимальных горизонтальных объемов за ноябрь. Работать будем в лонгах при окончательном пробитии уровня. Актуальность будет сохраняться до конца торгового дня. Желаю всем профита и удачной торговой недели🤝

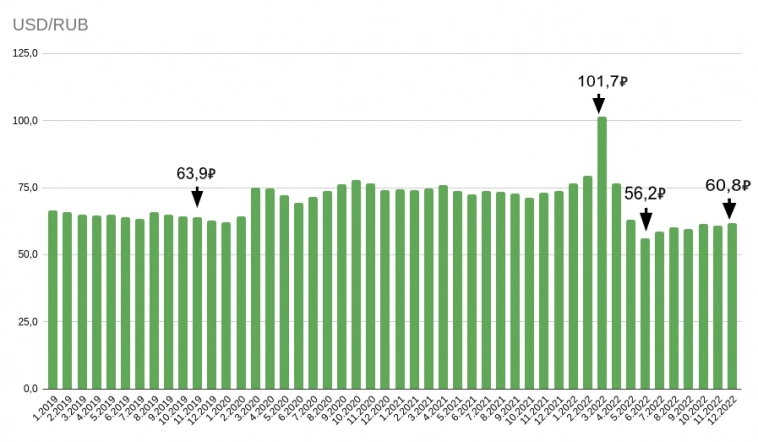

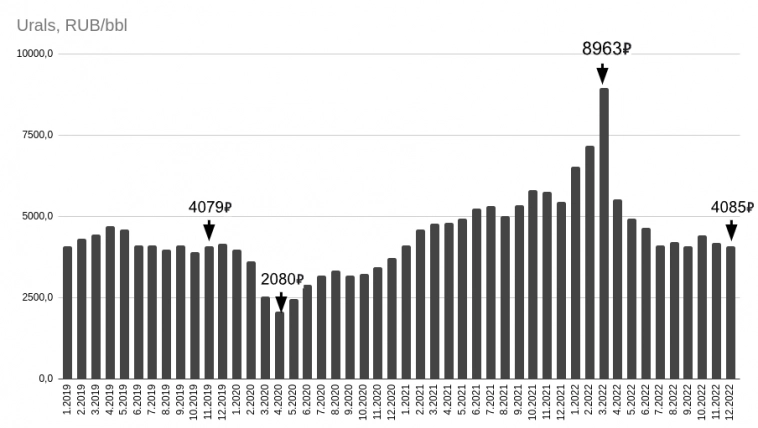

Сырьевой срез в рублях (ноябрь)

- 05 декабря 2022, 18:54

- |

Регулярная рубрика с графиками основных цен на сырье в рублях/валюте с небольшими комментариями. Полный ноябрь + начало декабря (для ориентира на месяц) внутри поста.

Начинаем с USD/RUB — живительная девальвация впереди, экспортеры должны быть рады вместе с бюджетом

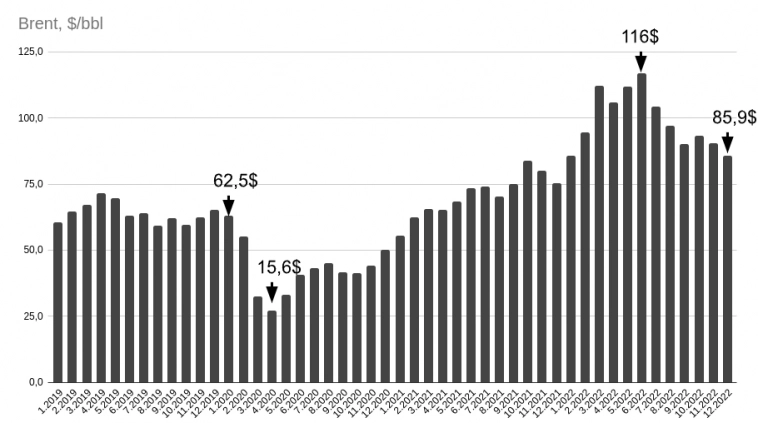

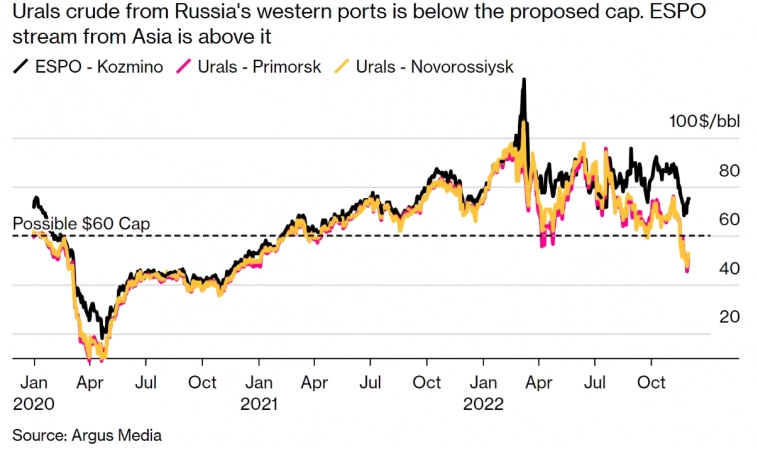

Нефть Urals (хотя есть слухи, что в Приморске было пару сделок по 52 бакса — средняя за месяц все равно выше 60). Катастрофы никакой нет, вернулись в 2019 год (правда там были поменьше налоги), но ведь еще есть маржа НПЗ, экспортные мощности которых сейчас работают при «дорогом» Brent'e до 5 февраля.

Нефть Brent — тут все хорошо в долларах. Ближний Восток должен быть доволен.

ESPO кстати торгуется с дисконтом в 7-10 долларов, а это труба ВСТО размером в 70 млн тонн в год (Роснефть тут главный поставщик)

Газ в Европе начинает отлично коррелировать с бетой от температуры и ветра в Европе. Газпром ждет 3000 баксов за тысячу кубов зимой, Дмитрий Медведев 5000 баксов за тысячу кубов, сейчас 1400 долларов. Посмотрим.

( Читать дальше )

Нефть: обвал перед взлётом

- 28 ноября 2022, 03:55

- |

#Brent

Таймфрейм: 4H

Месяц назад я показывал вам общую картину роста с ковидного дна: https://t.me/waves89/4364. Там было отмечено, что нефти желательно ещё попадать в рамках волны (B) перед походом на исторические максимумы. После коррекции «X». Так и получилось, и падение пока будет продолжаться. Я думаю, что (B) of [3] дойдет примерно до 63 долларов, а болтологи в СМИ это свяжут с тёплой зимой в Европе.

Нюанс только в том, что следующая зима 2023-2024, судя по разметкам, будет наоборот невероятно холодной – нефть обновит максимумы уже в 2023 году, равно как и газ. Примерно на 2024 год у меня и запланирован глобальный экономический кризис. А то, что происходит сейчас, это просто прелюдия.

Подготовиться к кризису, обсудить разметки и предложить свои варианты как всегда нужно в чате: t.me/elliottwaveschat

Противостояние цивилизаций - глобальный тренд на ближайшие годы

- 31 октября 2022, 08:25

- |

Относительно тихо и незаметно для нашего инвестиционно-трейдерского сообщества прошел ХХ-й съезд КПК. Между тем, на нем подтвердился глобальный тренд, определяющий на последующие годы, а вероятнее всего — десятилетия, не только мировой инвестиционный ландшафт, но и большинство сторон экономической и социальных сфер жизни. Причем в той или иной степени это затронет население и экономики практически всех стран мира.

Основным итогом ХХ-ого съезда КПК стала консолидация власти в КНР в руках политической группы, возглавляемой Си Цзиньпином. Бескомпромиссно уменьшено влияние политической группы «комсомольцев», что отражено в нарушении традиционного в предыдущие десятилетия режима разделения высших политических постов между двумя основными группами, удалении лидеров «комсомольцев» из Политбюро. Визуальным олицетворением произошедшего стал вывод с заключительного заседания съезда бывшего лидера КНР (представителя политической группы «комсомольцев») Ху Цзиньтао.

( Читать дальше )

Нефть: исполнение июньского прогноза

- 28 октября 2022, 16:25

- |

#Brent

Таймфрейм: 1D

Ровно 4 месяца назад я рекомендовал и сам шортил нефть: t.me/waves89/4024. Месяц назад советовал переворачиваться, фиксировал шорты: t.me/waves89/4317. Теперь пришло время взглянуть на общую картину, чтобы поставить цели.

На дневном таймфрейме мы видим формирующуюся волну [3] в виде обычного одинарного зигзага в фазе развития (или завершения?) волны (B). И это значит, что, в обозримой перспективе нескольких месяцев или в крайнем случае лет, нефть дойдет до исторических максимумов.

В этом контексте я набираю лонги, но с короткими стопами и по ближним контрактам. Гарантий дальнейшего не развития волны (B) у меня нет. Наоборот, она продолжается меньше по времени, чем волна (A), и скорректировала пока только 24% в логарифмическом масштабе – по нормам надо глубже и дольше. На долгосрок же лучше присмотреться к нефтедобывающим компаниям – они будут купаться в деньгах.

Волатильность фондового рынка и дальнейшие последствия, которые мы с вами обсуждали, сбываются. Прибыль и дивиденды 2023г. под вопросом.

- 29 сентября 2022, 17:24

- |

📊 Волатильность нашего фондового рынка понятна. Крупные игроки и фонды в очередной раз наступают на грабли, откупая рынок, при этом учитывать последствия всего происходящего они не желают или не хотят (благо грабли их находят и щёлкают по носу всё больнее). Жива ещё дивидендная история Газпрома, её пытаются удержать в умах частного инвестора, но как мы с вами и обсуждали — посмотрим кто кого 30 сентября (речь Путина vs. акционеры Газпрома). Но давайте отбросим геополитику, ведь правительство само постаралось и дало множество сигналов, что ожидать нормальной прибыли и дивидендов в 2023 году не стоит:

▪️Минфин предложил повысить налог на прибыль для экспортеров СПГ до 32%. Текущий налог составляет 20%, но у того же НОВАТЭКа есть скидка на проект Ямал СПГ и налог оставляет 15,5%. Налог будет увеличен в 2 раза, видимо,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал