стратегия развития

CarMoney. Сильные операционные результаты. Идея в силе!

- 23 апреля 2024, 10:38

- |

Вчера, абсолютный лидер в сегменте обеспеченных займов, федеральная компания с присутствием в 72 регионах — CarMoney, представила операционные результаты деятельности за 1 квартал 2024 года. Забегая наперед стоит сказать, что результаты получились достаточно сильными, что вселяет некий оптимизм относительно инвестиционной идеи в акциях компании. А теперь к ключевым показателям:

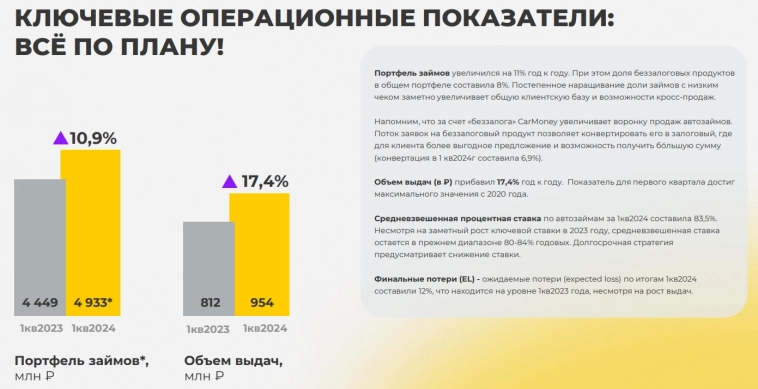

🟠Портфель займов: 4,9 млрд руб (+11% г/г)

🟠Объём выдач (продажи): 954 млн руб (+17,4% г/г)

🟠Кол-во активных займов: 41,7 тыс. договоров (+56,2% г/г)

🟠Кол-во уникальных клиентов: 95 тыс. чел (+54 г/г)

🟠Средний размер автозайма: 356 тыс. руб (+20,7% г/г)

Важно отметить, что уровень автоматизации выдачи автозаймов достиг 86%, при этом 92% автозаймов оформляется в онлайн-режиме. Это свидетельствует об отлично проделанной работе компании в рамках развития собственных онлайн-сервисов.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

( Читать дальше )

- комментировать

- Комментарии ( 1 )

МКБ выступает с новой пятилетней стратегией, направленной на удвоение объемов кредитного и депозитного портфелей розничных клиентов до 2029 г. - Ъ

- 22 апреля 2024, 08:05

- |

Московский кредитный банк (МКБ) выступает с новой пятилетней стратегией, направленной на удвоение объемов кредитного и депозитного портфелей розничных клиентов до 2029 года. Основная фокусируется на росте численности клиентской базы и развитии сегмента зарплатных клиентов. В 2023 году банк показал значительный рост депозитного портфеля на 32%, до 785,5 млрд руб., опережая темпы роста кредитного портфеля. Следующие шаги банка включают планы расти в кредитовании выше рыночных темпов с 2025–2026 годов.

МКБ стремится активно увеличивать портфель депозитов, привлекая клиентов конкурентными ставками. Он также делает ставку на зарплатных клиентов, стремясь увеличить их долю в клиентской базе до 50% с нынешних 16%. Для достижения этих целей банк планирует совместную работу с корпоративным блоком для синхронизации стратегий и обеспечения лучших условий для клиентов.

Банк отказывается от охватных рекламных кампаний в пользу более эффективных методов, таких как привлечение клиентов через депозитные ставки. Это позволяет банку предлагать высокие ставки по вкладам и обеспечивать устойчивый уровень процентной маржи.

( Читать дальше )

Роснано предложило новому акционеру Новомета сменить главу компании - ТАСС

- 15 апреля 2024, 09:50

- |

Компания «Роснано» предложила промышленной группе «Конар», новому акционеру «Новомета», сменить генерального директора компании.

Инициатива получила поддержку «Конар» и будет обсуждаться на заседании совета директоров 15 апреля. Решение связано с изменением стратегии развития «Новомета» и особыми условиями сделки по продаже доли «Роснано» «Конару».

При структурировании сделки «Роснано» предусмотрело выполнение ряда условий, направленных на развитие «Новомета» в интересах российской нефтедобычи.

Делимобиль с апреля начнет работать в Сочи. Автопарк компании составит 250 автомобилей, в течение месяца планируется расширить его до 500 машин - ТАСС

- 27 марта 2024, 08:41

- |

Каршеринговый сервис «Делимобиль» объявил о запуске своей деятельности в Сочи с 2 апреля. Компания «ПАО „Каршеринг Руссия“, оператор „Делимобиля“, планирует расширить автопарк до 500 машин в течение первого месяца работы. В рамках нового направления будут доступны различные модели автомобилей, включая Belgee X50, Haval, Geely New Coolray, Geely Atlas Pro, Geely Monjaro, Tank 300 и другие.

Сервис покроет все ключевые районы Сочи, включая Олимпийскую деревню, Дагомыс, Красную Поляну, Эсто-Садок, образовательный центр „Сириус“, Адлер, Кудепст, Хосту, Мацесту, СкайПарк, а также Международный аэропорт Сочи и центр города. Пользователи смогут арендовать автомобиль и доехать до Ростова-на-Дону, однако для завершения аренды необходимо вернуться в Сочи.

Генеральный директор „Делимобиля“ Елена Бехтина подчеркнула, что стратегия компании включает планомерное расширение сети в городах с населением более 500 тыс. человек. Она также отметила, что открытие собственных станций технического обслуживания обеспечит безопасность и качество поездок для пользователей, а также создаст новые рабочие места.

( Читать дальше )

Ожидание выхода Telegram на чистую прибыль поддержит его инвестпривлекательность - Freedom Finance Global

- 19 марта 2024, 20:10

- |

По словам Дурова, размещение долговых бумаг компании состоялось на самых выгодных условиях за всю ее историю с учетом текущего уровня ставки ФРС. Спрос значительно превысил предложение. Стоимость Telegram потенциальные инвесторы оценили в $30 млрд, на чистую прибыль, как планирует ее основатель, компания сможет выйти уже в 2025–2026 годах. В настоящее время менеджмент обсуждает возможность проведения IPO.

Предполагаем, что бонды Telegram были размещены под 5,5–6% годовых. Ожидание выхода компании «роста», к числу которых относится проект Дурова, на чистую прибыль в перспективе от года до двух лет должно поддержать инвестиционную привлекательность Telegram в случае реализации планов IPO. Впрочем, деталей этих планов в отношении сроков и места проведения первичного размещения на сегодня нет, варианты анализируются руководством компании. На наш взгляд, что выбор будет сделан в пользу азиатской или российской площадки.Чернов Владимир

( Читать дальше )

Рост экспорта зерновой продукции из Сибирского округа вырос на 28% в 2023 году - ТАСС

- 01 марта 2024, 08:55

- |

На 17-й Зерновой конференции было объявлено, что экспорт зерновой продукции из Сибирского федерального округа в 2023 году вырос на 28%, достигнув 4,9 млн тонн. Этот рост был зафиксирован несмотря на снижение урожая. География поставок охватывала более 50 стран, а номенклатура экспорта приблизилась к 100 единицам. Лидерство в экспорте зерновой продукции среди субъектов Сибирского округа в 2023 году удержал Алтайский край, экспортировавший 1,9 млн тонн, что на 14% больше, чем в предыдущем году.

Спрос на сибирскую зерновую продукцию в мире растет, особенно в Китае. Экспорт ячменя, рапса и гороха вырос на 50% и вдвое, соответственно. Также отмечается увеличение внешнего спроса на продукты переработки зерна, такие как пшеничная мука, отруби, жмых рапса и другие.

Зимняя зерновая конференция в Белокурихе, Алтайском крае, создана для обсуждения стратегий развития зерновой отрасли и обмена рыночной информацией. Организаторы мероприятия — Союз зернопереработчиков Алтая, ООО «Алтайские зерновые конференции», аналитическое агентство «Прозерно» и Институт конъюнктуры аграрного рынка, при поддержке правительства Алтайского края и Министерства сельского хозяйства РФ.

( Читать дальше )

ВТБ за ближайшие три года планирует увеличить число зарплатных клиентов на обслуживании минимум на 40% — с 8 млн до 11 млн человек - Ъ

- 26 февраля 2024, 09:47

- |

ВТБ планирует значительное расширение своей клиентской базы за счет увеличения числа зарплатных клиентов на обслуживании. По заявлению заместителя президента-председателя правления банка Георгия Горшкова, за ближайшие три года ВТБ намерен увеличить число зарплатных клиентов на 40%, достигнув отметки в 11 млн человек.

Для привлечения и удержания таких клиентов ВТБ предлагает ряд привилегий, включая отмену комиссий за услуги в устройствах самообслуживания и по переводам по номеру телефона через СБП. Банк также обещает предоставить более выгодные условия по кредитам и вкладам для зарплатных клиентов.

Развитие зарплатных проектов станет одной из ключевых стратегических задач ВТБ на ближайшие три года. Кроме того, банк сделал упор на улучшение сервисов для компаний-работодателей, обслуживая их индивидуальные запросы и потребности. В 2023 году число зарплатных клиентов ВТБ уже выросло до 8 млн человек, что является важным показателем роста банковской активности.

Источник: www.kommersant.ru/doc/6532984?from=doc_lk

( Читать дальше )

ВТБ планирует удвоить потенциальный охват финансовыми продуктами и услугами банка и довести его до 100 млн человек к 2026 году - Ъ

- 26 февраля 2024, 09:44

- |

ВТБ анонсировал амбициозные планы по расширению своей клиентской базы и увеличению доступности финансовых продуктов и услуг. По словам заместителя президента-председателя правления банка Георгия Горшкова, банк намерен удвоить количество активных клиентов до 35 млн человек к 2026 году. Чтобы достичь этой цели, ВТБ планирует увеличить число своих отделений на 40%, расширив их географию и охват до 100 млн человек.

В рамках новой стратегии банк расширит сеть отделений, открывая офисы в городах с населением от 20 тыс. человек. К концу 2026 года сеть ВТБ достигнет 1,8 тыс. точек. Планируется также увеличение числа курьеров-выездных менеджеров и обновление парка банкоматов. Эти меры направлены на повышение удобства обслуживания и доступности банковских услуг для россиян в населенных пунктах всех размеров.

Источник: www.kommersant.ru/doc/6532951?from=doc_lk

С 26 февраля ВТБ представит cтратегию развития на 2024 – 2026 годы – Ведомости

- 26 февраля 2024, 07:24

- |

Банк ВТБ объявил о запуске стратегической недели с 26 февраля по 1 марта, где будет представлена стратегия развития на ближайшие три года. Презентация проводится под руководством заместителей президента-председателя правления и других высших руководителей банка. В программе событий – презентация консолидированных ориентиров и финансовой модели банка, ожидаемой до 2026 года.

26 февраля будет посвящен Дню розничного клиента, с последующими днями, посвященными технологиям, предпринимателям и экономике. Основная цель стратегии – обеспечить рост прибыли ВТБ за счет увеличения клиентской базы и улучшения качества предоставляемых услуг.

Первый зампредседатель ВТБ подчеркнул, что стратегия не просто документ, а обязательства перед клиентами, акционерами и партнерами банка. Она предусматривает использование различных форматов взаимодействия с клиентами, чтобы обеспечить доступность финансовой экспертизы для всех клиентских сегментов.

Источник: https://www.vedomosti.ru/finance/news/2024/02/25/1022037-predstavit

( Читать дальше )

М.Видео в рамках пилотного проекта открывает сервисные зоны, рассчитанные в т.ч. на ремонт техники, купленной у других ритейлеров — Ъ

- 19 февраля 2024, 09:46

- |

В рамках пилотного проекта уже открыты шесть зон «М.Сервис» в магазинах в Москве и Санкт-Петербурге, к середине года планируется запустить сервис и в других городах, расширив сеть до 30 зон. Также «М.Видео-Эльдорадо» планирует увеличить парк автомобилей для выездных ремонтов с текущих 200 машин до 500 к концу 2025 года.

www.kommersant.ru/doc/6523557

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал