стратегии

Стратегия "Начало месяца" и мой ИИС.

- 07 января 2022, 11:11

- |

В 2020 года я переоткрыл индивидуальный инвестиционный счет и завел на него 400 000 руб. На эти деньги купил короткие ОФЗ. По итогам года был получен небольшой доход в виде купонов и возврат НДФЛ 52 000 руб. В начале 2021 года у меня возникла идея увеличить доходность ИИС при минимальных рисках. В результате появилась торговая стратегия «Начало месяца». По этой стратегии в начале каждого месяца равными долями по 30 000 руб. я покупаю БПИФ SBMX (база для расчета — индекс Мосбиржи) и БПИФ SBSP (база для расчета — американский индекс S&P 500).

В течение 2021 года я пополнил ИИС еще на 400 000 руб. Сделки по стратегии в числе прочих сделок регулярно выкладывал на своем Ютубканале «Мои инвестиции в трейдинг» (ссылка на канал www.youtube.com/channel/UCZneNb5FV6f5DkFrao2-MUg) и телеграм канале (https://t.me/my_invest_trading). Результаты торговли видны на скринах:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Эффект Линди - сколько времени будут «работать» стратегии

- 25 декабря 2021, 13:18

- |

Эффект Линди.

Теоретическое явление, согласно которому ожидаемая продолжительность жизни некоторых нескоропортящихся вещей, таких как технология или идея, пропорциональна их текущему возрасту. Таким образом, эффект Линди предполагает, что чем дольше что-то пережило, чтобы существовать или использоваться в настоящем, тем больше вероятность того, что оставшаяся продолжительность жизни будет выше. Долголетие подразумевает сопротивление изменениям, устареванию или конкуренции и большие шансы на продолжение существования в будущем.

Например, чем дольше «работает» стратегия, в бэктестинге или на реальном счету, тем больше ожидаемая продолжительность, что стратегия будет и дальше «работать». И хотя, это интуитивно понятно, тем не менее у этого есть своё название — эффект Линди (хотя, понятно это не всем, многим хватает тестинга за 1-2 года, а то и меньше).

Эффект Линди применяется к «нескоропортящимся» предметам, которые не имеют «неизбежного срока годности».

( Читать дальше )

Стратегия "Время, вперед!"

- 24 декабря 2021, 11:51

- |

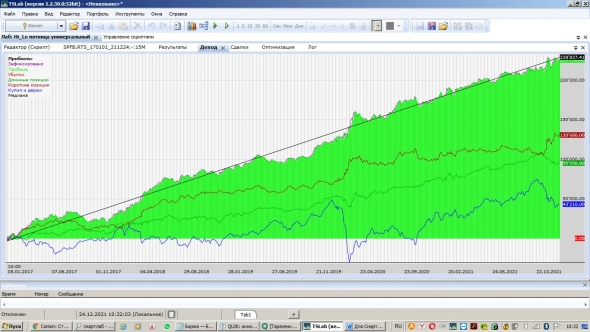

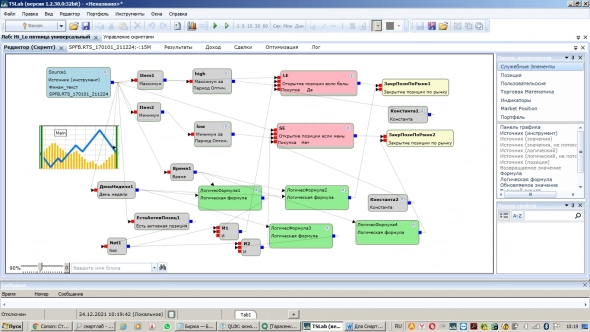

В 2020 году у меня возникла идея создать торговую стратегию, использующую только фактор времени, т.е. открытие и закрытие позиции в определенное время без дополнительных сигналов. В результате в TSLab был создан скрипт:

Тестировались фьючерсы RTS, Si, BR. Наиболее устойчивая закономерность найдена во фьючерсном контракте на индекс RTS при следующих параметрах: вход в шорт в 10.45, переворот в лонг в 17.15 и закрытие позиции в конце торговой сессии. Результаты тестов за период с 01.01.2017 г. по настоящее время без учета комиссии представлены ниже:

( Читать дальше )

Думаем ли мы глобально и что в наших силах

- 28 ноября 2021, 17:11

- |

В истории России (думаю даже чаще чем в истории других странах) случаются события катастрофического характера — революции, войны. В общем то сам из раскулаченного и частично расстрелянного рода и не по наслышке представляю как это отзывается на судьбе обычных людей/поколений.

Порой читаю интересные рассуждения людей об инвестиционных стратегиях (десятилетней продолжительности) или статьи из разряда «как подготовиться к кризису» — возникают рассуждения — а как подготовиться самому и своих близких к ситуациям более глобального масштаба.

Все мы читаем историю и с ужасом созерцаем как жизнь вполне зажиточных или состоятельных людей меняется на ситуацию голода, скитаний и т.п. (хотя знаю несколько коллег из бывших республик которые по национальному признаку должны были покинуть родину с одним паспортом и чемоданом и это в общем то в 2020 году) И смотря на то как это происходило с другими начинаешь думать «сидя на диване» (как принято говорить) — ну что же они не сделали А, Б, В, такие понятные вещи. А сам то их не делаю ..., может потому что в такое для себя не вериться до конца, впрочем как и каждому поколению тех кто живет в России каждый раз не верилось.

( Читать дальше )

ООх

- 11 ноября 2021, 18:37

- |

Нефть от 35 сижу, золото с низов серебро си от 74 тоже итд не торгую просто смотрю, скучно ООх.

Метод Гуру.

- 30 октября 2021, 21:15

- |

Я сделаю всё наоборот. Посмотрим чья возьмёт.

Десятилетние2. Горе мистера США

- 29 октября 2021, 15:40

- |

Десятилетки США разворачиваются.

Та техническая структура оказала на график катастрофическое влияние. Никаких инфляционных ожиданий как не было.

Блеф ФРС вскрылся и доходность облигаций улетает в отрицательную зону вплоть до 2027 года.

Никакие стимулы кроме отрицательных ставок уже не помогали наркоману.

Весь рост сырья оказался обманом. Люди не смогли расстаться со стратегиями накопления денег. Все розданные деньги они предпочли сохранить под своими матрасами манхеттена. До лучших времён, скрепя веревкой для поддержания штанов.

Заблуждение трейдера

- 25 октября 2021, 21:21

- |

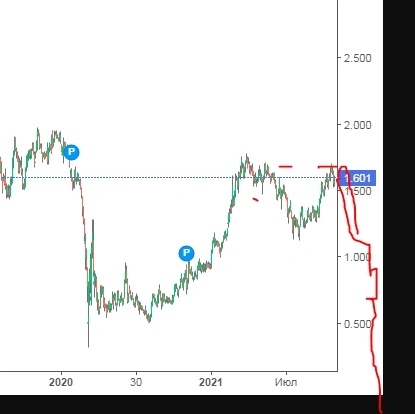

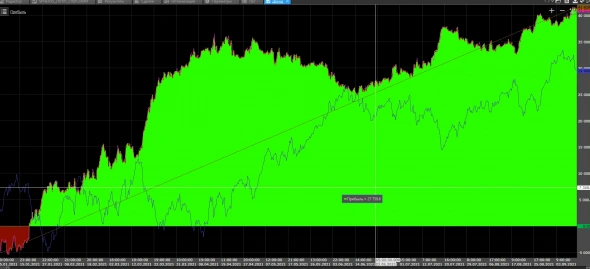

Покажу на примере как управление капиталом выпрямляет даже самую плохую стратегию и показывает что точки входа и стратегии это все туфта которая втюхивают трейдерам.

РТС с начала года торгуем в шорт, а он весь год рос, добавляем управление капиталом и упс .

Какой вывод с этой картинки можно сделать, стратегия сливает безбожно, так как торгуется в шорт а рынок растет, вот только правильная математическая фишка ее вытягивает в жесткий плюс. Какой вывод сделает разумный человек, а нужно гадать куда пойдет рынок, а нужно искать супер пупер точки входа? Может все таки задуматься где грааль зарыт)))))

ах да математика работает везде на любом рынке, неумолима стремится к плюсу всегда.

вот картинка с жестким управлением капиталом это же го графика, обратите внимание на доход и подумайте стоило ли 10 лет в поиске стратегий и точки входа))) чтоб достигнуть такую прибыль.

ах да сами вы не поймете, если повезет лет 10 в этом направление))) капать) удачи

Торговля в плюс, не проблема

- 12 октября 2021, 13:23

- |

Сегодня я вас бесплатно научу торговать в плюс, здесь много инвесторов вас я научу понятию ценность.

Доказательства, мои сообщения в моем блоге, что по чем я покупал и что я держу до сих пор.

Ну что погнали, первое так как наша стратегия основана на ценности инструмента, мы его ни когда не продаем, только покупаем.

Но покупка покупке рознь, тупо купил и держи это самое глупое что вы можете сделать, нужно уметь покупать, делать это так что при колебание инструмента вы очень теряли мало, а при росте инструмента вы всегда были в нем да еще большим объемом.(ну как узнать как это делать, вы многие уже знаете где).

Теперь немного о ценностях, как понять цену инструмента, нужно представить что будет в мире если не будет этого инструмента, материал или предприятия.

Пример, что будет в мире если не будет нефти? Серебра? Золота? Ценность инструмента очень высока, я нефть покупал от 28 можете посмотреть мои записи в блоге, я всегда писал об этом всем и многим, толку все и так умные.

( Читать дальше )

Дон Кихот в трейдинге

- 10 октября 2021, 09:34

- |

Трейдеры думающие что есть стратегия или точка входа, которая будет всегда работать одинаково, напоминают мне Дон Кихота и мельницы.

Дон Кихоту ветряные мельницы представляются отрядом рыцарей, чудовищными великанами, которых непременно нужно победить, перебить всех до единого и стереть зло с лица земли. Благодаря Дону Кихоту выражение «бороться с ветряными мельницами» стало афоризмом, означающим бессмысленную борьбу с воображаемыми препятствиями.

Что работает реально на рынке? Это риски и управление капиталом.

Где узнать и сэкономить 10 лет жизни, думаю вы знаете.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал