стратегии

Думай как Илон Маск. Часть 2. И другие простые стратегии для гигантского скачка в работе и жизни.

- 10 апреля 2022, 09:35

- |

( Читать дальше )

- комментировать

- Комментарии ( 1 )

🧮 Результаты Q1 2022

- 03 апреля 2022, 02:11

- |

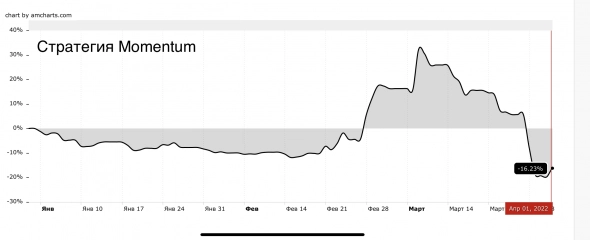

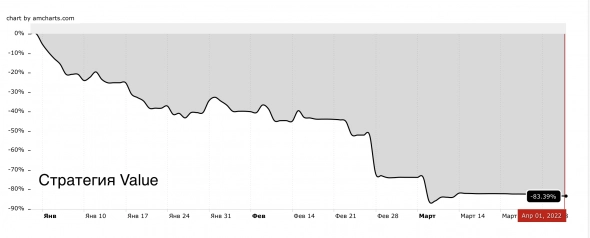

🟢 Доходность трёх стратегий в сумме +0,03% против -9,92% у NASDAQ за Q1 2022

Результаты стратегий:

🟡 Momentum -16%

🟢 Mixed +10%

🔴 Value -83%

( Читать дальше )

кризис 2022: какие правильные действия я делал и какие ошибки совершил в течение 5 лет на рынке

- 20 марта 2022, 11:56

- |

В прошлом посте я задался вопросом описать свои правильные действия и ошибки в течение 5 лет на рынке, которые позволят мне пережить этот кризис.

В начале своего пути, в основном, я действовал по внутреннем ощущениям, по своей внутренней логике, прислушиваясь к советам своего брокера, но ответственность за решения я на него не перекладывал (хотя по факту не переложить на него все грехи очень тяжело). В дальнейшем я начал формировать свою стратегию, которая должна привести меня к осуществлению моих долгосрочных целях (о них писал ранее)

Начну с положительных моментов:

- Перед выходом на ФР я погасил все «дорогие» кредиты. Для меня выход на рынок очень рисковое мероприятие, как и все неизвестное

- Сформировал фин подушку на 6 мес в разных валютах — но это для большего личного спокойствие за безопасность семьи

- Приобретена недвижимость, которую потом передадим детям как первый шаг во взрослую самостоятельную жизнь. Да, это не самый доходный, ликвидный и тд инструмент, но страх потерять различным причинам капитал

( Читать дальше )

Цели 2022

- 06 марта 2022, 10:28

- |

Этот пост я хотел посвятить своим целям в инвестициях и трейдинге на 2022. Но текущая ситуация внесла и еще, без сомнения, внесет существенные корректировки.

Мыслей кружится очень много, есть стресс, пессимизм. На текущую ситуацию в мире я повлиять не могу, поэтому придется действовать в существующих реалиях. Для этого нужен план действий о том как исключить панику, минимизировать риски, сократить убытки и разглядеть точки возможного будущего роста.

Начну я с того, что зафиксирую свои цели данным постом (будто я нахожусь во времени до 24 февраля 2022 г). Следом же я напишу еще два поста на темы: «кризис 2022: какие правильные действия я делал и какие ошибки совершил в течение 5 лет на рынке» и «что я буду делать или сделал уже со своим капиталом в условиях текущей конъюнктуры».

Итак, на дворе январь 2022 и я (наверняка как и многие) не предполагал ТАКОГО развития и никак особо не готовился, действовал по своей стратегии, верил в светлое будущее и рост рынка…

( Читать дальше )

Я спокоен

- 03 марта 2022, 12:14

- |

Что погубило Остапа Бендера? Он покупал банкноты с американскими президентами, так бы жил себе с миллионом и жил.

Берегите себя, миллионеры. Корейко был прав, не нужно пампа. Корейко не покупал доллары, на обед пил кипяток и жил в СССР.

Самая лучшая стратегия сейчас, рубли по-ходу это надолго.

И что случилось с Остапом? Его ограбили Западники, капиталисты, когда он стал убегать из нашего Котла!

И Что теперь происходит? Всех ограбили Западники, к которым «убегали» миллардеры.

Так бы сидели в Котле и не рыпались. Думали что Умнее Остапа?

Сделали тоже самое. В ту же самую западню попали.

Ничего в экономике не меняется, крутится колесо, поколения сменяют поколения и забывают как было.

Простая стратегия преумножения, без спекуляций, чем лучше точка входа, тем больше.

- 13 февраля 2022, 12:45

- |

Выбрать облигации только с постоянным купоном, убрать облигации с амортизацией(частичной выплаты долга). Желательно с большим купоном. С маленьким купоном облигации стоят дешевле и на них выгодней заработать уже на их росте, после смены парадигмы с повышения ставок на смягчение. Погашение в любом случае будет по 1000 руб. за штуку, то есть, купив даже сейчас и подождав погашения, это будет плюсовая сделка.

Для чего получать проценты раз в месяц, а не два раза в год?

( Читать дальше )

Обзор результатов стратегий за второй месяц, мнение по рынку, новости проекта.

- 11 февраля 2022, 22:12

- |

Второй месяц стратегий пришёлся на сложный период: американский и российский рынки сильно корректировались. C момента запуска стратегий 03.12.21 «Суворовская, доллары» показала доходность плюс 12,4%, а «Суворовская, рубли» минус 9,3%.

Американский рынок корректировался на фоне опасений из-за сворачивания количественного смягчения, роста инфляции и ожидания более быстрого и резкого повышения ставки, также негатива прибавили ряд слабо отчитавшихся биг техов. На мой взгляд, для здоровых бизнесов с умеренной долговой нагрузкой и адекватной оценкой существенных угроз обозначенные выше факторы не несут. Повышение ставки, допустим, до 1% в текущем году скажется незначительно на расходах по обслуживанию долга. А инфляция будет перекладываться в цены продукции и услуг.

Российский рынок продолжает жить в основном своей историей по нагнетанию угрозы конфликта с Украиной и ростом напряжённости с НАТО, риска новых санкций в случае нападения. Хотя инвесторы уже устали с ноября от предсказаний вторжения «уже скоро» и всё менее верят в громкие заявления политиков и провокационные заголовки новостей, да и аргументы приводятся слабые и сомнительные. Возможным бенефициаром и заказчиком, субъективно, видится международный военно-промышленный комплекс. Количество горячих точек в мире снизилось, а вооружения кому-то продавать нужно.

( Читать дальше )

История

- 11 февраля 2022, 19:15

- |

Депозит был около 1 мил, торговал я тогда одним контрактом .

Из за того что обьем моих торгов был маленьких, я торговал в удовольствие, то плюс то минус вообще пофигу.

Но ни как не мог заработать, хотя скил в трейдинге повышался и я делал много плюсовых сделок, но результат из за маленького риска был очень мал.

Как то понимал что нужно или увеличивать риск или искать подходы какие то, как без риска заработать много, да и торговать в удовольствие, мне нравилось торговать одним контрактом и вот мы должны были падать по ртс, решил зайти, зашел, как всегда 1 контрактом цена сразу пошла в мою сторону и я отвлекся до вечерней сессии, между делом посматривая как там моя позиция, все гуд цена шла куда надо и почему то пришла мысль не буду фиксировать прибыль, перенесу через ночь, цена шла уверенно, точка входа далеко.

На следующий день цена началась возвращаться, но я почему то уверенно решил не закрывать прибыль, надоело искать точки входа. Целую неделю я со счетом в 1 мил не закрывал позицию по ртс 1 контрактом, за эту неделю я заработал первые свои 7% на счет с просадкой по нему 1% за год, да падение было адское, но это меня навело на мысль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал