ставка дисконтирования

Ставка дисконтирования: как влияет на оценку и как её считать самому?

- 18 октября 2025, 19:45

- |

Каждый инвестор сталкивается с ситуацией, когда две компании с похожей прибылью и динамикой оцениваются рынком по-разному. Одну считают недооценённой, другую — дорогой. Разница часто кроется в том, под каким процентом рынок переводит будущее в настоящее. Этот процент и есть ставка дисконтирования — ключ к пониманию справедливой стоимости бизнеса.

🔸 Что такое ставка дисконтирования

Ставка дисконтирования — это процентная ставка, используемая для пересчёта будущих денежных потоков в их текущую стоимость.

Она отражает, сколько инвестор хочет получить за риск и ожидание. Это цена времени и неопределённости, которая показывает, какой доход требуется, чтобы сегодняшние деньги были эквивалентны будущим.

Если ставка высокая, будущие потоки обесцениваются сильнее, то компания выглядит дешевле. Если ставка снижается, то даже та же прибыль через несколько лет оценивается дороже. Поэтому изменение на 1-2% способно перевернуть расчёт справедливой стоимости и восприятие рынка.

🔸 Из чего она складывается

( Читать дальше )

- комментировать

- 433

- Комментарии ( 0 )

Пирог без начинки или как банки съели прибыль

- 09 октября 2025, 14:38

- |

Как росли ставки и что это значит

В середине 2024-го на обслуживание процентов по кредитам компании тратили почти четверть всей своей прибыли. Но то был предвестник: к середине 2025 года эта доля взлетела уже до 36%. Каждый третий рубль из заработанного уходит на проценты, и это еще без учета возврата основного долга. Не помню такого даже в кризисные годы. Если ставки останутся выше 16% и в 2026-м, половина прибыли уйдет банкам. Работа не на себя, а на проценты.

Почему так происходит

Ставки по кредитам и ставка дисконтирования тесно связаны. Полезная информация здесь. Насчет оценки бизнеса — это не цифра с потолка, она включает ключевую ставку ЦБ + инфляцию + премию за отраслевой риск. Получается натуральный «барьер роста»: выживают либо крупные экспортеры, либо узкая обрабатывающая индустрия, где рентабельность все еще может покрыть такой дорогой капитал.

( Читать дальше )

⭐️ Расчет ставки дисконтирования без таблиц Дамодарана-2025

- 08 января 2025, 16:02

- |

Добрый день, друзья!

Завершился очередной год и наша исследовательская группа по уже многолетней традиции обновляет параметры оценки стоимости капитала на базе российской финансовой статистики (без использования недружественных источников информации).

Поскольку облигации недружественных государств больше не являются для российских инвесторов безрисковым активом, использование известных таблиц Дамодарана в целях построения финансовых моделей для российского рынка становится бессмысленным.

Мы оцениваем стоимость капитала для расчета ставки дисконтирования в целях определения чистого дисконтированного дохода по промышленным инвестиционным проектам. На финансовых рынках инвесторы могут использовать стоимость капитала для оценки акций по модели DCF.

На фоне жесточайшей денежно-кредитной политики ЦБ РФ может показаться, что стоимость капитала за истекший год существенно возросла (прошлогодние расчеты см. здесь: https://smart-lab.ru/blog/976065.php).

Вы удивитесь, но это не так. Однако, обо всём по порядку.

( Читать дальше )

Связь между ставкой дисконтирования и курсовой стоимостью акций

- 24 сентября 2024, 16:41

- |

Друзья, отвлечёмся от разборов отчётов и погрузимся немного в теорию фундаментального анализа акций.

📈На курсовую стоимость акций влияет множество факторов: фундаментальные показатели, спекулятивная составляющая и ожидания инвесторов. Сейчас на цену акций сильнее всего работают ожидания инвесторов, поэтому на сегодня очень сложно найти акции, стоимость которых не превышала бы справедливую цену компании.

Однако изначально на стоимость акции влияют фундаментальные причины, которые в первую очередь зависят от прибыли компании, ведь акции — это просто способ владения бизнесом. Первым подтверждающим фактором, что на стоимость акции ключевым образом влияет прибыль, является выход новостей.

📰Новости могут быть глобальными, отраслевыми или касающиеся конкретной компании. Если вышедшая новость даёт нам понять, что она повлияет на будущую прибыль компании, то её акции незамедлительно упадут (например, ухудшение долговой ситуации или резкое падение цен на продукцию).

Но прибыль — это не единственный показатель, от которого зависит цена акции. Представим две компании, которые зарабатывают примерно одинаковую прибыль. Акции одной компании активно торгуются на бирже, а акции другой компании, наоборот, очень неликвидные. Почему?

( Читать дальше )

Необходимость акций при текущих ставках

- 27 июля 2024, 13:23

- |

Вот центральный банк на очередном заседании поднял ключевую ставку до 18%, и я задумался о математике, на которую рынок опирается в долгосроке.

Что такое КЧ 18%?

Это доходность по депозитам около 16–17%, доходность ОФЗ больше 15%, и это без рисков, вы можете зафиксировать огромную купленную доходность на 10+ лет. Давайте мы возьмём флоутеры и корпоративные облигации и получим доходность 20% при небольших рисках.

Что же нам даёт рынок акций?

Это риск падения/роста цены бумаги + максимальная дивидендная доходность в 15–16%, а у большинства бумаг с дивидендами около 10–12%. Не стоит забывать, что дивидендный гэп ещё нужно и закрыть, а у компаний при высокой КЧ могут начаться проблемы с долгами.

Теперь давайте займёмся математикой и сосчитаем ставку дисконтирования (под индексом берём соответственный фонд):

1) Кумулятивная модель: безриск ставка + все риск-премии.

Вводные: безрискованная ставка 15%/15%, темп инфляции 7%/4%, операционный риск 2%/1,5% (Я не брал в расчёт деловой, ликвидный, юридический риск, так как мы оцениваем индекс, и страновой, так как мы дома).

( Читать дальше )

⭐️ Ставка дисконтирования – нелинейная логика

- 02 июня 2024, 21:43

- |

Добрый день, друзья!

Как исследователь, полагаю, что самое интересное в фондовом рынке – его нелинейность. Здесь многие взаимосвязи носят столь сложный характер, что возникновение какого-либо фактора нередко приводит к совершенно неожиданным последствиям.

На прошлой неделе Минфин «обрадовал» россиян повышением налогов. Многие аналитики быстро подсчитали, что рост налога на прибыль приведёт к снижению чистой прибыли эмитентов (а значит – и дивидендов) на 6,25%.

Кто-то из финансовых блоггеров даже заявил, что капитализация компаний должна упасть на эту величину.

Однако, не будем торопиться с выводами.

___________

Как известно, справедливая стоимость компании (и её акций) определяется не номинальными денежными потоками, а дисконтированными (DCF).

При этом в расчёте ставки дисконтирования участвует так называемый эффект «налогового щита» – коэффициент, снижающий стоимость капитала на величину налогообложения (формулы приводить не стану, чтобы не пугать читателей сложной математикой – все они общеизвестны).

( Читать дальше )

⭐️ Расчет ставки дисконтирования без таблиц Дамодарана-2024

- 08 января 2024, 14:11

- |

Добрый день, друзья!

Завершился 2023 год и наша исследовательская группа обновила параметры для оценки стоимости собственного капитала (модель CAPM), средневзвешенной стоимости капитала (модель WACC), а также ставок дисконтирования на базе российских финансовых активов и отечественных источников информации.

Импортозамещение в этой сфере требуется потому, что облигации недружественных государств больше не являются для российских инвесторов безрисковым активом. Поэтому использование известных таблиц Дамодарана в целях построения финансовых моделей для российского рынка становится бессмысленным.

Прошлогоднее исследование и методику расчётов см. здесь: https://smart-lab.ru/blog/911710.php.

__________

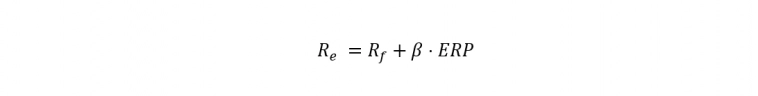

Напомним, что стоимость собственного капитала определяется по следующей модели:

где Re– ожидаемая доходность (стоимость) собственного капитала, %;

Rf – ожидаемая доходность безрискового актива, %;

β – коэффициент, характеризующий меру рыночного риска актива;

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 28 )

Ставка дисконтирования денежных потоков группы Астра?

- 09 октября 2023, 11:41

- |

Задачка для инвесторов и аналитиков про ставку дисконтирования

- 02 июня 2022, 12:10

- |

Допустим у нас торгуется эмитент и нам надо оценить его справедливую стоимость.

Ну например возьмём ПИК.

Мы построили модель будущих доходов компании, и планируем ее привести к текущему моменту через ставку дисконтирования.

Предположим 10-летние бонды ПИК дают доходность 15% годовых.

Как вы будете считать ставку дисконтирования?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал