ставка ФРС США

Ставка — не панацея или почему монетарная магия не работает

- 15 декабря 2025, 11:39

- |

ФРС США тоже активно снижала ставку в последнее время, пытаясь помогать экономике, и в 2026 году собирается продолжать снижение.

Но, в отличие от ситуации в РФ с двузначной ставкой и, соответственно, сильным давлением на экономику, в США снижать ставку совсем не обязательно. И уж совершенно точно это не нужно делать для роста фондового рынка. РЦБ США растёт на фоне роста кредитования в 2025 году аж на 5,4% — то есть х2 по темпам роста кредитования!

ФРС три раза снижала ставки в 2024 году — с 5,25% до 4,25% — и простимулировала корпорации брать кредиты, банки активно кредитуют, и рост кредитования продолжается.

Поэтому мой прогноз на 2026 кардинально расходится с аналитиками: ФРС не будет дальше понижать ставки, и я даже думаю, что есть вероятность повышения ставок в следующем году. А помогать экономике ФРС будет ликвидностью, выкупая облигации.

( Читать дальше )

- комментировать

- 240

- Комментарии ( 0 )

Not QE 2

- 13 декабря 2025, 18:48

- |

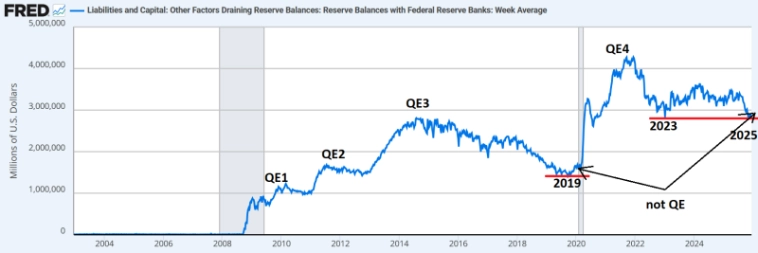

Помимо статистики использования РЕПО предвестником банковского кризиса в США служит объем резервов коммерческих банков в ФРС. Каждый раз, когда объем резервов падает до некоторого уровня (на графике обозначил красной горизонтальной линией) в банковской системе начинаются проблемы, на которые ФРС вынужден реагировать. Так было в 2019, в 2023, так же получилось в 2025 г. Аналогично было в 2008 г., хоть этого и не видно в масштабе графика.

С 12 декабря ФРС запустил программу покупки активов аналогичную той, которая была в 2019 г., прозванную not QE. Если казначейство потратит хотя бы половину из тех 800 млрд., что у них есть сейчас на счете*, плюс заявленный объем новой not QE, банковские резервы увеличатся до 4 трлн. Красная линия имеет тенденцию со временем подниматься, поэтому в следующий раз она, возможно, будет выше.

PS

Банковские резервы хранятся на счетах в ФРС и не засчитываются как денежная масса М1 и М2. Поэтому от представителей ФРС часто можно услышать, что они не увеличивают денежную массу.

( Читать дальше )

🏦 Решение ФРС как институциональный разрыв

- 13 декабря 2025, 15:57

- |

Почему рынок больше не верит ставке

Решение ФРС от 10 декабря 2025 года стало не просто очередным шагом в цикле денежно-кредитной политики (снижение на 0.25%), а точкой институционального перелома, после которой традиционные каналы трансмиссии ДКП перестали работать в привычной логике.

Формально ставка была снижена, за текущий период смягчения ДКП на 1,75 п.п. — с 5,5% до 3,75%. Однако реакция долгового рынка оказалась принципиально иной, чем в «нормальных» циклах смягчения: кривая доходности не последовала за ставкой, а начала демонстрировать признаки утраты доверия к монетарному якорю

📉 Что пошло не так: разрыв кривой доходности

В классической модели при снижении ставки доходности падают по всей кривой. В текущей конфигурации произошло обратное:

доходности 10-летних трежерис снизились всего на 0,21 п.п.;

20-летние бумаги подорожали в доходности на 0,22 п.п.;

30-летние — выросли на 0,38 п.п..

Иными словами, рынок отказывается принимать сигнал ФРС и закладывает собственную оценку рисков на длинном горизонте, что указывает на системный, а не циклический сбой трансмиссии ДКП

( Читать дальше )

В США случилось страшное – ФРС начала QE

- 12 декабря 2025, 20:11

- |

Пока мы тут решаем, когда закончится СВО и начнется третья мировая, в Омерике случилось страшное – ФРС начала QE. Начала печатать гребаные мать его доллары, как сегодня вечером будет рассказывать нам Вася Олейник. Я очень хочу послушать, уже занял место в первом ряду.😂 Уже слышу вопли изо всех утюгов о разгоне инфляции и прочих ужасах Армагеддона.

А тем временем коллега Адамидов обозвал эту «махинацию» псевдо-QE. Это и правда не совсем количественное смягчение или даже совсем не оно. ФРС называет его «Reserve Management Purchases» — мера по управлению резервами банков. В последнее время в американской банковской системе начали вылезать проблемы с ликвидностью, и ФРС этим псевдо-QE пытается решить эти проблемы. В отличие от «старого доброго» QE, когда покупались длинные облигации (со сроком погашения от 2 до 30 лет), сейчас ФРС будет покупать короткие векселя. Длинные бумаги покупались для того, чтобы снизить долгосрочные ставки и тем самым стимулировать экономику. Но получалось это довольно плохо. Мне кажется, отчасти так было, потому что уменьшался спрэд между длинными и короткими ставками, и банкам становилось не интересно кредитовать эту самую экономику. На фига банку брать риски за пять копеек?

( Читать дальше )

ФРС готовится к смене председателя. Почему рынок внимательно следит за этим

- 11 декабря 2025, 17:46

- |

На этой неделе Трамп начинает интервью финалистов на должность главы ФРС.

Минфин предложил список из четырёх кандидатов, среди которых:

— Кевин Хассетт — фаворит (вероятность ~73%),

— Кевин Уорш (~13%),

— Кристофер Уоллер,

— Мишель Боумен,

— Рик Ридер (BlackRock).

Трамп заявил: «Я понимаю, кого хочу».

Окончательное решение — в январе.

Почему это важно

Монетарная политика председателя ФРС напрямую влияет на:

• стоимость капитала,

• уровень ликвидности,

• риск-аппетит,

• динамику криптовалют и ETF.

Хассетт отмечает, что будет действовать «аполитично».

Однако рынок ожидает определённой мягкости, учитывая позицию Трампа.

Что дальше

Решение по главе ФРС будет определять траекторию ставок на 2025–2026 годы.

Это, в свою очередь, определит условия для роста или сжатия крипторынка.

Как вы оцениваете вероятный выбор?

ФРС, квази-QE и ночной разворот рынков

- 11 декабря 2025, 14:36

- |

Немного про вчерашние речи из-за океана от текущего кастелана-наместника ФРС — Джерома Пауэлла.

Первичный оптимизм на рынках был связан не только со снижением ставки ФРС на 25 б.п., но прежде всего с объявлением о старте с 12 декабря крупных покупок казначейских векселей на $40 млрд в течение 30 дней. Это фактически локальный аналог QE: приток ликвидности и давление на доллар, что сразу поддержало спрос на рисковые активы.

После заседания ФРС рынок получил классический «risk-on»: доллар ослаб, фьючерсы росли, ожидания мягкой политики укрепились. Но к ночи весь импульс был распродан — и ключевую роль сыграла Япония.

«Ты это что тут такое задвигаешь, самурай?»

Комментарии бывшего члена совета директоров Банка Японии о том, что регулятор может повышать ставку несколько раз в ближайшие полгода, резко усилили ожидания ужесточения. Доходность 2-летних JGB поднялась к 1% (максимум с 2008 года), йена укрепилась, и началось масштабное закрытие carry trade — продажи BTC и акций для возврата капитала в иену.

( Читать дальше )

ФРС снизила ставку и обновила прогнозы

- 11 декабря 2025, 13:10

- |

По итогам заседания 9–10 декабря ФРС снизила ставку по федеральным фондам на 0,25%, до 3,5–3,75% годовых. Решение поддержали большинство членов FOMC, хотя часть выступала за более резкое снижение или сохранение уровня. Смягчение ДКП связано с ростом безработицы до 4,44% и сопровождается выкупом краткосрочных облигаций в рамках QE для стабилизации межбанковского рынка.

Регулятор повысил прогноз роста ВВП на 2025–2026 годы до 1,7% и 2,3% г/г, объясняя это активностью потребителей, инвестициями в ИИ и фискальной поддержкой. Прогноз безработицы — 4,5%, 4,4% и 4,2% на три года. Инфляция по базовому PCE ожидается на уровне 3% в текущем году и 2,5% в следующем. Пауэлл отметил снижение инфляции в услугах и ожидает замедления цен на товары во второй половине следующего года.

ФРС сохранила прогноз ставки на 2026 год — 3,4%, что предполагает лишь одно снижение, хотя рынок ждёт два. Пауэлл подчеркнул, что политика не предопределена, и регулятор возьмёт паузу, чтобы оценить эффект от снижения на 75 б.п. с сентября по декабрь. Характеристика политики изменилась с «ограничительной» на «умеренно смягчающую».

( Читать дальше )

Комментарии к решению ФРС по ставке ВЫВОДЫ по валютам и товарам

- 11 декабря 2025, 13:09

- |

Федеральная резервная система (ФРС)

снизила процентную ставку по федеральным кредитным средствам (federal funds rate) на 25 базисных пунктов — до 3,5-3,75% годовых по итогам заседания, завершившегося 10 декабря

Решение совпало с ожиданиями

2 из 11 членов комитета высказались в пользу сохранения ставки:

президенты федеральных резервных банков Чикаго и Канзас-Сити Остан Гулсби и Джеффри Шмид.

Член совета управляющих ФРС Стивен Миран предлагал уменьшить ставку сразу на 50 б.п.

Остальные 8 членов проголосовали за снижение на 25 б.п.

«Имеющиеся индикаторы указывают на то, что экономическая активность продолжает увеличиваться умеренными темпами

Рост занятости замедлился в этом году, а уровень безработицы повысился в сентябре.

Инфляция ускорилась по сравнению с началом года и остается повышенной

FOMC стремится к достижению максимальной занятости и инфляции на уровне 2% в долгосрочной перспективе.

Неопределенность в отношении экономических прогнозов остается повышенной,

риски ухудшения ситуации на рынке труда выросли в последние месяцы

( Читать дальше )

Запуск печатного станка и разворот политики ФРС

- 11 декабря 2025, 10:05

- |

ЗАПУСК ПЕЧАТНОГО СТАНКА И РАЗВОРОТ ПОЛИТИКИ ФРС

ФРС запускает покупки трежериса на $40 млрд за 30 дней

12 декабря ФРС начнёт покупать казначейские векселя на $40 млрд в течение первых 30 дней. График операций должны опубликовать 11 декабря. Это технически QE, хотя официально называется «Reserve Management Purchases» — покупка трежериса для управления резервами.

Раньше ФРС не покупала новые облигации при погашении старых — деньги уходили из финансовой системы. Теперь ФРС при погашении трежериса сразу же покупает новые гос. облигации на ту же сумму — деньги остаются в системе. Погашения по MBS (ипотечным бумагам) тоже начнут переводить в трежерис — портфель ФРС станет более гибким.

QT (сокращение баланса ФРС) остановили 1 декабря. Дальше включается новый режим — ФРС докупает в портфель в первую очередь краткосрочные гос. облигации США.

Это критически важно для ликвидности: $40 млрд за месяц — около 0,6% от баланса ФРС ~$6,5T. Если так делать год, это существенная сумма. Рынки получают новую ликвидность, что традиционно поддерживает риск-активы, включая крипту.

( Читать дальше )

ФРС снижает ставку

- 11 декабря 2025, 09:48

- |

ФРС снизила ставку в третий раз подряд, опустив диапазон федеральных фондов до 3,5–3,75%, но сохранила прогноз всего одного снижения ставки в 2026 году.

В заявлении были подчёркнуты неопределённость и осторожность в дальнейших действиях. Джером Пауэлл заявил, что текущий уровень ставок должен помочь стабилизировать рынок труда и поддержать замедление инфляции после прохождения эффекта тарифов.

Решение сопровождалось расколом мнений внутри ФОМС — впервые с 2019 года сразу три члена комитета проголосовали против. Два региональных президента хотели оставить ставку без изменений, тогда как новый член Совета управляющих Стивен Миран выступил за более глубокое снижение на 0,5 п.п.

Несмотря на внутренние разногласия, рынки первоначально отреагировали позитивно. S&P 500 вырос на 0,7%, доходности Treasuries снизились, а инвесторы интерпретировали риторику Пауэлла как слегка более мягкую, чем ожидалось. Рынок заранее закладывал в цены снижение ставки — поэтому одним из сценариев была фиксация прибыли на факте, но мягкость тона Пауэлла подтолкнула индексы вверх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал