спекулятивный портфель

"Спектакль геополитики. День спекулятивных сделок".

- 05 июня 2025, 16:29

- |

Приветствуем наших подписчиков и читателей канала!🔔

Сегодня фондовый рынок продолжил ралли позитива даже после вчерашнего отрицательного завершения торгов на позиции 2831 Индекса Мосбиржи на фоне неожиданного, но продуманного геополитического спектакля.

1️⃣ В.В. публично заявил, что Украине «мир не нужен». Рынок среагировал негативно и упал на -1,17%📉

2️⃣ В.В. неожиданно созвонился с Трампом. Звонок продлился полтора часа. Рынок погрузился в состояние высокой неопределенности.

3️⃣После звонка Трамп обратился республиканцам отложить законопроект ужесточения санкций против России.

В результате неопределенность испарилась и сегодня мини отскок динамики Индекса в диапазоне 2835-2855. Уже без сюрпризов новостного характера.

На какие компании обратить внимание инвестору после такого спектакля?

В первую очередь это касается компаний, которые действуют по плану дивидендного сезона и торгуют на внутреннем рынке. Поэтому сегодня день для спекулятивных сделок покупки/продажи перед пятницей.

1️⃣ Среди активов портфеля, лидирующие позиции занял Соллерс, который накануне независимо от геополитики, утвердил выплату дивидендов за 2024 г. в размере 70 руб за акцию. За неделю вырос на +11,3%📈.

( Читать дальше )

- комментировать

- 240

- Комментарии ( 0 )

Модельные портфели разной степени толерантности к рискам

- 04 октября 2024, 21:41

- |

Обнадеживающая динамика. В период с 17 августа по 27 сентября 2024 года индекс МосБиржи сначала обновил в конце августа — начале сентября многомесячные минимумы, но затем смог восстановиться практически до тех уже уровней, где находился в начале указанного периода.

Давление на рынок по-прежнему оказывают высокие процентные ставки и перспектива дальнейшего повышения ключевой ставки на ближайших заседаниях Банка России. Кривая доходности ОФЗ сместилась вверх на 39-165 б. п. в указанном периоде. Сильнее всего повысилась доходность облигаций на ближнем отрезке кривой доходности облигаций. Двухлетние ОФЗ уже предлагают инвесторам доходность в районе 19%, а облигации с погашением до года и того более.

Кроме того, усиление инверсии кривой доходности в теории может указывать на возможность рецессии в экономике, что, в свою очередь, омрачает перспективы корпоративной прибыли.

Тем не менее в результате коррекции фондовых индексов от максимумов мая текущего года котировки акций опустились до относительно привлекательных уровней. Форвардный коэффициент Р/ Е для российского рынка в среднем опустился до 4х по сравнению с его средним 6-7х значением за последнюю декаду.

( Читать дальше )

Спекулятивный портфель №3. Покупка и продажа акций💲 Втб мои инвестиции. 20.01.2021г.

- 20 января 2021, 21:59

- |

Спекулятивный портфель спустя две недели. Первые сделки. Выпуск #2

- 01 декабря 2020, 17:23

- |

Продал Ehealth

Продал PayPal

Купил Facebook

Пробуем раскачать депозит. Открыли спекулятивный портфель.

- 15 ноября 2020, 18:51

- |

iRobot 2шт. = 151,6$

Bluebird Bio 5шт. = 228,50$

eHealth 3 шт. = 217,11$

Paypal 2шт. = 387,32$

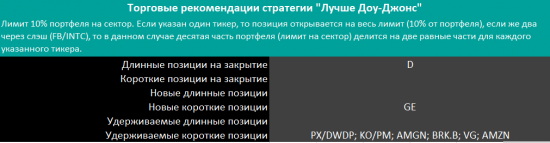

Singularity | Монитор отраслевых индексов Dow Jones + позиции в акция ТОП5 из индексов

- 01 мая 2018, 09:11

- |

xstract.net

Что это и как это работает

Источник

Рекомендуемые позиции в акциях ТОП5 компаний из индексов:

Покупать: SLB; XOM; NEE; D

Продавать: PX; GE; UTX; VG; KO

( Читать дальше )

Singularity | Монитор отраслевых индексов Dow Jones + рекомендации для портфеля

- 23 марта 2018, 22:52

- |

источник с графиками

Телеграмм

* В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал