селигдар

Полюс, Polymetal, Селигдар. Оцениваем их акции в золоте

- 28 декабря 2023, 13:40

- |

1. Полюс

Главная золотая фишка на российском рынке и одна из самых маржинальных компаний во всей мировой индустрии. Это значит, что у Полюса чувствительность к цене металла минимальна, и его бизнес интересен сам по себе.

На графике это неплохо видно: акции здорово росли в 2020–2021 гг. на ожиданиях разработки Сухого Лога, но потом откатились с пиковых 3,7 грамма за акцию в более проторгованный коридор 1,5-2 грамма.

За год против металла Полюс так и не вырос. Это намекает на то, что цена близка к справедливой и может расти только вместе с золотом. Унция подорожала на 12% в долларах и 42% в рублях, а Полюс в граммах подешевел на 5%.

2. Polymetal

Второй по весу добытчик на рынке, причем с более смешанным портфелем металлов, в частности, добыча серебра занимает порядка 15–20% в выручке Polymetal. Поэтому опять же привязка к золоту не жесткая.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Производство ювелирных изделий из золота в РФ в 2023г увеличилось на 18,5% до 30,8 млн украшений — замминистра финансов Моисеев

- 28 декабря 2023, 10:51

- |

1prime.ru/finance/20231228/842695015.html

📰"Селигдар" Прекращение у лица права распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента

- 27 декабря 2023, 23:00

- |

2.1. полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) юридического лица или фамилия, имя, отчество (последнее при наличии) физического лица, у которых прекращено право распоряжаться определенным количеством голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента: Акционерное общество «Трежери Инвест», Российская Федерация, г....

( Читать дальше )

🤝Селигдар- Сделка Инсайдера: продажа 27.12.2023

- 27 декабря 2023, 23:00

- |

27.12.2023 - Акционерное общество «Трежери Инвест» продал акции Селигдар

Доля до сущ. факта: 5,02%

Доля после сущ....

( Читать дальше )

📰"Селигдар" Проведение заседания совета директоров и его повестка дня

- 26 декабря 2023, 23:00

- |

2.1. Дата принятия Председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 26....

( Читать дальше )

Селигдар завершил размещение второго выпуска "золотых" облигаций

- 26 декабря 2023, 10:17

- |

Холдинг «Селигдар», входящий в число крупнейших российских золотодобывающих предприятий, завершил размещения второго выпуска облигаций, номинированных в золоте. Итоговый объем размещения составил 6,7 млрд рублей, следует из сообщения компании.

Срок обращения второго выпуска составляет более шести лет с амортизацией, дюрация — более четырех лет, ставка купона составляет 5,5% годовых.

«Всего за две эмиссии выпущено бумаг серии GOLD01 и GOLD02 на сумму 17,8 млрд рублей. Новый инструмент вызвал значительный интерес у банков, инвестиционных и управляющих компаний, а также частных инвесторов», — говорится в сообщении компании.

Номинальная стоимость каждой облигации, рассматриваемая в качестве условной денежной единицы, составляет 1 г золота. Денежный эквивалент номинала определяется в рублях на основе учетной цены на золото, устанавливаемой Банком России. Накопленный купонный доход рассчитывается исходя из фиксированной ставки купона, количества дней с даты начала купонного периода, а также значения номинала на третий день, предшествующий дате расчета. Купонный период составляет 91 день.

( Читать дальше )

Селигдар: акции или облигации?

- 26 декабря 2023, 08:57

- |

В периоды роста инфляции инвесторы обращают свое внимание на сбережения в золоте. Некоторые предпочитают инвестировать в слитки, другие предпочитают бумажное золото, а кто-то покупает акции золотодобывающих компаний. В этом контексте стоит рассмотреть отчетность компании Селигдар.

Золотодобытчик отчитался по МСФО за 9 месяцев 2023 года. Девальвация рубля и рост средней цены реализации драгоценного металла намекали, что выручка компании в рублях должна была показать хороший рост. И действительно, мы видим впечатляющий рост продаж до 37 млрд рублей, что на 80% больше, чем за аналогичный период предыдущего года. Красота!

Трудно поверить, что все эти положительные для бизнеса факторы привели к чистому убытку в размере 8,9 млрд рублей, в то время как годом ранее компания получила прибыль в размере 9 млрд рублей.

Виной всему хеджирование Селигдара от укрепления рубля. В прошлом году благодаря хеджу компания получила прибыль в размере 9,7 млрд рублей от курсовой переоценки. Однако в этом году рубль ослаб, что привело к отрицательной переоценке в размере 12,4 млрд рублей.

( Читать дальше )

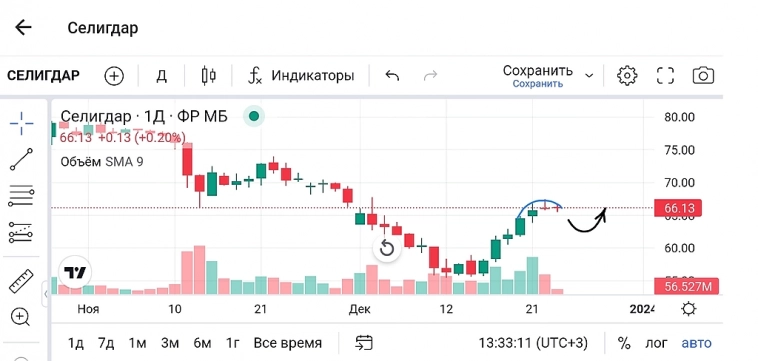

Селигдар

- 25 декабря 2023, 13:43

- |

🔒Закрыл спекуляцию в клоне Селигдара по 66,05-66,06р. +1,8%.

🥜Стадия — второе усреднение.

🥜Долго пришлось ждать профита и вот сейчас, когда бумага чутка его даёт, пыл немного поубавился и не нравиться в моменте стал график.

🥜Не очень хочу что бы бумага повторила то, что нарисовал. По этому закрылся и если сценарий отработает, перезайду ниже.

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Заработать на облигациях 55% годовых (да, есть и фактор везения)

- 24 декабря 2023, 11:13

- |

#ВиртуальныйПортфель.

Единственный портфель, который не держу

(поэтому и название «виртуальный»)

(основной портфель и ИИС — реальные).

4 января 23г собрал для подписчиков консервативный портфель на 1 млн рублей.

Как удалось на облигациях заработать 55% годовых ?

22 сентября перешёл из валютных инструментов в рублёвые.

5 декабря перешёл из рублевых инструментов (ОФЗ, LQDT) в валютные (SELGOLD001).

Как всегда, сначала действие, потом расчёт доходности

(а не наоборот).

Когда услышал Президента о необходимости скоординированных действий Минфина и ЦБ

для стабилизации курса рубля, то подумал, что,

после заявления на высшем уровне, пойдут действия, направленные на стабилизацию курса.

ПРЕДУПРЕЖДАЮ О ВЫСОКОМ РИСКЕ СЕЛИГДАР,

ЭМИТЕНТЕ SELGOLD001

(ДОЛГ БОЛЕЕ 5 ГОДОВЫХ EBITDA).

Да,

есть и элемент везения.

С уважением,

Олег.

"Селигдар" разместил 97,02% выпуска второго выпуска "золотых" бондов на 6,8 млрд рублей

- 22 декабря 2023, 17:34

- |

ПАО «Селигдар» завершило размещение выпуска облигаций с номиналом в золоте серии GOLD02, реализовав 97,02% займа на 6 млрд 786,713 млн рублей, говорится в сообщении эмитента.

Сбор заявок на выпуск прошел 10 октября, техразмещение займа началось 12 октября. Перед началом размещения глава совета директоров компании Александр Хрущ сообщал «Интерфаксу», что объем размещения будет зависеть от спроса, но на тот момент компания ориентировалась на 1-3 млрд рублей. «Мы изменили немного структуру бумаги, в частности, подключили амортизацию, что, бесспорно, может быть интересно инвесторам. Посмотрим, как отреагирует рынок», — уточнял он.

rusbonds.ru/news/20231222172700765841

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал