сделки m&a

Объединение банковских гигантов: "Тинькофф" и Росбанк создают мегагруппу

- 21 марта 2024, 12:04

- |

В российском банковском секторе намечаются грандиозные перемены! Владелец «Интерроса» Владимир Потанин объявил о поддержке амбициозного плана по интеграции «Тинькофф» и Росбанка в единую банковскую группу. Этот беспрецедентный шаг обещает взорвать отрасль и создать поистине непобедимого гиганта финансовых услуг.

По словам Потанина, слияние позволит объединить лучшие черты обоих банков. «Тинькофф» привнесет свои инновационные технологии, стремление к прогрессу и огромную базу розничных клиентов. В свою очередь, Росбанк добавит опыт международного банкинга, работы с корпоративными и частными клиентами, а также высший рейтинг надежности среди российских банков.

«Один плюс один даст больше, чем два, — уверен Потанин. — Оба банка сохранят свои бренды, команды и высокие стандарты обслуживания клиентов. Но их ключевые компетенции станут взаимно дополнять друг друга».

Благодаря синергии экспертиз новая мегагруппа сможет предложить беспрецедентный уровень услуг. Клиенты получат доступ к передовым финансовым продуктам, простоте использования и невиданным ранее возможностям. А акционеры — ощутимый рост стоимости и финансовой устойчивости.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

VK купила 25% "Точки" за 11,6 млрд рублей, к числу инвесторов также присоединилась 1С

- 21 марта 2024, 10:43

- |

Сделка состоялась в IV квартале, за актив VK заплатила 11,625 млрд рублей, сказано в отчете. Исходя из этой суммы, вся «Точка» была оценена в 46,5 млрд рублей.

Параллельно сама «Точка» опубликовала пресс-релиз, где сказано, что помимо VK, к консорциуму инвесторов, который ранее совместно с менеджментом выкупил 100% акций АО, присоединилась компания «1С».

«Ни один из акционеров „Точки“ не имеет контрольного пакета. Операционный контроль сохраняется у команды топ-менеджеров», — сказано в сообщении. Доли акционеров в нем не уточняются.

t.me/ifax_go/10150

Выручка VK по МСФО за 2023 год увеличилась на 36%, до 132,8 млрд руб

- 21 марта 2024, 10:20

- |

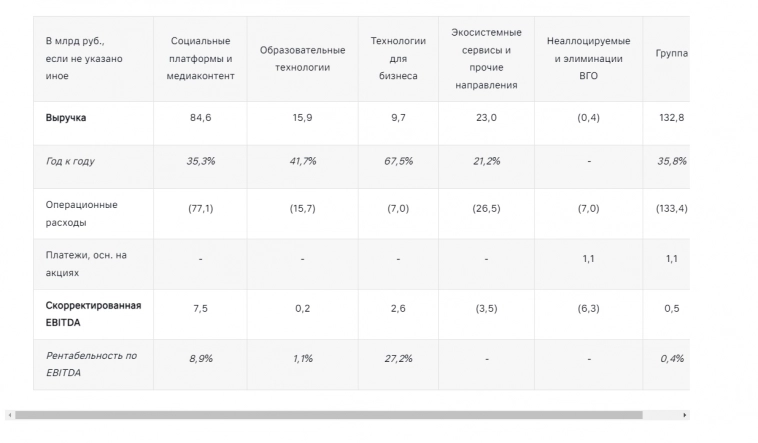

В 2023 году выручка VK увеличилась на 36% по сравнению с 2022 годом до 132,8 млрд руб.:

- Основным источником роста стала выручка от онлайн-рекламы, которая увеличилась на 40% год к году до 79,7 млрд руб.;

- Доходы от онлайн-рекламы среднего и малого бизнеса выросли на 42%, от рекламных интеграций в собственном контенте, шоу партнеров и блогеров — в 2,5 раза;

- Доходы в сегментах «Образовательные технологии» и «Технологии для бизнеса» выросли на 42% и 68% год к году соответственно.

Выручка VK за четвертый квартал 2023 года увеличилась на 34% по сравнению с четвертым кварталом 2022 года до 42,5 млрд руб.

VK нарастила аудиторию площадок и увеличила показатели вовлеченности пользователей:

- В 2023 году средняя дневная аудитория (DAU) сервисов VK выросла на 13% по сравнению с 2022 годом и составила 76 млн пользователей1, в четвертом квартале 2023 года средняя дневная аудитория сервисов VK выросла на 6% по сравнению с четвертым кварталом 2022 года и составила 78 млн пользователей2;

( Читать дальше )

Тинькофф - под крылом Интерроса. Праздник на улице миноров, но не для всех

- 21 марта 2024, 07:54

- |

Торги акциями TCS Group Holding PLC на Мосбирже стартовали. После непродолжительной паузы холдинг, владеющий Тинькофф Банком, возвращается, поэтому нам будет интересно разобрать его отчет за полный 2023 год. Тем более на фоне важной новости об объединении с Росбанком.

Несколько слов о ключевых цифрах Тинькофф. Общая выручка Группы за отчетный период увеличилась на 33% до 487,7 млрд руб. В то же время чистые процентные доходы выросли на 60% до 230 млрд рублей. А вот чистые комиссионные доходы впервые показали снижение на 5% до 73,1 млрд рублей за счет роста костов.

Снижение резервов под кредитные убытки и уверенный рост процентных доходов позволили банку нарастить чистую прибыль практически в 4 раза до 81 млрд рублей. Вкупе с редомициляцией это позволило руководству снова вернуться к вопросу выплаты дивидендов. Группа представит новую дивидендную политику до конца 2024 года.

💬А теперь к самому главному. Совет Директоров компании предложит акционерам рассмотреть интеграцию Росбанка в группу TCS Group Holding. Основным источником фондирования данной сделки выступит допэмиссия акций. Потанин назвал перспективной такую интеграцию, поэтому не исключу скорое объединение банков и формирования контроля в руках бизнесмена в объединенной компании.

( Читать дальше )

🏦 Тинькофф + Росбанк — сделка века

- 20 марта 2024, 18:38

- |

Тинькофф + Росбанк — афера сделка века

Пересчитали модель по ТКС с учетом вводных по цене и объему дополнительной эмиссии.

❓ Росбанк может быть оценен в 2,34 капитала без учета субординированного займа?

Оценен рыночно, говорили они… По рыночной оценке самого TCS Group… Хотя ROE Росбанка ~ 10%, а у TCS ~ 33%.

📊 Какие есть варианты событий?

🔹 Допэмиссия в адрес структур Потанина в полном объеме в размере 130 млн акций.

🔹 Росбанк будет обменен только на количество акций из допки, которая равна капиталу банка.

🔹 Из всей допки на структуры Потанина придется 35%. Именно такая доля сейчас у Интерроса по последним данным.

⚠️ Какие могут быть выводы?

🔹Первый вариант — чистый негатив. В этом случае доля текущих акционеров размывается.

🔹Второй вариант — ранее мы давали чувствительность к стоимости Росбанка.

🔹Третий вариант — сделка выходит за 0,85 капитала. В этом случае на долю Потанина выпускается лишь 45,6 млн акций, а оставшиеся будут погашены.

Сложно учесть тех, кто захочет сохранить долю в ТКС и поучаствовать в преимущественном праве покупки выпущенных акций.

( Читать дальше )

Потанин заявил, что поддерживает с командой интеграцию Тинькофф и Росбанка в единую банковскую группу 💪

- 20 марта 2024, 17:06

- |

И следом 💰 Цена размещения акций ТКС Холдинг в рамках допэмиссии для покупки Росбанка может составить 3423,62 рублей на акцию, что на 5% выше текущей рыночной цены акций 🚀 путем выпуска 130 млн доп. акций для слияния с Росбанком.

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

📉Акции Тинькофф в моменте падали до 5% после инфы о допэмиссии 130 млн акций по цене 3423,62 руб за акцию

- 20 марта 2024, 14:26

- |

В ленте Интерфакс появилось сообщение о параметрах допэмиссии Тинькофф:

ЦЕНА РАЗМЕЩЕНИЯ АКЦИЙ МКПАО «ТКС ХОЛДИНГ» В РАМКАХ ДОПЭМИССИИ ДЛЯ ПОКУПКИ РОСБАНКА МОЖЕТ СОСТАВИТЬ 3423,62 РУБ./АКЦИЯ — СООБЩЕНИЕ ГРУППА TCS МОЖЕТ ВЫПУСТИТЬ 130 МЛН ДОПОЛНИТЕЛЬНЫХ АКЦИЙ ДЛЯ СЛИЯНИЯ С РОСБАНКОМ

Акции Тинькофф отреагировали снижением.

130 млн акций подразумевает допэмиссию 445 млрд руб при текущей капитализации ТКС 650 млрд (199 млн акций).

Капитализация Росбанка составляет 232 млрд руб (была 164 млрд руб до объявления о слиянии).

Акции Росбанка выросли на 6% после выхода новости.

Группа Черкизово купила комбикормовый завод в Оренбургской области

- 20 марта 2024, 13:23

- |

Группа Черкизово, один из ведущих производителей мясной продукции в РФ, сообщила о покупке 100% ООО Вента-Ойл, которому принадлежит комплекс хранения и переработки зерна в Оренбургской области.

Сумму сделки компания не раскрывает.

Комплекс включает цех по производству комбикормов, мощности которого после модернизации смогут выпускать около 50.000 тонн продукции в год, элеватор, позволяющий единовременно хранить 54.000 тонн зерна, силосный корпус, склад готовой продукции. Также в составе комплекса есть две зерносушилки и собственная аттестованная лаборатория.

«Новый актив — современное комбикормовое производство, которое даст хорошую синергию с другими нашими предприятиями в области», — сказала директор по коммуникациям группы Анастасия Михайлова, слова которой приводятся в сообщении.

fomag.ru/news-streem/gruppa_cherkizovo_kupila_kombikormovyy_zavod_v_orenburgskoy_oblasti/

Нефтегазовая отрасль США увеличила расходы на M&A в 2023г до максимума за 11 лет, до $234 млрд — Минэнерго США

- 20 марта 2024, 12:37

- |

В 2023 году компании, занимающиеся разведкой и добычей нефти и газа, увеличили расходы на слияния и поглощения до $234 млрд, что в реальном выражении является максимальным показателем с 2012 года

Расходы на слияния и поглощения включают в себя как корпоративные слияния и поглощения, когда одна компания сливается с другой или поглощает ее (82% от общего объема расходов), так и простые приобретения активов одного владельца у другого.

Таких показателей во многом удалось достичь за счет двух сделок: объявлений ExxonMobil о приобретении Pioneer Natural Resources за $64,5 млрд и Chevron о покупке Hess Corporation за $60 млрд. Если обе сделки завершатся успешно, то ExxonMobil нарастит свою долю в общей добыче нефти и конденсата США до 7% и станет крупнейшей нефтекомпанией в стране, а Chevron — до 6%. Кроме того, Chevron получит доступ к участку Stabroek на шельфе Гайаны, который является крупнейшим за последние 10 лет нефтяным открытием в мире.

Таким образом, сделки по слиянию в нефтегазовом сектор США знаменуют возвращение к ранее наблюдавшейся тенденции консолидации нефтяных компаний в стране, заключают в EIA.

( Читать дальше )

Ответы "Вредному Инвестору" по сделке с "ОМЗ Перспективные Технологии"

- 20 марта 2024, 11:20

- |

Генеральный директор «Европейской Электротехники» Каленков И.А. ответил на вопросы частных инвесторов, поделился планами на будущее и рассказал про синергию в сделке с «ОМЗ Перспективные Технологии».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал