сбербанк

Отчет Сбербанка за 2020 год. Что интересного?

- 08 марта 2021, 21:16

- |

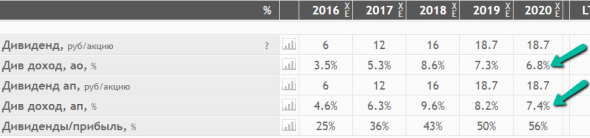

без этого прибыль 2020 уже бы превысила триллион (по факту 760 млрд).

с учетом обещанных дивов мы получаем ДД ао и ап 6.8% и 7.4%.

В следующем году думаю вероятность высока что прибыль все-таки превысит триллион и дд будет еще выше, можно нацеливаться на дивдоходность в районе 9% по Сбербанк-пр.

Текущие мульты по Сберу не выглядят завышенными, а с учетом триллионной прибыли в 2021, будущий P/E и вовсе 6.2. Это совсем недорого для качественного актива.

Напомню, что у ВТБ форвардный P/E и вовсе составляет 3,7 о чем я писал после выхода отчета ВТБ.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 20 )

Еду в отпуск за границу, нужна валюта!

- 08 марта 2021, 12:33

- |

Всем привет!

Недавно, мой друг был в отпуске в Испании. Все классно, ему очень понравилось. Море, чистота, хорошая еда, сервис на высшем уровне, одним словом загнивающий запад ЕВРОПА!

Когда он мне рассказывал о своих приключениях, я спросил: «А как ты расплачивался?»

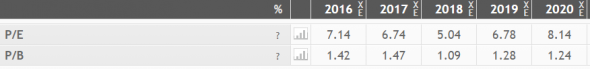

Он сказал, что за все платил долларами, которые перед поездкой благополучно обменял в обменнике банка. А поскольку, я инвестирую на бирже и знаю, что намного выгоднее, удобней и проще совершать обмен рублей на валюту именно через биржу, а не обменные пункты, я ему рассказал об этой возможности и привел сравнение курсов. И разница довольна существенная!

К примеру, сегодня 8 марта, официальный курс в обменнике СБЕРА при покупке доллара составляет 76,32р. В то время, как через того же брокера от СБЕРА доллар можно купить по 74,31р.

Да, выходной, торговля не активна, но посмотрев котировки валют в будние дни, они примерно на таком же уровне находятся. Т.е. через биржу доллар можно купить дешевле, чем через обменник на 2р!

( Читать дальше )

Биткоин шорт

- 06 марта 2021, 12:16

- |

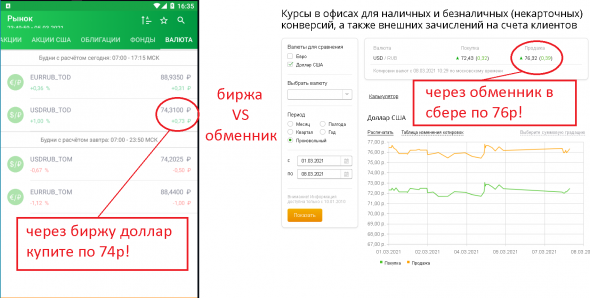

Биткоин шорт, тейк 37 000 стоп по красной линии.Вполне возможно боты потащат к стопу. а потом достигать тейка.

Подробнее : Instagram

Телеграмм

Дивиденды Сбербанка и АЛРОСА в итогах недели

- 06 марта 2021, 11:07

- |

Индекс Мосбиржи почти отыграл сильные распродажи прошлой недели. Закрывает текущую в плюс 2% и остается в рамках широкого диапазона 3300-3500 п. Предполагаемые санкции не страшат инвесторов, которые положили глаз на штурм максимальных значений Индекса.

Вчера завершилось заседание ОПЕК+, на котором было принято решение сохранить все текущие квоты по добыче по всем странам, кроме России и Казахстана. По РФ был вообще согласован рост добычи, что спровоцировало взлет котировок российских нефтяников. Но об этом чуть позже. Котировки вплотную подошли к уровню сопротивления на $70.

Без выраженной динамики завершил неделю доллар. Четко прослеживается рука маркетмейкера, который не дает возможности спекулянтам начать новый тренд. Текущая консолидация хорошо подойдет для долгосрочных валютных инвесторов, которые все больше набирают позицию.

Как я уже говорил, нефтегазовый сектор получил поддержку на этой неделе. Цены на энергоносители растут, зима оказалась холодной, вызвав и рост спроса на российский газ. Как итог, компании заметно прибавили в стоимости. Лукойл за неделю вырос на 10,7%, Новатэк +9,4%, Татнефть +7,6%, Роснефть +6,1%. Немного отстает Газпром +3,3% и Сургут преф, привязанный к доллару +1,7%.

В лидеры недели также залетают акции АЛРОСА, которая отчиталась за 2020 год. Отчет выдался позитивным, несмотря на сложный год. Рост свободного денежного потока окажет позитивное влияние на дивиденды, а сократившийся долг сделают компанию еще более устойчивой. Как результат, котировки прибавили 8,4%, вновь приблизившись к своему максимуму.

Сбербанк, который вообще игнорировал последние коррекции, слабо добавляет на хорошей отчетности. В придачу, Греф заявил о выплате 56,2% от чистой прибыли в качестве дивидендов, что ориентирует нас на 7% див доходности по итогам года. Даже такие заявления не сдвинули с места котировки. Обычка прибавляет всего 2,1%, префы +0,8%. Аналогичная динамика и у акций ВТБ +0,8%, но тут это не удивительно.

У российских айтишников наблюдаются распродажи. Яндекс теряет 3,7%, Ozon 9,1%, а Mail 5,4%. Бумаги последней пробили уровень поддержки, что может привести к еще большим распродажам. Триггером стал слабый отчет за 2020 год. Но с ним нам еще предстоит разобраться.

В лидерах снижения можно найти Норникель, инвесторы которого не верят в скорый запуск подтопленных рудников. Акции теряют 5,5%. Также снижаются металлурги. Пир еще не подошел к концу, но отсудить пыл быков точно стоит. Северсталь минус 1,2%, ММК -1,1%, НЛМК -4,9%.

На прошедшей неделе разобрал для вас Газпромнефть,

( Читать дальше )

Гадание о стимулах

- 05 марта 2021, 22:47

- |

Гадание о стимулах

Заметки на салфетке: Сбербанк, ММВБ

- 05 марта 2021, 19:38

- |

В общем, посмотрел я на всё это дело, закинул денег на депо и решил сегодня закупиться Сбером по 269-270 (если дадут, но в любом случае зайду частью до конца дня).

Цель 350+.

ММВБ цель 4150+.

По времени. Ориентируюсь на три месяца.

Картинка — во:

(это для входа)

( Читать дальше )

Сбербанк выкупает у Газпромбанка и инвесткомпании Digital Horizon 49% группы компаний ЦРТ

- 05 марта 2021, 18:01

- |

Сбербанк в ближайшее время планирует довести свою долю в ЦРТ до 100%.

«Медиа Гарант» (подконтрольна Газпромбанку) владеет 24,70% ЦРТ, у «Диджитал горизонт венчурс» осталось 0,010%.

Закрыть сделку планируется в первом квартале 2021 года.

источник

Хорошая отчетность и планы по дивидендам будут оказывать поддержку акциям Сбербанка в среднесрочной перспективе - Финам

- 05 марта 2021, 15:39

- |

Чистый процентный доход за январь-февраль вырос на 13,8% до 246,2 млрд руб., чему способствовали в том числе высокие темпы кредитования. Чистый комиссионный доход увеличился на 6,6% до 77,1 млрд руб. на фоне улучшения результата в сегменте операций с банковскими картами на 15%. Операционные расходы росли сдержанными темпами, повысившись лишь на 5,3% до 92,1 млрд руб. Расходы на резервирование за два месяца составили 37,4 млрд руб., причем в феврале банк высвободил резервы на сумму 1,1 млрд руб., что в основном было связано с укреплением рубля к основным валютам.

Активы Сбера за февраль выросли на 0,3% без учета валютной переоценки до 33,4 трлн руб. Корпоративный кредитный портфель повысился на 0,7% до 15,5 трлн руб., розничный – на 1,2% до 8,6 трлн руб. Причем более половины выданных займов физлицам пришлось на ипотеку. Доля просроченной задолженности в кредитном портфеле осталась стабильной на уровне 3,2%. Депозиты физлиц за февраль повысились на 1,1% до 15,4 трлн руб., причем рост был зафиксирован по всем основным валютам.

Между тем, ранее руководство Сбера заявило, что будет предлагать наблюдательному совету выплатить в виде дивидендов за 2020 год ту же сумму, что была выплачена по итогам 2019 года – 422,38 млрд руб., (соответствует 56,2% от прибыли по МСФО за прошлый год). Дивиденд составит 18,7 руб. на акцию каждого типа, в результате дивидендная доходность может составить значительные 6,7% по обыкновенным акциям и 7,3% по привилегированным.

Мы считаем, что хорошая отчетность и планы по дивидендам будут оказывать поддержку акциям Сбера в среднесрочной перспективе.Додонов Игорь

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал