SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сбербанк

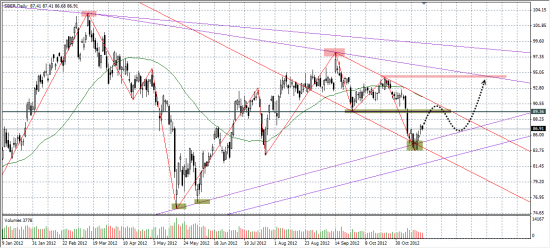

Cегодня ловим пик восходящей недельной коррекции. Ждем подтверждения правильности входа в понедельник

- 22 ноября 2012, 08:28

- |

Внешний фон:

В США сегодня все биржи закрыты — празднуется «день благодарения ФРС — за светлое настоящее, с постоянно откладываемым темным будущим». В пятницу трейдеры США вряд ли вернутся из курортов Гонолулу и Флориды, предпочитая провести еще два законных дня под солнышком у моря, поэтому активность торгов будет крайне низкой до конца недели.

В понедельник будем наблюдать очередную серию «Санта-Барбары» по предоставлению транша Греции. Стоит учесть, что опять могут задействовать (пусть и видоизмененные) мартовские условия предоставления денежной помощи, по которым Греция спишет бОльшую часть долга у частных держателей, т.е очередной дефолт. Реакция рынков в этом случае будет краткосрочно позитивной, с сильным падением после осмысливания, что ровно тоже ждет в 2013-2014г Испанию.

Утром ожидается рост фондового рынка на очень позитивных предварительных данных из Китая. Индекс производственной активности (PMI HSBC ) впервые за год показал прирост — 50,4п.

( Читать дальше )

В США сегодня все биржи закрыты — празднуется «день благодарения ФРС — за светлое настоящее, с постоянно откладываемым темным будущим». В пятницу трейдеры США вряд ли вернутся из курортов Гонолулу и Флориды, предпочитая провести еще два законных дня под солнышком у моря, поэтому активность торгов будет крайне низкой до конца недели.

В понедельник будем наблюдать очередную серию «Санта-Барбары» по предоставлению транша Греции. Стоит учесть, что опять могут задействовать (пусть и видоизмененные) мартовские условия предоставления денежной помощи, по которым Греция спишет бОльшую часть долга у частных держателей, т.е очередной дефолт. Реакция рынков в этом случае будет краткосрочно позитивной, с сильным падением после осмысливания, что ровно тоже ждет в 2013-2014г Испанию.

Утром ожидается рост фондового рынка на очень позитивных предварительных данных из Китая. Индекс производственной активности (PMI HSBC ) впервые за год показал прирост — 50,4п.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Это грааль?!)

- 21 ноября 2012, 12:29

- |

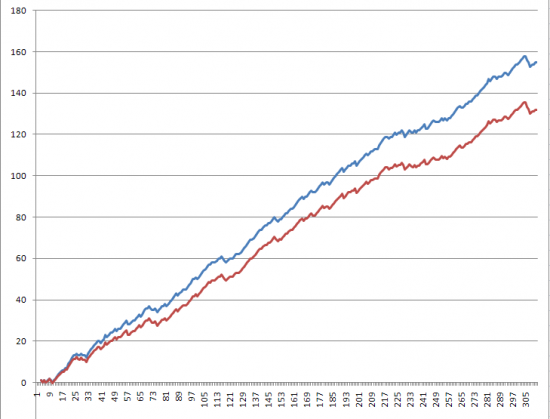

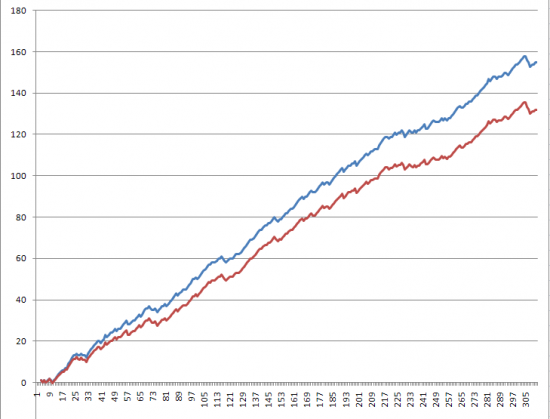

Протестировал в Excel скальперскую трендовую стратегию за 6 лет. На разных инструментах и на разных таймфреймах результат практически одинаковый — около 20% годовых (без реинвестирования), кривая доходности тоже везде одинаковая. Просадок в более чем 5% не было. Т.е. смело в системку можно нагружать плечо. И самое что интересное, в ней нет никаких параметров для оптимизации! Оптимизировать не надо)) Да и рынок прогнозировать вообще не нужно. Как ни странно, Эллиотта для практической торговли использую все меньше))) Единственная проблема, пока не получается написать этот алгоритм для TSLab, т.к. в программировании я не силен. Пока торгую эту стратегию ручками на часовых, дневных и недельных свечках. Буду звать ее «Пантера»)))) На графике показана доходность за 6 лет по акциями Сбербанка. Синяя линия — это доходность грязная (без учета комиссии), а красная линия — чистая доходность (за вычетом комиссии).

http://eugeny8.livejournal.com/

http://eugeny8.livejournal.com/

Pro рынок: Текущее состояние. Брокеры и клиенты.

- 20 ноября 2012, 17:43

- |

Кто виноват и что делать?

«Излюбленные и вечные» вопросы. Сейчас они все чаще звучат как из уст частных инвесторов, так и в среде блоггеров (не равнодушных к фондовому рынку РФ); а также от профучастников и биржи.

Так что же произошло и почему? Немного поразмышляю:

Итак, до начала 2000-х в РФ частный трейдинг был «телефонным»; не было массовости, цены были равны услугам (относительное предположение). Далее, с ростом популярности PC и интернета в целом – все больше и больше людей начали интересоваться биржей и трейдингом (я вот не исключение – 1999 год). Тут «особо смекалистые» брокеры начали продавать клиентам ОТС (т.е. котировки, но не биржу (хотя многие инвесторы не «морочили себе голову такой информацией»)). Это начало 2000-х – как раз, здесь появляется «атавизм рынка» = Форекс для «частников». В начале (интернет-трейдинга), программы в основном транслировали лишь котировки, а графики «рисовали» другие программы (Метасток, Омега и т.д.). В Казани создали торговую программу МТ (MetaTrader), которая позволяла видеть котировки и графики в одном интерфейсе (который, к слову, был весьма простым). У фондового рынка основные программы также появились на «рубеже» веков, однако, среднестатистическому частнику они были достаточно непонятны и сложны. Также, отдельным вопросом было оформление счета и сделок. Кстати, не смотря на свою «популярность», МТ до сих пор не может пройти сертификацию безопасности и стать биржевой программой (хотя шансы того, что ее настроят – есть). При этом Форекс позиционировали как глобальный ОТС рынок, а многие брокеры (к примеру – Трояк) продолжали рекламировать и «впаривать» клиентам внебиржу. А цена услуг была «дороже реальности» (телефон vs интернет). Клиенты стали уходить в более «дешевый» Форекс (и плечи повыше, и налогов и комиссии – нет). Брокеры не смогли быстро «адаптироваться» к среде «умный инвестор» и продолжая продавать по «старинке» — дорогой сервис (телефон и ОТС) стали терять клиентов.

( Читать дальше )

«Излюбленные и вечные» вопросы. Сейчас они все чаще звучат как из уст частных инвесторов, так и в среде блоггеров (не равнодушных к фондовому рынку РФ); а также от профучастников и биржи.

Так что же произошло и почему? Немного поразмышляю:

Итак, до начала 2000-х в РФ частный трейдинг был «телефонным»; не было массовости, цены были равны услугам (относительное предположение). Далее, с ростом популярности PC и интернета в целом – все больше и больше людей начали интересоваться биржей и трейдингом (я вот не исключение – 1999 год). Тут «особо смекалистые» брокеры начали продавать клиентам ОТС (т.е. котировки, но не биржу (хотя многие инвесторы не «морочили себе голову такой информацией»)). Это начало 2000-х – как раз, здесь появляется «атавизм рынка» = Форекс для «частников». В начале (интернет-трейдинга), программы в основном транслировали лишь котировки, а графики «рисовали» другие программы (Метасток, Омега и т.д.). В Казани создали торговую программу МТ (MetaTrader), которая позволяла видеть котировки и графики в одном интерфейсе (который, к слову, был весьма простым). У фондового рынка основные программы также появились на «рубеже» веков, однако, среднестатистическому частнику они были достаточно непонятны и сложны. Также, отдельным вопросом было оформление счета и сделок. Кстати, не смотря на свою «популярность», МТ до сих пор не может пройти сертификацию безопасности и стать биржевой программой (хотя шансы того, что ее настроят – есть). При этом Форекс позиционировали как глобальный ОТС рынок, а многие брокеры (к примеру – Трояк) продолжали рекламировать и «впаривать» клиентам внебиржу. А цена услуг была «дороже реальности» (телефон vs интернет). Клиенты стали уходить в более «дешевый» Форекс (и плечи повыше, и налогов и комиссии – нет). Брокеры не смогли быстро «адаптироваться» к среде «умный инвестор» и продолжая продавать по «старинке» — дорогой сервис (телефон и ОТС) стали терять клиентов.

( Читать дальше )

Сбер и ВТБ: взгляд на долгосрочные перспективы

- 20 ноября 2012, 13:46

- |

В долгосрочном инвестиционном плане приватизация ВТБ и Сбера скорее негативное событие, поскольку они теряют главное преимущество по сравнению с конкурентами- безопасность. В самом деле, банки работают примерно с 7-8 плечом и их вкладчикам нужна гарантия возврата, поэтому они соглашаются на более низкие ставки в случае с госбанками. Когда Сбер и ВТБ перестанут быть государственными, то наиболее осторожные деньги будут просить более высокую плату за размещение либо уменьшат лимит.

Таким образом, спрэд Сбербанка и ВТБ постепенно снизится, поскольку плата за ресурсы у них станет выше.

Предпологаю, что P/BV Сбера снизится с нынешних 1,37 до 1-1,1 в течение 3-5 лет, что дает относительно падение цены по отношению к частым банкам на 25%

Таким образом, спрэд Сбербанка и ВТБ постепенно снизится, поскольку плата за ресурсы у них станет выше.

Предпологаю, что P/BV Сбера снизится с нынешних 1,37 до 1-1,1 в течение 3-5 лет, что дает относительно падение цены по отношению к частым банкам на 25%

Вспоминаем приятные моменты, ШОРТ Сбербанка от 100 р.

- 20 ноября 2012, 12:26

- |

Тогда помню, на Смарт Лабе было много скептиков и критиков. Доходил до 75 рублей.

smart-lab.ru/blog/42504.php

Куча скептиков, куча критиков… все в ракете вверх )))

Поэтому, я вспоминаю приятное, а некоторые… неприятное)))

Итак… февраль 2012....

Там я даже не попал на Главную))))

Видео не смог вставить...

www.youtube.com/watch?v=yOVSxEvnfyQ&feature=g-upl

smart-lab.ru/blog/42504.php

Куча скептиков, куча критиков… все в ракете вверх )))

Поэтому, я вспоминаю приятное, а некоторые… неприятное)))

Итак… февраль 2012....

Там я даже не попал на Главную))))

Видео не смог вставить...

www.youtube.com/watch?v=yOVSxEvnfyQ&feature=g-upl

По мотивам блога "Ахтунг, ахтунг... Сбербанку капут!" ЧАСТЬ 2

- 20 ноября 2012, 11:50

- |

В силу того, что комон перестал быть комоном, буду доставать вас своими блогами.

Публикую свой крайний блог, остальные части можно посмотреть по ссылкам указанным в блоге.

Итак, продолжаем отслеживать судьбу нашего всеми любимого сбербанка. В предыдущем блоге http://s30155424173.whotrades.com/blog/43904959814 были предложены сценарии отскока и определены два диапазона в которые должна была прийти цена (88-89 и 90-91). Сегодня утром цена коснулась 87,75, честно рассчитывал, что на открытии гэпом пробьем 88. Поэтому пришлось снимать заявки от 88 и кидать их в след уходящему поезду. В среднем весь лонг со всеми плечами закрылся в среднем по 87,55, учитывая что заявки на открытии стояли и по 87,75, и по 87,60, и ниже. Дальше держать лонг крайне раскованно, но и заходить в шорты тоже не айс. Поэтому пока вне рынка, к тому же слишком напряженная неделя планирует быть. Тут и Бернанке, и встреча министров финансов, и саммит ЕС, и Греция… и много чего еще.

( Читать дальше )

Публикую свой крайний блог, остальные части можно посмотреть по ссылкам указанным в блоге.

Итак, продолжаем отслеживать судьбу нашего всеми любимого сбербанка. В предыдущем блоге http://s30155424173.whotrades.com/blog/43904959814 были предложены сценарии отскока и определены два диапазона в которые должна была прийти цена (88-89 и 90-91). Сегодня утром цена коснулась 87,75, честно рассчитывал, что на открытии гэпом пробьем 88. Поэтому пришлось снимать заявки от 88 и кидать их в след уходящему поезду. В среднем весь лонг со всеми плечами закрылся в среднем по 87,55, учитывая что заявки на открытии стояли и по 87,75, и по 87,60, и ниже. Дальше держать лонг крайне раскованно, но и заходить в шорты тоже не айс. Поэтому пока вне рынка, к тому же слишком напряженная неделя планирует быть. Тут и Бернанке, и встреча министров финансов, и саммит ЕС, и Греция… и много чего еще.

( Читать дальше )

Сбербанк расширяет перечень срочных контрактов!

- 19 ноября 2012, 13:54

- |

C 15.11.2012 расширился перечень видов срочных контактов, в отношении которых Сбербанк России принимает заявки на совершение сделок на срочном рынке (ТС FORTS). В вышеуказанный перечень добавлены новые фьючерсные контракты на акции и драгоценные металлы (перечень видов срочных контрактов размещен на сайте Сбербанка в разделе Брокерские услуги/Рынки и услуги/ Срочный рынок FORTS).

http://sberbank.ru/moscow/ru/person/investments/broker_service/?t=62

Также обращаем Ваше внимание на то, что регулярно обновляется перечень финансовых инструментов, в отношении которых Сбербанк России принимает заявки на совершение сделок на внебиржевом рынке (ОТС). С актуальным перечнем можно ознакомится на сайте Сбербанка в разделе Брокерские услуги/Рынки и услуги/Операции на внебиржевом рынке.

http://sberbank.ru/moscow/ru/person/investments/broker_service/?t=65

http://sberbank.ru/moscow/ru/person/investments/broker_service/?t=62

Также обращаем Ваше внимание на то, что регулярно обновляется перечень финансовых инструментов, в отношении которых Сбербанк России принимает заявки на совершение сделок на внебиржевом рынке (ОТС). С актуальным перечнем можно ознакомится на сайте Сбербанка в разделе Брокерские услуги/Рынки и услуги/Операции на внебиржевом рынке.

http://sberbank.ru/moscow/ru/person/investments/broker_service/?t=65

Самая умная акция российского рынка

- 19 ноября 2012, 10:02

- |

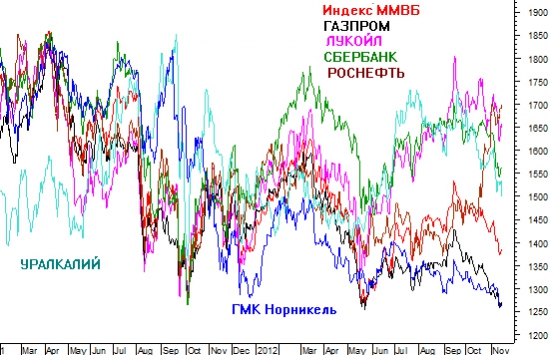

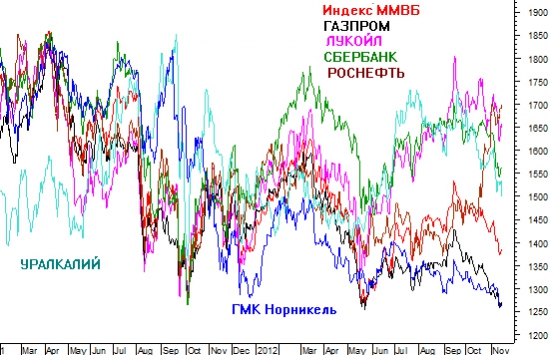

Все акции, входящие в состав индекса ММВБ, имеют схожую динамику движения. Но на разных промежутках времени некоторые из них являются стабильно отстающими, а некоторые опережающими. Вероятно, среди всего многообразия таких акций, существуют те, которые способны показывать ключевые развороты немного раньше остальных.

Рассмотрим самые весомые в индексе бумаги. Самую большую долю в нем занимает Газпром- 15%. Поэтому эта акция наиболее скоррелирована с индексом и не может выполнять функцию прогноза. Следующую позицию занимает ЛУКОЙЛ с долей 13,3%. Он гораздо волатильнее индекса и в последнее время смотрится намного лучше, но так же имеет высокую корреляцию. Разворотные точки ЛУКОЙЛа почти всегда совпадают с индексом ММВБ.

Акции СБЕРБАНКА имеют долю 12,3%. Что очень близко к двум перечисленным выше акциям. Поэтому его график так же ходит вместе с графиком индекса, хотя и по другим дорогам. Акции Уралкалия имеют долю 6,4%. Но они не могут служить ориентиром, поскольку зачастую ходят в противоход всему рынку. Тоже самое можно сказать про акции ГМК Норникеля (5,6%). Эти акции скорее постоянно отстают от рынка.

( Читать дальше )

Рассмотрим самые весомые в индексе бумаги. Самую большую долю в нем занимает Газпром- 15%. Поэтому эта акция наиболее скоррелирована с индексом и не может выполнять функцию прогноза. Следующую позицию занимает ЛУКОЙЛ с долей 13,3%. Он гораздо волатильнее индекса и в последнее время смотрится намного лучше, но так же имеет высокую корреляцию. Разворотные точки ЛУКОЙЛа почти всегда совпадают с индексом ММВБ.

Акции СБЕРБАНКА имеют долю 12,3%. Что очень близко к двум перечисленным выше акциям. Поэтому его график так же ходит вместе с графиком индекса, хотя и по другим дорогам. Акции Уралкалия имеют долю 6,4%. Но они не могут служить ориентиром, поскольку зачастую ходят в противоход всему рынку. Тоже самое можно сказать про акции ГМК Норникеля (5,6%). Эти акции скорее постоянно отстают от рынка.

( Читать дальше )

Восходящее уныние будет продолжаться всю неделю или только до вторника?

- 19 ноября 2012, 06:12

- |

Сегодня никакой важной статистики не ожидается. Завтра начнется заседание еврогруппы, на котором в тридесятый раз планируется распутать интригу выделения транша в «греческом сериале». Если не выделят опять – прекрасный повод продолжить тренд вниз. В среду – основной блок статистики, включая кол-во обращений за пособиями по безработице в США, поскольку в четверг (День Благодарения) американские биржи будут вкушать мясо индейки, и обычное «говяже-медвежье» мясо не будет вызывать аппетита у «акул» финансового рынка.

Индекс ММВБ

На прошедшей неделе индекс ММВБ потерял всего 1,33%, закрывшись на 1385п, что ниже условного «водораздела» медвежье-бычьего рынка в лице 233-недельной скользящей. В моменте падение достигало 1360п, что недостаточно для аннулирования надежд «быков» на рост выше сентябрьского пика (напомню, что для этого необходимо пробить июльский минимум на 1353п).

На дневном графике индикаторов начала сниматься сильная перепроданность. Перезаходить раньше времени в активные краткосрочные шорты сегодня желания не появилось. Данная коррекция может продолжаться всю текущую неделю

( Читать дальше )

Индекс ММВБ

На прошедшей неделе индекс ММВБ потерял всего 1,33%, закрывшись на 1385п, что ниже условного «водораздела» медвежье-бычьего рынка в лице 233-недельной скользящей. В моменте падение достигало 1360п, что недостаточно для аннулирования надежд «быков» на рост выше сентябрьского пика (напомню, что для этого необходимо пробить июльский минимум на 1353п).

На дневном графике индикаторов начала сниматься сильная перепроданность. Перезаходить раньше времени в активные краткосрочные шорты сегодня желания не появилось. Данная коррекция может продолжаться всю текущую неделю

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал