риски

Парадоксы и дефолты ВДО. УК Голдман Групп как повод

- 14 ноября 2023, 07:08

- |

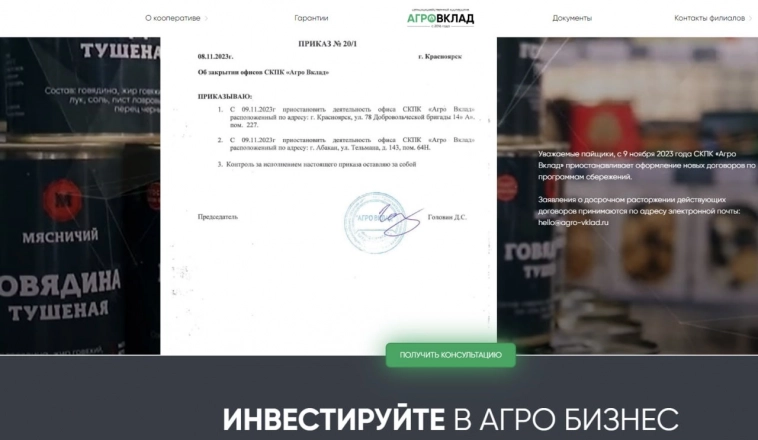

Обложка сайта УК Голдман Групп, goldmangroup.ru/

Вчера, 13 ноября УК Голдман Групп не выплатила купон по своему выпуску номиналом 1 млрд р. (выпуск торгуется на Бирже СПБ). По меньшей мере, информации о его выплате мы не обнаружили.

4 днями ранее Банк России опубликовал предписание к СКПК Агро Вклад об ограничении привлечения денег. СКПК, как можно видеть на сайте самого кооператива, находится в тесном партнерстве с ГГ. Мы на этот факт обратили отдельное внимание.

С момента предписания КПК фактически прекратил работу, в т.ч., как понимаем, выплату процентов и основных сумм своим членам (вкладчикам).

По нашей оценке, задолженность КПК по договорам займам – около 1,8 млрд р.

Через облигации, включая коммерческие, Голдман Групп и дочерние компании (ОбъединениеАгроЭлита, ТД Мясничий, ИС петролеум) с 2018 по 2021 год заняли 2,8 млрд р., из которых 1,5 млрд р. было погашено.

Кроме того, в начале 2022 года ГГ через Фридом Финанс привлекла в pre-IPO фонд, предположительно, около 1,5 млрд р. IPO так и не произошло.

( Читать дальше )

- комментировать

- Комментарии ( 47 )

⬛ Темная сторона трейдинга, или торгуй и не оглядывайся - часть 7/12

- 01 ноября 2023, 14:42

- |

Начало тут, чтобы быть в теме, начинайте отсюда: smart-lab.ru/blog/954962.php

В прошлом посте smart-lab.ru/blog/955812.php я затронул светлую сторону трейдинга, теперь нам обязательно нужно написать про темную, для баланса. Я не буду освещать случаи открытого мошенничества, когда ваши деньги украли, хуже если еще и с прибылью, или по простому слили в ноль, пообещав золотые горы, когда их просто перевели за рубеж и там присвоили – это все черная сторона этого бизнеса, как есть черные риэлторы и серые, с последними мне пришлось столкнуться, и из за которых я сейчас испытываю некоторые неудобства.

В портфеле Анатолия, а мы продолжаем смотреть на его портфель, я подумал сперва, что случился прилет черного лебедя, но потом понял, что это был скорее отлет черного лебедя. В чем разница?

У акций как и у людей случаются болезни, может «заболеть папа», а может и дядя, тогда акция уходит с рынка. В случае с портфелем Анатолия, он умудрился найти такую бумагу и пообещать серьезным людям (это конечно не точно или точно этого не было, без юмора жизнь не жизнь)), что через 10 лет она вырастет в 10 раз.

( Читать дальше )

Доходности ВДО не покрывают риска

- 01 ноября 2023, 07:02

- |

Последнее решение по ключевой ставке все дальше от сегодняшнего дня. Но его последствия, в частности, для облигаций, возможно, не разыгранная тема будущего.

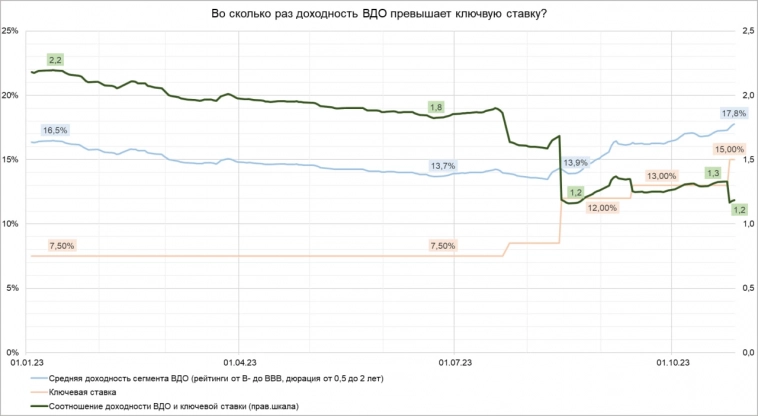

Приводим три диаграммы. Первая (выше) – динамика средней доходности ВДО, ключевой ставки и их соотношение.

Вторая (ниже) – статистика ЦБ о доходности банковских депозитов. Эта статистика, в отличие от облигационной, запаздывающая, интересна она не как факт, а как тенденция.

На первой диаграмме видим, что соотношение доходности ВДО (средний рейтинг ВВ) и величины КС опустилось к 1,2. До того уровня, с которого в августе начался быстрый рост облигационных доходностей и падение облигационных котировок.

( Читать дальше )

Сравним доходности ВДО и ключевую ставку

- 24 октября 2023, 06:40

- |

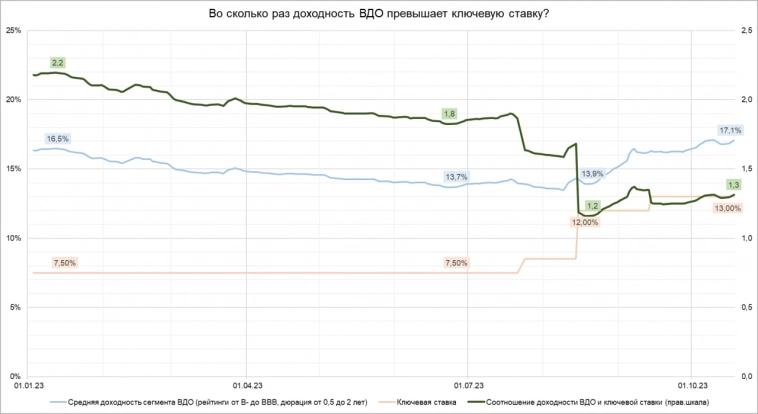

Попробуем оценить риск, точнее, его покрытие в ВДО через сравнение их доходности с ключевой ставкой.

Для этого среднюю доходность облигаций с кредитными рейтингами от B- до BBB разделим на значение ключевой ставки. И так во времени.

Сводные данные о доходности ВДО мы собираем с начала 2023 года, поэтому ряд сравнения не длинный. Но и он о чем-то говорит.

В начале года средняя доходность ВДО (на тот момент 16,5%) превышала ключевую ставку (7,5%) в 2,2 раза. Затем превышение сокращалось при неизменной КС, до 1,8 в конце июня. После чего началось скачкообразный подъем ключевой ставки, вплоть до нынешних 13%. А соотношение доходности ВДО при их нынешней доходности чуть выше 17% и ставки опустилось в диапазон 1,2-1,3.

Не щедрое покрытие дефолтного риска. В то время как доходности депозитов медленно, но верно тянутся к искомым 13%, а РЕПО с ЦК давно их дает. Если эту пятницу Банк России отметит еще одним повышением ставки, конкурентоспособность ВДО в борьбе за деньги инвесторов станет еще ниже.

( Читать дальше )

Самый трэш. Облигации с самыми большими рисками и с самой высокой доходностью, которой может и не быть

- 18 октября 2023, 14:52

- |

Привет, котлетеры и туземунщики, увлекающиеся высокорискованными инвестициями в ВДО. Помним, что ВД = ВР (высокий доход = высокий риск). Посмотрим сегодня облигации, где доходность просто зашкаливает и будоражит, а облигация шепчет: «войди в меня, я обещаю тебе 100500%».

Посмотрим на несколько случаев, которые могут ввести в заблуждение, и на несколько выпусков, которые лучше оставить инвесторам, которые готовы принять на себя повышенные-повышенные риски.

Для тех, кто любит ограничивать себя в рисках по облигациям:

- Топ 10 корпоративных облигаций с высоким рейтингом и доходностью до 16% прямо сейчас

- Облигации с защитой от инфляции — ОФЗ-ИН

- Флоатеры — облигации с переменным купоном и привязкой к ключу или RUONIA

- Ближайшие дивиденды в качестве бонуса

Неликвидные выпуски

Первым делом скажу про низколиквидные бумаги. Если ликвидности нет от слова совсем, доходность может показываться по последней сделке, а стакан может быть пуст, причём не наполовину. Видишь, к примеру, доходность 55%, но в стакане купишь пару бумаг с доходностью 5%. Опа, а продать-то уже и некому будет.

( Читать дальше )

Международные инвесторы опасаются геополитики меньше центробанков

- 18 октября 2023, 13:38

- |

Подробнее — в материале «Ъ».

Риски облигаций не покрываются доходностью

- 09 октября 2023, 13:22

- |

Подробнее — в материале «Ъ».

📙 Управление рисками в биржевой торговле

- 07 октября 2023, 17:59

- |

Сегодня мы рассмотрим один из важнейших аспектов биржевой торговли, а именно — управление рисками ⚖️. Без риск-менеджмента обеспечить прибыльность трейдинга на длинной дистанции практически невозможно.

Говоря об управлении рисками, важно понимать, что эти методы почти всегда снижают потенциальную прибыль в данный момент времени, но способствуют более стабильным результатам⏫ на длинных временных отрезках. Если тема заинтересовала, рекомендую книгу «Технический анализ» Джека Швагера. Так сказать, нестареющая классика !😊

Жесткий контроль над убытками — наиболее важная предпосылка успешной торговли. А план управления рисками должен включать в себя следующие элементы:

📌 Максимальный риск на сделку

Вероятность долгосрочного успеха можно увеличить, если ограничить долю средств, на которую открывается сделка. Рекомендуют при спекуляциях торговать не более 3% — 10% от оценки портфеля.

📌 Стратегия защитных остановок

Открывая позицию, вы должны заранее знать, при каких условиях она будет закрыта.

( Читать дальше )

Что делаете когда приходит большая прибыль?

- 30 сентября 2023, 14:03

- |

Всем добрый день!

Выше цитата из книги «Маги рынков».

Пишите, кто как переносит большую прибыль?

Как примерные варианты:

— Вывожу профит или часть профита;

— Продолжаю торговать как обычно;

— Начинаю торговать с повышенным риском с учетом что могу потерять часть накопленной прибыли;

— Делаю перерыв.

Я прежде всего отталкиваюсь от психологического комфорта.

Если до сверхприбыли была серия неудачных сделок — лучше решение снять половину профита или сделать перерыв.

Из опыта общения с трейдерами могу сказать мало кто способен делать перерыв, а ведь это лучшее решение чтобы отметить прибыль и опять же не замылить взгляд на рынок.

Мои большие убытки часто так же были после супер сделок, поэтому очень внимательно относитесь к своим эмоциям когда приходит сверх прибыль и получаете всплеск дофамина.

Мой канал Акции Shock, ты заходи если что :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал