рентабельность

«Дядя Дёнер» нарастил чистую прибыль и рентабельность

- 31 октября 2019, 13:22

- |

Несмотря на снижение выручки по итогам 9 мес. 2019 г. относительно прошлого года, компания нарастила чистую прибыль на 23,4%, что позволило увеличить рентабельность на 3%, до 11,86%.

За январь-сентябрь 2019 г. выручка ООО «Дядя Дёнер» составила 240,8 млн рублей. Это на 7,2% ниже, чем за аналогичный период 2018 г., когда у компании были разовые дополнительные поступления от различных тестовых проектов. Снижение в основном обусловлено уменьшением прочей выручки в связи с закрытием фуд-кортов в апреле 2019 г. Оптимизировать издержки «Дяде Дёнеру» удалось благодаря выкупу производственной площадки.

Снижение выручки не существенно для компании: в связи с увеличением рентабельности чистая прибыль растет. «Дядя Дёнер» генерирует прибыль в рамках всех направлений работы и на всей территории присутствия. Чистая прибыль на 30 сентября 2019 г. составила 28,6 млн рублей. Рентабельность кафе — 17%, стритфуд-павильонов — 10%, производства — 9%. Рентабельность сети в Новосибирске — 17,4%, в НСО — 9%, в Новокузнецке — 11,7%.

Финансовая нагрузка ООО «Дядя Дёнер» остается стабильной: отношение долга к выручке в третьем квартале составило 0,34x, долга к EBIT — снизилось до 1,79x.

- комментировать

- Комментарии ( 1 )

Большая часть выпуска «Нафтатранс плюс» размещена

- 24 октября 2019, 13:17

- |

В день начала торгов, 23 октября, было удовлетворено 77 заявок на 141,71 млн рублей. Это 56,7% второго выпуска биржевых облигаций топливной компании (RU000A100YD8).

Инвесторы на протяжении вчерашнего дня подавали достаточно крупные заявки, средний объем — 1,8 млн рублей. Заявок на покупку одной облигации было всего шесть.

Большая часть заявок поступила от инвесторов из банка-андеррайтера «Акцепт», но покупки совершались и через брокеров-новичков, в числе которых «Тинькофф Банк».

Напомним, «Нафтатранс плюс» привлекает в рамках второго выпуска 250 млн рублей на 5 лет по плавающей ставке. Номинал облигации — 10 тыс. рублей. Через месяц компания выплатит первый купон по ставке 13% годовых.

Отвечаем на самые популярные вопросы инвесторов:

— По балансу у эмитента почти нет основных средств, чем он владеет? У эмитента достаточно низкая рентабельность, как он сможет обслуживать ставку 13%?

( Читать дальше )

Мечел: кто готов рискнуть?

- 18 октября 2019, 16:49

- |

Компания Мечел объединяет целый ряд промышленных предприятий, участвующих в единой технологической цепочке. Данный эмитент интересен с точки зрения анализа. С одной стороны, это рентабельный холдинг полного цикла. С другой, у компании очень непростая ситуация с долговой нагрузкой. Попробуем выделить основную информацию, которая способна помочь инвестору принять верное решение по этим бумагам.

Производственные результаты

Основная деятельность компании Мечел сосредоточена в трех сегментах: добывающем, металлургическом и энергетическом. Энергетический сектор не оказывает сколько-нибудь заметного вклада в результаты компании, поэтому можно сосредоточиться на первых двух. Помимо этого Мечел имеет свою логистическую структуру, включая 1 речной и 2 морских порта.

Надо сказать, что объемы производства не показывают положительной динамики.

( Читать дальше )

Финансовый анализ «ПЮДМ» за 6 мес. 2019 г.

- 04 октября 2019, 08:12

- |

«Первый ювелирный» презентует результаты своей работы: по итогам первого полугодия чистая прибыль составила 13,7 млн руб., рентабельность по чистой прибыли — 23%. Финансовый долг, сформированный преимущественно облигационным займом, остался на уровне первого квартала 2019 г. Долговая нагрузка покрывается основными активами компании оценочной стоимостью 147,4 млн руб.

Ключевые тезисы:

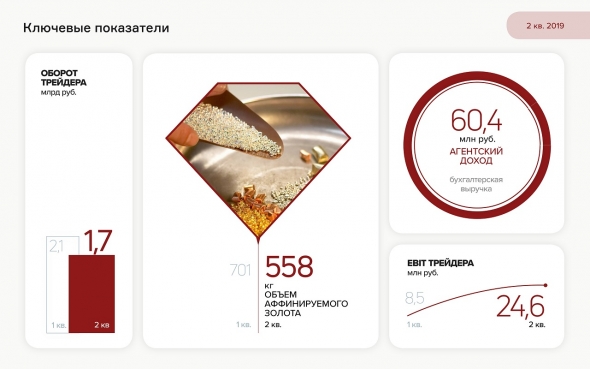

- Оборот трейдера в первом квартале превысил 2 млрд руб., во втором — 1,7 млрд руб. В сравнении с первым полугодием 2018 г. выручка выросла в 3,2 раза.

- За счет роста оборота аффинируемого золота агентский доход ООО «ПЮДМ» вырос на 26% по отношению к 6 мес. 2018 г.

- Показатели рентабельности с 2016 года выросли при существенном увеличении выручки: валовая рентабельность — 83,3%, рентабельность по чистой прибыли — 22,62%, по EBIT — 40,8%.

( Читать дальше )

Анализ отчетности «Дядя Дёнер» за первое полугодие 2019 г.

- 20 сентября 2019, 07:51

- |

Ключевые тезисы:

- Выручка ООО «Дядя Дёнер» на 30.06.19 составила 145,2 млн руб., рост на 9% показал формат кафе. При этом относительно 6 мес. 2018 г. она снизилась на 13 млн руб. вследствие сокращения прочих поступлений, в том числе от фуд-кортов, которые закрылись в апреле 2019 г.

- Рентабельность компании по чистой прибыли выросла до 9%. Чистая прибыль в абсолютном выражении составила 13,1 млн руб. Ожидается рост рентабельности в связи с прекращением выплат по фуд-кортам.

( Читать дальше )

Бизнес или инвестиции? Сравним рентабельность

- 31 августа 2019, 17:10

- |

Я автор блога http://alphainvestor.ru/ . На Смартлабе новенький) Решил попробовать написать небольшой пост.

Надоело мне «на дядю работать», а всё никак бросить не могу. Инвестиционный портфель ращу (сейчас около 1.7 млн. руб), и блог небольшую копейку приносит, но этого мало для финансовой независимости.

И, как это бывает, стал я тогда о бизнесе задумываться. И встал вопрос: а стоит ли игра свеч? Стал гуглить среднюю рентабельность бизнеса в России, и не нашёл никакой толковой информации по этому вопросу. Те цифры, которые нашёл, не сильно отличаются от доходности вложений в ценные бумаги. А продавцы франшиз, например, обещают куда более высокие цифры. Так где же правда?! Понимаю, что продавцам франшиз выгодно завышать ожидаемые показатели доходности. Выходит, что правда в том, что доходность собственного бизнеса равна или чуть превышает доходность от вложений в ценные бумаги?! Или нет?!

В общем тех, кто повёлся на заголовок, я, может, слегка разочарую. В моём посте нет раскрытия темы. Есть только вопрос. И если это читают люди, имеющие опыт в бизнесе, то, хотел бы, чтобы вы разъяснили, как обстоят дела с доходностью бизнеса в России.

Могу ли я, например, рассчитывать на доходность от собственного бизнеса около 20% в месяц, или это фантастика?

Финансовые итоги «НЗРМ» в аналитическом покрытии за 6 месяцев 2019 г.

- 29 августа 2019, 07:06

- |

Ключевые тезисы:

- «НЗРМ» является небольшим, но быстрорастущим, благодаря расширению клиентской базы, предприятием с высокой для своей отрасли рентабельностью по EBIT — 5,2%.

- Из негативных аспектов можно выделить длительный период оборачиваемости запасов и низкую долю собственного капитала — 8,4% в структуре пассивов.

- Компания растет преимущественно за счет средств частных инвесторов и банковских кредитов. Оформленные в 2018-19 гг. займы для покупки оборудования увеличили процентные платежи, что негативно сказалось на чистой прибыли.

- Во втором квартале компания нарастила выручку за счет поставок крупным клиентам, которые работают с заводом на протяжении последних 1-2 лет. По итогам полугодия выручка составила 812 млн руб., рост по отношению к аналогичному периоду прошлого года — 4%.

( Читать дальше )

Ключевые аспекты по результатам оценки бизнеса «Нафтатранс плюс» в I квартале 2019 г.

- 27 июня 2019, 12:43

- |

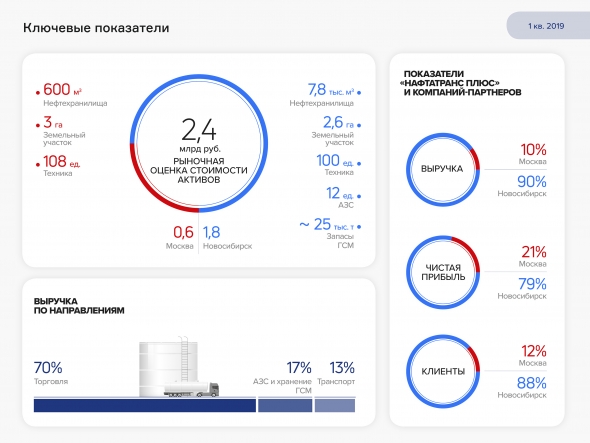

Сильные стороны компаний, работающих в единой операционной цепочке «Нафтатранс плюс» – высокие показатели оборачиваемости задолженности и стабильный рост выручки.

- В силу большой доли заемного капитала в активах финансовое состояние компаний-партнеров нефтетрейдера – удовлетворительное. При этом бизнес устойчиво растет, показатели долговой нагрузки на приемлемом уровне: доля долга в выручке – 18%, отношение долга к EBITDA – 3,2х.

- Текущие долговые обязательства полностью покрываются ликвидными активами, а срок возврата дебиторской задолженности не превышает срока выплаты кредиторам, что снижает риск просрочек платежей.

- Выручка компаний-партнеров «Нафтатранс плюс» по итогам 2018 г. достигла 10 млрд руб., в I квартале 2019 г. – 2,4 млрд руб.

- Благодаря сложившейся конъюнктуре на нефтяном рынке, валовая рентабельность выросла почти до 11%, вслед за ней увеличилась и операционная рентабельность.

- «Нафтатранс плюс» вышел на публичный долговой рынок в 2017 году, разместив коммерческие облигации. В 2019 году компания профинансировала закуп нефтепродуктов за счет биржевых бондов (RU000A100303).

( Читать дальше )

Аналитическое покрытие «ПЮДМ» за 2018 год

- 20 мая 2019, 14:33

- |

Чистая прибыль компании удвоилась за год за счет более быстрого оборота и пропорционального снижения агентской величины себестоимости, EBIT — утроилась, а валовая прибыль выросла в 2,7 раз. Об основных финансовых показателях по итогам 2018 года читайте в нашем аналитическом покрытии:

- К концу года компании удалось снизить срок оборачиваемости капитала по сделкам до 5-7 дней, что позволило выйти на ежемесячный оборот золота в диапазоне 170-200 килограммов. В денежном выражении годовой оборот составил 4,3 миллиарда рублей, что в 3 раза больше значения 2017 года.

- В силу низкого спроса со стороны ювелирных заводов снизилась маржинальность сделок и, как следствие, агентский доход (выручка). Показатель составил 115 миллионов рублей против 125 в 2017 году.

- Однако эмитент значительно улучшил другие финансовые показатели за счет работы с бизнес-процессами внутри компании: чистая прибыль в 2018 году составила 16 миллионов рублей, валовая прибыль — 81 миллион рублей, EBIT — 27 миллионов рублей. При этом рентабельность по чистой прибыли составила 14%, по EBIT — 24%, валовая — 70%.

- Финансовый долг «ПЮДМ» вырос к концу года до 111 миллионов рублей, но он полностью обеспечен ликвидными активами: запасами золота и остатками на расчетных счетах с оборачиваемостью 5-7 дней совокупной стоимостью 141 миллион рублей.

( Читать дальше )

Финансовые итоги «НЗРМ» в аналитическом покрытии за 2018 год

- 16 мая 2019, 07:00

- |

«Новосибирский завод резки металла» продолжает диверсифицировать клиентскую базу и расширять круг поставщиков. Так, доля в выручке 10 крупнейших покупателей снизилась до 60%, а поставки 10 крупнейших поставщиков составляют не более 90% от общего объема. При этом общее число и тех, и других неуклонно растет. Как это повлияло на основные финансовые показатели компании — читайте в нашем аналитическом обзоре за 2018 г.

Ключевые тезисы:

- «НЗРМ» за 3 года увеличил свою долю на высококонкурентном рынке металлопроката СФО до 1,6% в 2018 году.

- Сезонность бизнеса нивелируется увеличением базы разноотраслевых клиентов. В 1 кв. и 4 кв. компания реализует продукцию преимущественно машиностроительным предприятиям и металлотрейдерам, с открытием строительного сезона во 2 кв. — производителям различных конструкций из металла.

- Благодаря высокотехнологичным линиям и росту клиентского портфеля выручка «НЗРМ» выросла за год на 39%, составив 1,6 млрд руб.

- Рентабельность находится на низком уровне: по чистой прибыли — 2%, по EBIT — 4,3%, валовая — 5,8%. Однако за счет быстрой оборачиваемости сохраняется высокий прирост прибыли: валовая прибыль показала годовой рост на 42%, чистая — на 88%.

- В течение года «НЗРМ» снизил кредиторскую задолженность с 360 до 260 млн рублей.

- Текущая долговая нагрузка не создает рисков, так как покрывается активами. Рыночная стоимость активов составляет 700 млн руб.

- Компания намерена продолжить наращивать клиентский портфель и выручку. Количество уникальных клиентов «НЗРМ» в 2018 г. превысило 600 компаний, увеличившись по сравнению с 2017 г. на 19%. Средняя выручка на клиента выросла в течение года на 16,8%, с 2,3 до 2,7 млн руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал