рентабельность

Рост выручки «НЗРМ» составил 10%

- 28 ноября 2019, 06:04

- |

На конец сентября 2019 г. показатель увеличился на 118,5 млн рублей относительно трех кварталов прошлого года и составил 1,34 млрд рублей.

Величина операционной прибыли составила 60 млн рублей, показав за год рост на 23%. Чистая прибыль Новосибирского завода резки металла по итогам 9 месяцев составила 15 млн рублей. В сравнении с 2018 годом показатель сократился из-за роста процентных расходов. Долг компании увеличился на 200 млн рублей, из них 70 млн рублей были направлены на наращивание основных средств (закуп производственного оборудования). Остальной капитал пошел на финансирование оборотных активов — запасов и дебиторской задолженности.

Операционная эффективность в целом сохранилась на прежнем уровне: валовая рентабельность составила 5,66%, рентабельность по EBIT выросла до 4,5%.

В декабре мы опубликуем развернутый анализ компании за 9 месяцев 2019 г.

- комментировать

- Комментарии ( 0 )

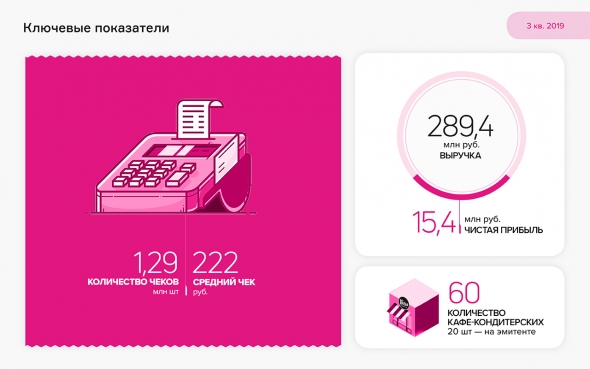

Ключевые показатели кондитерских Kuzina в аналитическом покрытии за 9 мес. 2019 г.

- 27 ноября 2019, 13:46

- |

В сентябре ООО «Кузина» успешно дебютировало на фондовом рынке, разместив облигации объемом 55 млн рублей с целью увеличения сети в Москве. Запуск первого кафе на инвестиции состоялся уже в ноябре 2019 г. Заведение стало девятым в московской сети. О финансовых показателях эмитента после выхода на биржу читайте в нашем обзоре.

Ключевые тезисы:

- Активы ООО «Кузина» с начала года увеличились до 299 млн рублей (+25,3%). Основным источником финансирования выступала собственная прибыль компании. Размер собственного капитала вырос за 9 месяцев текущего года до 159 млн рублей.

- В структуре активов 80% — ликвидные. В оборотных активах наибольшую долю занимают финансовые вложения, что связано с сосредоточенностью ключевых финансовых потоков на ООО «Кузина». В том числе, общество выступает инвестором во внутренние проекты группы.

- Финансовый долг компании составил 99 млн рублей. В результате показатели долговой нагрузки выросли: отношение долг / EBIT составило 2,96x, долг в выручке — 25%.

( Читать дальше )

Анализ бухгалтерской отчетности ЗАО «Ламбумиз» за 9 месяцев 2019 г.

- 25 ноября 2019, 11:37

- |

Московский завод нарастил уровень оборотных средств в общей сумме на 334 млн рублей за счет снижения вложений в финансовые активы.

По данным за 9 месяцев 2019 г. компания увеличила валовую рентабельность с 13,5% до 15,5%, а операционную — с 2,6% до 3,5%. За счет роста рентабельности и прибыли показатели долговой нагрузки относительно EBIT сократились за год, с 30.09.18, с 17x до 12,8x.

Выручка производителя упаковки сократилась на 7,6%, до 772 млн рублей. Финансовый долг, напротив, вырос на 102 млн рублей. В результате соотношение «Долг/ Выручка» составило в третьем квартале текущего года 0,49х против 0,38х на конец сентября 2018 г.

В целом финансовый долг более чем в 1,8 раза покрыт ликвидными оборотными активами завода «Ламбумиз» благодаря существенному собственному капиталу в размере 444 млн рублей.

Плюс 15% за 9 месяцев: «ГрузовичкоФ-Центр» опубликовал бухгалтерскую отчетность

- 11 ноября 2019, 06:30

- |

Выручка эмитента составила 265,3 млн рублей, что на 15% больше относительно января-сентября 2018 г. Чистая прибыль увеличилась в два раза и составила 4 млн рублей.

EBIT по итогам трех кварталов составляет 18,9 млн руб. при рентабельности в 7,1%. Уровень рентабельности чуть вырос в третьем квартале из-за снижения доли себестоимости в выручке — компания оптимизировала расходы на содержание автопарка.

Финансовый долг остался без изменений: 140 млн рублей от трех эмиссий биржевых облигаций. Благодаря сохранению высокого для компании уровня рентабельности, показатели долговой нагрузки несколько снизились: отношение долга к EBIT за третий квартал сократилось с 8,1х до 6,6х, долга к капиталу — с 18,8х до 16,1х.

Общая величина активов сократилась в течение 2019 г. на 50 млн, до 245 млн руб. на 30.09.2019. Снижение обусловлено пропорциональным сокращением дебиторской и кредиторской задолженности.

Автопарк сервиса за третий квартал вырос на 59 автомобилей: 31 — в Санкт-Петербурге и 28 — в Москве. На конец сентября в этих двух мегаполисах работает 1 642 брендированных автомобиля.

( Читать дальше )

«Нафтатранс плюс» повышает рентабельность

- 08 ноября 2019, 13:51

- |

Валовая прибыль топливной компании по итогам 9 месяцев выросла на 50%, до 240 млн рублей, при сохранении выручки на уровне трех кварталов 2018 г.

Операционная прибыль за год увеличилась на 33% и составила 104,3 млн рублей. Капитал за счет нераспределенной прибыли превысил 100 млн рублей. Почти без изменений остался финансовый долг «Нафтатранс плюс» — 982 млн рублей. Показатели долговой нагрузки улучшились: долг /EBIT сократился до уровня ниже 7,3x, долг в выручке не превышает 17%.

Рост активов почти на 300 млн рублей относительно января-сентября 2018 г. обеспечило увеличение запасов на 40 млн рублей и отсрочек от поставщиков. Оборачиваемость запасов держится на уровне 30 дней, дебиторской задолженности — не более 45 дней, расчеты по кредиторской задолженности не превышают 14 дней.

Промежуточную отчетность также опубликовал поручитель «Нафтатранс плюс» по облигационному займу — «АЗС-Люкс». Компания управляет сетью автозаправочных станций в Новосибирске под собственным брендом «Энергия» и по франшизе «Лукойл» и Shell.

( Читать дальше )

Анализ промежуточной бухгалтерской отчетности «ИТЦ-Трейд»

- 08 ноября 2019, 12:21

- |

По итогам 9 месяцев 2019 г. выручка сибирского поставщика бумажных изделий составила 480,1 млн руб., EBIT — 15,3 млн руб., чистая прибыль — 4,6 млн руб.

Выручка в отношении трех кварталов прошлого года сократилась на 15,2%, однако за счет выполнения более маржинальных контрактов валовая рентабельность увеличилась с 11,8% до 16,2% на конец сентября 2019 г.

Из-за роста коммерческих издержек, связанных с исполнением контрактов, операционная рентабельность снизилась. Вместе с тем компания оптимизировала долговую нагрузку и существенно сократила проценты к уплате, в результате чистая прибыль превысила 4,6 млн руб., чистая рентабельность составила 1%.

«ИТЦ-Трейд» продолжил в третьем квартале работу над эффективностью контрактов, ускорив операционный цикл на 11 дней: оборот запасов сократился с 63 до 54 дней, дебиторской задолженности — с 56 до 48 дней.

Собственный капитал продолжает расти за счет нераспределенной прибыли, на конец третьего квартала он составил 37,8 млн руб.

( Читать дальше )

«Транс-Миссия» опубликовала отчетность за 9 месяцев

- 08 ноября 2019, 08:22

- |

По итогам трех кварталов текущего года выручка эмитента составила 131 млн рублей, чистая прибыль — 1,1 млн, EBIT — 3 млн рублей. Финансовый долг остался без изменений: 150 млн рублей, которые были привлечены в рамках первого выпуска биржевых облигаций.

Минимальная рентабельность на уровне 0,8% во второй половине 2019 г. обусловлена существенными затратами на подготовку облигационного займа, которые были единовременно отражены в отчете о финансовых результатах. Текущее отношение долга к EBIT составляет 24х, отношение долга к выручке — 0,8х.

Около 100 млн рублей привлеченных инвестиций были направлены на субсидирование партнеров с целью досрочного погашения лизинга автомобилей и дальнейшей передачей водителям в аренду. Это увеличивает доходность автопарков. Около 50 млн первого выпуска облигаций (RU000A100E70) компания направила на маркетинговые активности, лидогенерацию заказов.

( Читать дальше )

«Кузина» сохраняет высокую валовую рентабельность

- 07 ноября 2019, 09:33

- |

Показатель вырос до 55,6% по итогам 9 месяцев 2019 г., благодаря оптимизации сырьевой себестоимости. Рентабельность по EBIT составила 7,9%. Рентабельность по чистой прибыли снизилась за квартал на 1,9%, что связано с расходами по размещению облигаций.

С привлечением облигационного займа в конце третьего квартала финансовый долг компании увеличился до 99 млн руб. В результате на 30 сентября долг составляет 25% выручки и 62% собственного капитала, показатель отношения долга к EBIT — 2,96х.

Компания, развивающая сеть кафе-кондитерских Kuzina, заработала 289,4 млн руб. выручки по итогам 9 месяцев 2019 г., что на 22,5 млн руб. меньше, чем за аналогичный период 2018 г. EBIT составила 22,9 млн руб., чистая прибыль — 15,4 млн руб.

В четвертом квартале «Кузина» рассчитывает увеличить выручку за счет открытия нескольких магазинов в Москве. Всего на средства облигационного займа запланирован запуск 16 кондитерских в разных районах столицы. В течение полугода компания намерена открыть не менее 10 заведений, которые будут способны обслуживать процентные платежи по облигациям. Расчетная окупаемость каждого заведения Kuzina составляет в среднем 20-28 месяцев при сроке обращения облигаций 48 месяцев.

Напомним, в октябре состоялось выплата первого купона по облигациям «Кузина» (RU000A100TL1). Компания выплачивает инвесторам почти по 700 тыс. рублей ежемесячно по ставке 15% годовых.

«Ультра» нарастила рентабельность и сократила показатели долговой нагрузки

- 06 ноября 2019, 09:03

- |

За счет оптимизации работы с поставщиками выросла валовая рентабельность компании с 11,7% до 16,1% относительно 9 мес. 2018 г., с 1,5% до 3,2% — рентабельность по EBIT.

Выручка ООО «Ультра» по итогам третьего квартала 2019 г. снизилась на 19,6%, до 978 млн руб. Около 70% выручки сформировали продажи торговой сети «Леруа Мерлен». При этом в 2,8 раза выросла чистая прибыль, рентабельность по ней увеличилась за год с 0,1% до 0,3%. Рост EBIT составил 1,7 раза, в абсолютном выражении показатель достиг 31 млн руб.

Снижение активов за третий квартал до 487 млн рублей вызвано одновременным уменьшением дебиторской и кредиторской задолженности: компания сократила длительность операционного цикла, уменьшив оборот дебиторской задолженности до 50 дней, а кредиторской — до 68. Чистые активы на конец третьего квартала 2019 г. составили 43,4 млн руб.

( Читать дальше )

Выручка «Юниметрикс» выросла более чем на 200%

- 01 ноября 2019, 13:40

- |

За 9 месяцев 2019 г. компания заработала свыше 2 млрд рублей, что в 3 раза больше выручки января-сентября 2018 г.

Валовая рентабельность нефтетрейдера увеличилась с 6,9% до 8,5%. Операционная прибыль до уплаты процентов выросла с 13,5 до почти 50 млн рублей, проценты к уплате составили 36,3 млн рублей. Таким образом, прибыль превышает проценты в 1,36 раза. Чистая прибыль по итогам 9 месяцев 2019 г. составила более 2 млн рублей.

В сентябре компания привлекла дополнительный капитал через выпуск биржевых облигаций объемом 400 млн рублей (RU000A100T81). В результате долг в абсолютном выражении вырос до 700 млн рублей. Несмотря на это, долг в выручке сохранился на прежнем уровне — 0,28x, соотношение долг / EBIT сократилось относительно 9 месяцев прошлого года с 13,16х до 11,76х.

Часть привлеченных инвестиций была направлена на погашение долга и размещена в краткосрочные финансовые активы: «Юниметрикс» формирует капитал на увеличение поставок и запасов до закрытия товарно-сырьевой биржи 24 декабря на период новогодних праздников.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал