развивающиеся рынки

Страны с развивающейся экономикой могут столкнуться с сильнейшим оттоком капитала!

- 04 февраля 2019, 13:10

- |

Вывод капитала в начале 2018 г. спровоцировал падение фондовых индексов этих государств, а также привел к девальвации национальных валют.

Фондовые рынки стран с развивающейся экономикой ощутили «боль» оттока капитала на себе в первой половине 2018 г. Тогда биржи таких государств, как Бразилия и Турция, потеряли в капитализации около 20-25%. Под давления были и их национальные валюты, которые обновляли свои исторические минимумы или были близки к этому.

По подсчетам Bank of America Merill Lynch, отток средств с развивающихся рынков составил порядка 40-45 млрд долларов. Для сравнения, в кризисные 2007-2009 гг. было выведено около 60 млрд долларов, но тогда объем вложенных средств был гораздо меньше, чем сегодня.

Десять лет назад развивающиеся рынки покинуло порядка 50-60% вложенных иностранных средств, в 2018 г. лишь 10-15%, а биржи обвалились на четверть.

Приток капитала оказывает заметное влияние на рынки — лишь после того как в 2015 г. произошел перелом в направлениях потоков денежных средств, акции стран с развивающейся экономикой начали расти и продолжают это делать до сих пор.

( Читать дальше )

- комментировать

- 1.4К | ★2

- Комментарии ( 3 )

Кто выигрывает от поднятия процентных ставок ФРС? Watch List акций для “BreakOut Stock Strategy”

- 29 января 2019, 11:58

- |

Привет, Друзья!

SPY вырос примерно на 16% от минимума конца декабря. Цены пробили 50-дневную MA семь дней назад и с тех пор консолидируются между 260 и 267. Все технические признаки указывают на дальнейшее движение вверх: краткосрочные EMA растут, 10-дневная EMA пересекает 50-дневную EMA, скоро и 20-дневная MA пересечет 50 МА. Консолидация также хороший знак – это указывает на то, что трейдеры делают паузу без распродаж.

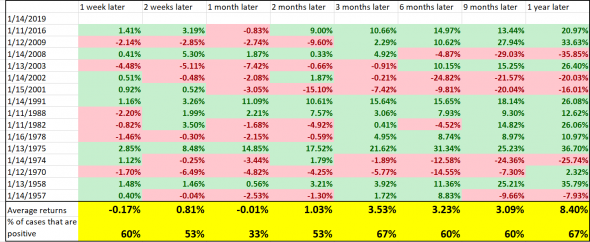

Но что происходит с S&P 500, когда цена в течении 3 последних недель января находится ниже 200 ма?

Фондовый рынок США хорошо себя чувствовал в течение всего января 2019 года. Но поскольку Earnings season начался и цены находятся ниже 200-дневной скользящей средней, сохраняется высокая вероятность отката.

Если S&P500 находится под 200 ма к началу Earnings season:

( Читать дальше )

Morgan Stanley пророчит ралли активов развивающихся рынков

- 28 декабря 2018, 18:22

- |

28.12.18 08:25

Устойчивый рост на развивающихся рынках, менее агрессивная политика Федеральной резервной системы, передышка в торговой войне и привлекательная сравнительная стоимость окажут поддержку ралли бондов развивающихся стран в следующем году, ожидает Morgan Stanley Investment Management.

Компания делает ставки на гособлигации Аргентины в локальной и твердой валюте и локальные бонды Бразилии и ЮАР. В корпоративном сегменте она предпочитает облигации Латинской Америки и Азии долгу развивающихся стран Европы, которые будет тянуть вниз Турция. Особенно привлекательны бонды целлюлозно-бумажных и мясозаготовительных предприятий, а также инфраструктурных компаний Бразилии, отмечают инвестменеджеры Эрик Баурмейстер и Уоррен Мар.

«Начало 2019 года должно быть хорошим, учитывая, где оказались спреды относительно сравнительной стоимости на начало этого года», — сказал Мар в интервью.

( Читать дальше )

BlackRock считает, что пришло время покупать активы развивающихся стран.

- 20 декабря 2018, 20:10

- |

Развивающиеся рынки могут извлечь выгоду из «голубиного» пересмотра точечной диаграммы ФРС (снижения прогноза повышения ставок — прим. ProFinance.ru) и довольно оптимистичной оценки роста экономики США, хотя и более низкой, чем в 2018 году, считает главный стратег по инвестициям BlackRock Investment Institute Изабель Матеос и Лаго.

«Похоже, рынок посчитал, что замечания главы ФРС Пауэлла были недостаточно „голубиными“, особенно в части баланса регулятора. Теперь нам нужно последить за тем, попытается ли руководство ФРС в ближайшие дни изменить это первоначальное впечатление (рынка)», — сказала эксперт.

Осторожный и обусловленный данными прогноз ФРС в сочетании с текущими перспективами США и мировой экономики должны поддержать активы EM, учитывая их привлекательную оценку и техническую картину. Эксперт положительно относится к инвестициям в активы странам с низким уровнем долга, включая Бразилию и некоторые азиатские страны.

www.profinance.ru/news/2018/12/20/bq7c-blackrock-sovetuet-prismotretsya-k-aktivam-razvivayuschikhsya-stran.html

Several charts as a food for thought (краткий обзор происходящего на глобальных рынках)

- 18 декабря 2018, 15:31

- |

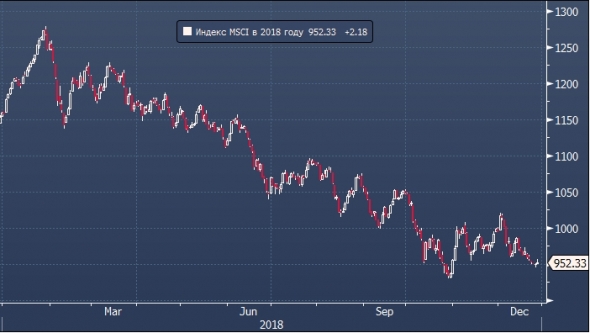

- 1. Фондовый рынок(глобальный).

Мировой сводный фондовый индекс (если бы год закончился сегодня) показал бы худшую динамику начиная с 2011 года. Даже 2015 год не был таким брутальным.

( Читать дальше )

Emerging markets: для рождественского ралли всё готово?

- 03 декабря 2018, 17:42

- |

Ноябрь оказался очень хорошим месяцем для большинства emerging markets. Валюты и акции развивающихся стран показали в ноябре лучшую динамику с января, практически везде наблюдалось снижение ставок по госдолгу в национальных валютах, на многих рынках снизились кредитные риски.

Россия оказалась в аутсайдерах, что вполне логично на фоне обвала цен на нефть и сохраняющихся санкционных рисков.

Наиболее важным событием ноября для развивающихся рынков я считаю смягчение риторики ФРС. Пауэлл дал чёткий сигнал инвесторам, что после декабрьского повышения ставки (в этом сомнений нет) темпы ужесточения кредитно-денежной политики в США могут замедлиться. Рынки начинают закладывать на следующий год не более 1-2 повышений ставки. Такое изменение ожиданий создаёт серьёзные основания для восстановления EM.

Второе важнейшее событие – это, конечно, пауза в торговых войнах, о которой удалось договориться на саммите G20 США и Китаю. Как минимум до конца 1-го квартала 2019г импортные пошлины в США повышаться не будут, стороны продолжат переговоры и к концу этого срока дойти выйти на большое торговое соглашение. И хотя эти договорённости не убирают с повестки дня риски торговых войн, но позволяют инвесторам на время вздохнуть свободней.

Я думаю, в ближайший месяц мы, действительно, можем увидеть на EM рождественское ралли. Но Россию оно может в значительной мере обойти стороной. Риски санкций для нас никуда не делись. По-прежнему, ожидаем второго раунда «химических» санкций (Белый дом в минувшие выходные напомнил, что планирует ввести вторую часть этих санкций, как требует того американское законодательство). Сложно сказать, какое продолжение получит история с конфликтом в Керченском проливе. Но Трамп однозначно сказал, что Россия должна отпустить украинских моряков. Фактически исключил возможность для компромиссов. Чем-то напомнило историю с удержанием турецкими властями американского пастора… Ждём развития санкционной темы и со стороны Конгресса, но это, по-видимому, не ранее февраля-марта. Тем не менее, этот риск есть, он очевиден, и он будет сдерживать инвесторов от инвестиций в РФ. Ну и, наконец, нефть. Посмотрим, конечно, о чём договорятся на этой неделе ОПЕК и Россия, и как на эти договорённости отреагирует рынок. Есть ощущение, что реального сокращения никто не хочет, поэтому если и будет заявлено о снижении квот, то рынок может этому и не поверить. Выход Катара из картеля, конечно, тоже не добавляет оптимизма участникам рынка..

( Читать дальше )

Инвесторы вновь заинтересовались бумагами компаний с развивающихся рынков

- 15 ноября 2018, 00:04

- |

Инвесторы, стремящиеся защититься от волатильности в технологическом секторе, начали покупать сильно подешевевшие акции компаний с развивающихся рынков.

Согласно очередному месячному отчету Bank of America Merrill Lynch, доля бумаг развивающихся рынков в портфелях инвесторов выросла в ноябре до 13% с октябрьских 5%.

В то же самое время, доля акций технологических компаний в портфелях инвесторов сократилась до самого низкого уровня с февраля 2009 года. При этом 18% инвесторов говорят, что их позиции в данном секторе выше среднерыночных, в то время как в прошлом месяце таких инвесторов было 25%, свидетельствует опрос BAML.

Это указывает на изменение настроений по сравнению с началом и серединой года, когда инвесторы избегали активов развивающихся рынков, а доллар рос на фоне внешнеторговых трений. При росте доллара все активы, оцененные в других валютах, становятся дешевле, включая иностранные акции, в т. ч. компаний с развивающихся рынков.

Итоги опроса BAML позволяют предположить, что инвесторы воспользовались недавней волатильностью в технологическом секторе, чтобы заключить выгодные сделки. В ноябре доля денежных средств в портфелях фондовых управляющих снизилась до 4,7% с 5,1% в октябре. Как правило, они увеличивают свои позиции в денежных средствах в периоды волатильности, если обеспокоены рисками.

( Читать дальше )

Доллар-рубль. Последняя остановка перед крахом

- 15 октября 2018, 16:49

- |

Окончание восходящего движения также рассматривалось в закрытом разделе :

31.08 : Коррекция завершилась немного выше чем ожидалось. На данный момент основным является вопрос: сейчас формируется вся 5 или только 1 в 5. В первом случае цель будет в районе 69.2, во втором 70.5. Считаем, что после преодоления 69 можно постепенно фиксировать прибыль. 67 – уровень стоп. (ссылка).

( Читать дальше )

Big Picture фондового рынка америки

- 15 октября 2018, 11:31

- |

Привет, Друзья!

Итак, это была не самая лучшая неделя для фондовых рынков и многих, особенно краткосрочных трейдеров, рынок заставил понервничать. Давайте оценим общую ситуацию на рынках и потом я покажу вам некоторые торговые идеи и заготовки на предстоящую торговую неделю.

Несмотря на панику, которая буквально физически ощущается, когда сканируешь новостные потоки, я по прежнему спокоен за свои открытые позиции. Есть план Б, который я готов реализовывать в случае усиления падения в понедельник.

На фоне отсутствия явного негативного драйвера, панические распродажи на той неделе, заинтересовали меня скоростью и широтой падения.

Падали все, large, mid – caps из S&P-500 и Nasdaq, но больше всех досталось сегменту акций из small – cap. И я думаю ближайшие несколько недель, даже если рынок начнет восстанавливаться, акций малой капитализации стоит избегать.

Но все же в конце недели покупатели поддержали долгосрочный восходящий тренд.

Так куда же пойдет рынок?

( Читать дальше )

Турция. Рецепт классического кредитного пузыря

- 11 октября 2018, 12:23

- |

Распродажа турецких активов создала интересные инвестиционные возможности. Доходность многих турецких облигаций сейчас превышает 8% годовых. Мы считаем, что инвесторам стоит присмотреться к этому рынку, но важно помнить про сохраняющиеся риски.

Рецепт кредитного пузыря прост. Если вы хотите разогнать экономику, просто влейте в нее побольше дешевых денег. Не важно, где вы их возьмете — главное вовремя остановиться. Так обычно советуют многие экономисты и поступают большинство стран. Турция последние 15 лет следовала этому совету и быстро росла. Но остановиться вовремя не смогла: страна набрала огромное количество дешевых долларовых кредитов, не подкрепленных валютной выручкой или резервами.

В итоге страна стала заложником собственной безответственности: когда в 2016 году США начали поднимать ставки, а доллар расти, все валютные кредиты Турции “вдруг” стали существенно больше из-за обесценившийся лиры. По итогам 2017 года экономика страны страдала от высокой инфляции, торговых дисбалансов и избыточного долга корпораций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал