пузырь

Пикирующий Deutsche Bank

- 07 июля 2016, 22:44

- |

Почему за судьбой немецкого фининститута стоит следить так же пристально, как следили за Lehman Brothers.

Крупнейшие глобальные инвестиционные банки всегда работают на грани фола – по-другому на этих высотах никак. Полный этаж юристов следит за соблюдением формальных требований закона, и еще этаж пиарщиков поддерживает солидный имидж в мировых медиа – это необходимость. Вместе они до последнего защищают ежедневный бизнес компании, поэтому серьезные проблемы у крупных корпораций всегда выглядят внезапными, хотя предпосылки могут копиться годами. Так было с громким падением Bear Stearns, с банкротством Lehman Brothers, со скандалами вокруг UBS.Deutsche Bank никогда не был лучше или хуже других. Как глобальный игрок он успел засветиться во всех громких историях последних лет. Ипотечный кризис 2008 года, греческий кризис, манипуляции на рынках деривативов, серебра и даже на рынке парниковых газов – банк регулярно упоминался в прессе, однако продолжал удерживать лидирующие места в глобальных рейтингах и генерировать миллиардные прибыли.Надзорные органы тщательно присматривали за DB, как и за всеми крупными участниками финансового рынка, но до поры до времени никак особо не выделяли его. Однако к весне 2015 года из хранилищ банка с грохотом начали выпадать скелеты прошлого. К чему они могут привести один из крупнейших мировых финансовых институтов?

Сумерки

Серьезный звонок прозвучал в середине апреля 2015 года. На бирже акции DB в то время торговались по €33 за штуку. Банк объявил о выплате беспрецедентного штрафа в €2,5 млрд американским и европейским регуляторам по обвинению в манипуляциях со ставкой LIBOR в 2005–2009 годах. Также он обязался уволить нескольких топ-менеджеров.«Сотрудники Deutsche Bank манипулировали базисными процентными ставками с целью извлечения финансовой выгоды», – говорилось в пресс-релизе NYDFS. Британскому регулятору будет заплачено $340 млн, Министерству юстиции США – $775 млн, американской Комиссии по срочной биржевой торговле – $800 млн, Нью-Йоркскому управлению по финансовым услугам – $600 млн.«Этот случай выделяется среди прочих нарушений тем, насколько серьезно и часто в Deutsche Bank допускались эти нарушения. В одном из подразделений Deutsche Bank была настоящая культура получения прибылей без должного уважения правил поведения на рынке. И это не было ограничено какими-то отдельными лицами: такая культура глубоко укоренилась в целом подразделении», – цитировали газеты представителя британского регулятора Джорджина Филиппу. Скандал с манипуляциями LIBOR затронули также и UBS, Citigroup, Bank of America, Barclays, Royal Bank of Scotland и JPMorgan Chase, однако, как отмечали регуляторы, именно Deutsche Bank активно препятствовал расследованию и отказывался сотрудничать со следствием. Более того, СМИ прямо пишут, что это дело – не единственное расследование, инициированное в отношении немецкого инвестбанка. Его деятельность также подверглась проверке на предмет нарушений в валютных, ипотечных сделках, а также возможного нарушения установленного США режима экономических санкций. Таким образом, DB был вынужден не только заплатить штраф по давним делам – вся его текущая деятельность попала под пристальное внимание регуляторов сразу нескольких стран.

( Читать дальше )

- комментировать

- 48 | ★5

- Комментарии ( 8 )

Пенсионный фонд Дании: нет сомнений, на рынке облигаций - пузырь

- 22 июня 2016, 16:10

- |

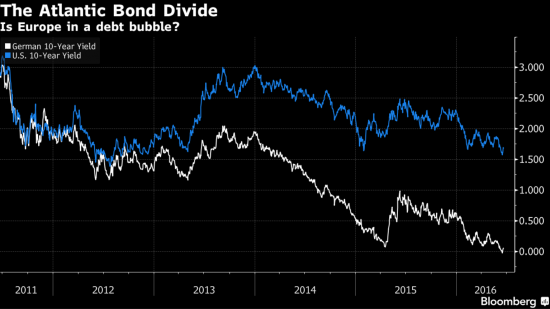

На рынке гособлигаций Европы сформировался пузырь из-за искусственно заниженных в результате количественного смягчения процентных ставок. Не могу сказать, насколько переоценены эти бумаги, но у нас нет сомнений, что мы имеем дело с пузырем.

http://www.bloomberg.com/news/articles/2016-06-21/the-83-billion-danish-fund-preparing-for-a-european-debt-bubble

Жуковский повеселил с утра ))

- 14 апреля 2016, 13:58

- |

«Мощный коррекционный отскок на падающем сырьевом цикле — дуют пузырь, нефть на $45 и 48 готовят. Но обвал увидим и минимумы перепишем.»

vk.com/vladislav_zhukovsky

Он статусы в ВК меняет раз в пару недель: сначала пузырь дули на 35, потом на 40, потом на 43, 45, теперь 48. Здорово быть аналитиком: если цена идет не в твою сторону, просто говоришь: ПУЗЫРЬ и он лопнет.

Третий пузырь угрожает экономике Китая

- 31 марта 2016, 17:06

- |

Ситуацию в Поднебесной нельзя назвать стабильной.

Первым лопнул пузырь в сегменте недвижимости. Затем прошлым летом взорвался фондовый рынок КНР, и регуляторам пришлось принять множество шагов для стабилизации ситуации. Сейчас возник новый повод для беспокойства – третий пузырь.

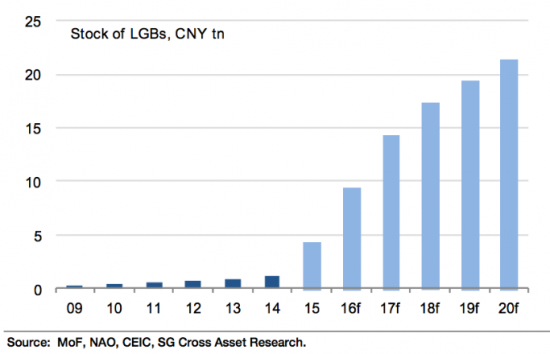

Речь идет о кредитном сегменте, в особенности о корпоративных бондах, который взлетел за последний год. Как сформировался очередной пузырь? Дело в том, что когда китайский фондовый рынок обвалился, деньги с этого рынка перетекли в долговой сегмент. Особенно этому обрадовались проблемные компании с высокой долговой нагрузкой. В 2015 году эмиссия корпоративных облигаций увеличилась на 21%, а к концу года общий объем рынка составил 21,6% от размера ВВП по сравнению с 18,4% в 2014 году. Тем временем, рынок муниципальных бондов растет экспоненциально.

Настораживает тот факт, что спрос на спрос облигации при этом ослабевает, особенно среди иностранных инвесторов.

( Читать дальше )

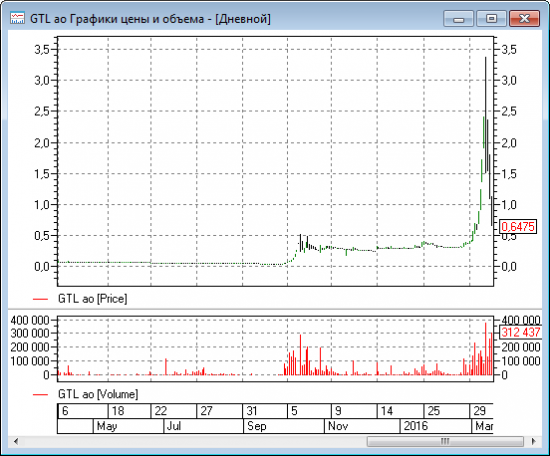

Как акции компании GTL взлетели на 8000% и вернулись обратно: Русский неликвид.

- 21 марта 2016, 15:29

- |

Мыльный пузырь в акциях GTL

( Читать дальше )

Впереди достанется - быкам, медведям, а свиней снова порежут.

- 28 января 2016, 09:57

- |

Учитывая, с одной стороны, ужасную текущую ситуацию в ретэйле и испуганность мелких инвесторов, с другой стороны бычью активность умных денег (73%) — может создаться уникальная последняя возможность для пузырь-вечеринки.

Не сомневайтесь — на нее обязательно придет вся толпа.

TED spread vs S&P 500 или что показывают приборы.

- 21 января 2016, 12:13

- |

В помощь шаротрейдеру.

В своем инструментарии я использую ряд индикаторов, отражающих реальное положение дел с ликвидностью в системе. Один из них — TED spread, представляющий собой спред между трехмесячной LIBOR (3-Month LIBOR) и доходностью по трехмесячным облигациям США (3-Month Treasury Bill).

Трактовка: рост показателя отображает отношение рынка к риску и положение дел на денежно-кредитном рынке (при возрастании рисков в банковской системе растет ставка на денежном рынке, вследствие чего ликвидность паркуется в более надежных инструментах таких как казначейки США, как результат, снижается доходность облигаций — спред растет).

Что сейчас показывают приборы?

На графике ниже динамика фондового индекса S&P 500 и TED spread. Красными зонами выделены периоды роста TED spread. Видно, как фондовый индекс S&P 500 каждый раз реагирует глубокой коррекцией. Не исключение и текущая ситуация.

( Читать дальше )

Пузырь - лопнул

- 15 января 2016, 17:15

- |

«Пузыри не сдуваются — они лопаются»

Дамы и госпада, могу с уверенностью Вам сообщить, что сегодня 15.01.2016 лопнул нефтяной пузырь. То, о чем нас предупреждали коммунисты — наконец свершилось.

ПО статистике после надувания любого пузыря цена падают на 80%...

Максимальное значение цены на нефть WTI было зафиксированно 147,47

147,47*0,2=29,494

Именно сегодня свершился этот торжественный момент

( Читать дальше )

Роберт Шиллер: каждый пузырь когда-то ...

- 14 сентября 2015, 19:02

- |

Основная торговая сессия подходит к завершению. Предлагаю чуть отвлечься для обсуждения вечных вопросов.

Послушать мнение нобелевских лауреатов по экономике всегда интересно, тем более, когда они высказываются по актуальным вопросам. Не стоит ставить им в упрек внешнюю простоту суждений (тем более в интервью журналистам), а скорее стоит быть благодарными за способность объяснять сложные вещи просто.

Профессор Йельского университета Роберт Шиллер уделил время Financial Times. Он говорил о пузыре на рынках США напоминая о трехкратном увеличении стоимости акций за последние шесть лет, что не может не вызывать сомнений в оценках рынка. Отметил увеличение волатильности на рынках. Все мы знаем, чем подобные всплески заканчиваются.

Оценочные характеристики в отношении рынков одна из любимых тем Роберта Шиллера. Пишет он приятно и легко, в качестве примера предлагаю его книгу Иррациональный оптимизм: Как безрассудное поведение управляет рынками. И его мнение о сомнительности в оценках рынка сегодня заслуживает как минимум внимания. Люди подобные Шиллеру ошибаются крайне редко, если вообще совершают ошибки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал