прогнозирование

Вы торгуете в основном по тренду или против?

- 05 декабря 2023, 14:05

- |

Вы торгуете в основном по тренду или против?

- комментировать

- 373

- Комментарии ( 5 )

ERP для определения доходности? Schroders

- 14 июня 2023, 13:47

- |

Перевод статьи от Schroders

Больше переводов в моём телеграмм-канале

Возможно, самая важная метрика в инвестициях претерпела кардинальные изменения.

Вступление

“Премия за риск акций” может претендовать на звание самого важного показателя в инвестициях. Существуют разные способы её измерения, но концептуально все они сводятся к одному и тому же: оценке увеличения доходности от инвестирования в акции по сравнению с облигациями. В общих чертах премию за риск можно рассматривать как меру дополнительной доходности, которую инвесторы требуют или ожидают за принятие на себя определенного вида риска по сравнению с некоторой альтернативой. Другие примеры включают премию за кредитный риск для корпоративных облигаций по сравнению с государственными облигациями или премию за неликвидность для неликвидных частных активов по сравнению с более легко продаваемыми государственными активами. Эти активы являются основными строительными блоками для подавляющего большинства портфелей, наиболее известными из которых являются классические 60% акций/ 40% облигаций. Их оценки и прогнозы также оказывают влияние на большинство других классов активов, включая частные активы. Вот почему это так важно.

( Читать дальше )

Индикатор прогнозных цен High (Low) для следующего интервала

- 13 июня 2023, 19:12

- |

Видео иллюстрирует возможность прогнозирования цен High и Low для следующего интервала. На основе авторского метода прогнозирования сделан индикатор, показывающий на графике цены инструмента прогнозные уровни наиболее вероятных максимальной и минимальной цен на следующем интервале. Работа индикатора продемонстрирована на фьючерсах по нефти, золоту, газу и курсу евро/доллар для торгов на МБ.

Видео носит познавательный характер.

Краткое пояснение:

Зеленая жирная линия выше цены фьючерса на графиках – линия прогнозного High

Оранжевая жирная линия ниже цены фьючерса на графиках – линия прогнозного Low

На правой оси соответствующим цветом выводятся прогнозные значения для текущего интервала.

Значения рассчитаны ДО НАЧАЛА ИНТЕРВАЛА и не корректируются.

Индикатор работает на любом интервале (от 1 мин, до месяца), имеет два управляющих параметра: метод расчета (несколько методов (линейный, нелинейный, матричный с весами, среднее значение линейного и нелинейного, автоматическая настройка на оптимальный), глубина выборки для определения оптимального метода).

( Читать дальше )

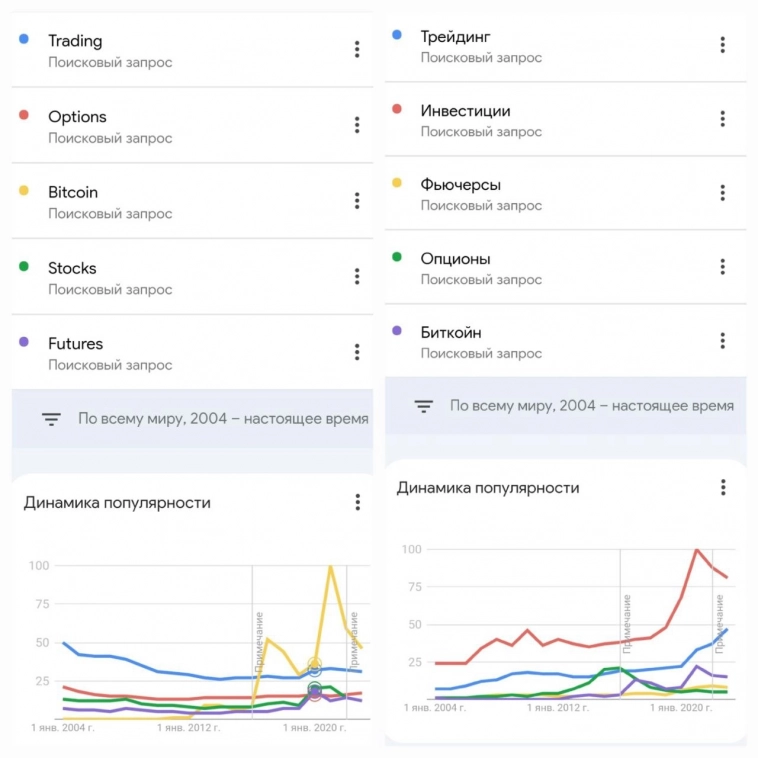

Использование Google Trends для прогнозирования рынков

- 07 мая 2023, 15:13

- |

Всем доброго дня, вдруг стало интересно, использует ли кто-то Google Trends для прогнозирования будущих глобальных тенденций, в том числе на рынках. Любопытно посмотреть на различия в запросах на английском языке и на русском. В январе 2021 года в РФ был пик популярности запроса — инвестиции, который, кстати совпал с пиком интереса по запросу Биткойн. После чего пошёл сильный спад интереса в этой теме. При этом запрос трейдинг, как ни странно, продолжал набирать популярность и в этом году обновил хай. Получается, что потенциальных трейдеров становится больше, а вот пенсионеров в 35 поубавилось :)

Очень интересно насколько запрос Биткойн малопопулярен в РФ и рвёт запросы по инвестициям, фьючерсам, опционам и т.д. на английском языке. Я сейчас живу на Бали и тут крипта используется как очень удобное средство для обмена и перевода денег из РФ. Пока я жил в РФ у меня об этом инструменте были исключительно спекулятивные представления и я даже не представлял, что где-то она используется по другому, а тут реально валюта, а не какая-то никому непонятная штуковина. Я жду роста рынка криптовалют минимум в 2-3 раза, потому что текущая капитализация в районе 1 трлн — это вообще ни о чём по сравнению с 39 трлн американского рынка. До этого года я даже не знал, что крипта обошла капу российского рынка в полтора раза.

( Читать дальше )

Ровно год я писал... и тот мой прогноз сбылся.))) Как почти и всегда...

- 13 января 2023, 19:34

- |

… я был прав и есть всего 2 мнения: моё и неправильное.)))

smart-lab.ru/blog/756511.php Наслаждайтесь)))

Ну да, единственное, что я не мог прогнозировать — глубину и объём глупости некоторых граждан России, которые смогли сделать невозможное, чтобы всё стало даже хуже тех моих прогнозов, которые я делал аж с сентября 2021 года...

На 100 лет вперед: Искусство долгосрочного мышления, или Как человечество разучилось думать о будущем.

- 03 декабря 2022, 11:44

- |

На 100 лет вперед: Искусство долгосрочного мышления, или Как человечество разучилось думать о будущем.

Мы живем в эпоху сиюминутных потребностей и краткосрочного мышления. Глобальные корпорации готовы на все, чтобы удовлетворить растущие запросы акционеров, а политики обсуждают применение ядерного оружия.

А что останется нашим потомкам?

Не абстрактным будущим поколениям, а нашим внукам и правнукам?

Оставим ли мы им безопасный, удобный мир или безжизненное пепелище?

В своей книге философ и социолог Роман Кржнарик объясняет, как добиться, чтобы будущие поколения могли считать нас хорошими предками, установить личную эмпатическую связь с людьми, с которыми нам, возможно, не суждено встретиться и чью жизнь мы едва ли можем себе представить.

( Читать дальше )

Как прогнозирует ЦРУ? Суперпрогнозист: развиваем навык. Точное предсказание: как научиться

- 09 апреля 2022, 07:51

- |

Конференция смартлаба 2022 и что я думаю об этом - коротко. Тимофей, без обид, пожалуйста.

- 05 апреля 2022, 04:43

- |

При таком составе спикеров я не вижу смысла вообще на неё ехать.

Почему?

Да всё очень просто.

Я не вижу почти ни одного интересного спикера на ней.

Неполный список тех, кого на ней действительно хотелось бы видеть (хотя бы просто в теории, скорее всего таковых спикеров не будет): К.Бочкарёв, Д.Потапенко, Е.Коган, М.Шеин, М.Ханов, Д.Шагардин, К.Юхтенко, Н.Смирнова...

При хотя бы 2-3 спикерах из перечисленных я сам был бы готов заплатить и за вход даже раза в 2, а то и в 3 больше максимальной стоимости, и билеты на поезд с бронью гостиницы оплатить прямо сейчас, вообще не раздумывая ни разу...

Пока же я вижу таких спикеров, что конференцию смартлаба впору хочется назвать конференцией сливлаба для тех, кто хочет и любит сливать депо. Слушать людей, которые оказались не в состоянии сделать вполне предсказуемо НЕ БУМАЖНУЮ 2-х, а то 3-х значную доходность со знаком плюс в рублях за последние 12 месяцев — какой смысл? Если они такие умные — пусть скажут, какая у каждого из них доходность за последние 12 месяцев? Убытки, просадки, минуса? Ну ладно, есть человек, который на ЛЧИ что-то там выигрывал — и? Абсолютно читерский конкурс, на котором при понимании того, как обмануть систему...

( Читать дальше )

Рэй Далио. Принципы работы с меняющимся мировым порядком: почему нации преуспевают и терпят поражение.

- 11 февраля 2022, 09:01

- |

Принципы работы с меняющимся мировым порядком: почему нации преуспевают и терпят поражение. Рэй Далио

( Читать дальше )

Вопрос к сторонникам пассивного инвестирования (и не только).

- 31 января 2022, 22:51

- |

1. Аргумент почти никакие не фонды не обходят стабильно на долгосроке индекс.

оно может и так. Но даже если забыть про фонды воде цитадели- индекс (выбранный) мы ведь тоже можем рассматривать как вариант фондов.

даже если мы забудем про Японию на протяжении 30 лет. про ист хай rts в 2008 который до сих пор не пройден, а сосредоточимся на рынке США (хотя странно тут не думать о эффекте выжившего применяя его к активным фондам- индесом на основе которые есть etf тоже сотри)… даже если так, то откуда уверенность в вечный рост рынка?

Интерполяция последних 100 лет? но тогда у нас выходит просто трендовая система с очень большим трайм фреймом. и непонятно почему мы берём его, а не последние 13 лет (тогда бы победил nasdaq, да так победил что можно взять и qqq с тройным плечом).

или есть объективные причины?

если да- то какие?

вера в вечный рост ВВП?

Рост население? стабильный рост доли вознаграждения капитала, в связке капитал/труд

Вечный рост населения и его потребления? или что..

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал