SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз финрезультатов

Дивидендная доходность акций Газпрома за 2021 год может быть на уровне 23% - Sberbank CIB

- 27 апреля 2022, 14:40

- |

Газпром больше, чем кто-либо, выигрывает от высоких цен на газ в Европе, несмотря на то что цены экспортных контрактов устанавливает на основе корзины форвардов с существенным лагом относительно спотового рынка. По нашей оценке, экспортная цена «Газпрома» для Европы выросла за 4К21 в два раза до почти $600/тыс. куб. м. В то же самое время средняя спотовая цена TTF достигла беспрецедентных $1 140/тыс. куб. м. Весьма благоприятная ценовая конъюнктура, как мы полагаем, позволила «Газпрому» более чем компенсировать падение объема экспортных продаж (экспорт в Европу сократился на 17% с уровня предыдущего квартала, в страны дальнего зарубежья в целом — на 15%).

Мы ожидаем, что EBITDA в 4К21 выросла на 76% относительно предыдущего квартала до $19,4 млрд, а чистая прибыль — на 82% до $14,5 млрд (без учета разовых статей, которые могут появиться в отчетности в связи с выбытием ряда зарубежных активов). Свободный денежный поток, согласно нашей оценке, увеличился более чем втрое до $7,5 млрд, несмотря на сезонный рост капиталовложений и намерение менеджмента частично профинансировать инвестпрограмму 2022 года заранее, т. е. уже в 2021 году.

( Читать дальше )

Мы ожидаем, что EBITDA в 4К21 выросла на 76% относительно предыдущего квартала до $19,4 млрд, а чистая прибыль — на 82% до $14,5 млрд (без учета разовых статей, которые могут появиться в отчетности в связи с выбытием ряда зарубежных активов). Свободный денежный поток, согласно нашей оценке, увеличился более чем втрое до $7,5 млрд, несмотря на сезонный рост капиталовложений и намерение менеджмента частично профинансировать инвестпрограмму 2022 года заранее, т. е. уже в 2021 году.

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 0 )

Магнит опубликует предварительные финансовые и операционные результаты за 1К22 и покажет сильный рост выручки - Синара

- 27 апреля 2022, 12:00

- |

Магнит представит завтра предварительные операционные и финансовые и результаты за 1К22. Ожидаем от ретейлера значительного роста выручки благодаря мартовскому всплеску спроса, когда покупатели делали большие запасы, и консолидации Дикси.

В частности, выручка от реализации увеличится, по нашим расчетам, на 36% г/г и составит 539 млрд руб. Вместе с тем мы считаем вероятным небольшое снижение прибыльности: мы прогнозируем рентабельность по валовой прибыли на уровне 23,2% (-0,2 п. п. к 1К21), а по EBITDA — 6,9% (-0,1 п. п.) при валовой прибыли и EBITDA (по IAS 17) в размере соответственно 125 млрд руб. и 37 млрд руб. (+34% в обоих случаях) и чистой прибыли в 11,3 млрд руб.

Мы не ожидаем сильного влияния предварительных результатов Магнита за 1К22 на динамику цены акций: ситуация развивается стремительно, исторические данные стали менее важны. В текущих рыночных условиях компания может столкнуться с такими негативными факторами, как разрывы в цепочках поставок, изменения в спросе и рост расходов.

( Читать дальше )

В частности, выручка от реализации увеличится, по нашим расчетам, на 36% г/г и составит 539 млрд руб. Вместе с тем мы считаем вероятным небольшое снижение прибыльности: мы прогнозируем рентабельность по валовой прибыли на уровне 23,2% (-0,2 п. п. к 1К21), а по EBITDA — 6,9% (-0,1 п. п.) при валовой прибыли и EBITDA (по IAS 17) в размере соответственно 125 млрд руб. и 37 млрд руб. (+34% в обоих случаях) и чистой прибыли в 11,3 млрд руб.

Мы не ожидаем сильного влияния предварительных результатов Магнита за 1К22 на динамику цены акций: ситуация развивается стремительно, исторические данные стали менее важны. В текущих рыночных условиях компания может столкнуться с такими негативными факторами, как разрывы в цепочках поставок, изменения в спросе и рост расходов.

( Читать дальше )

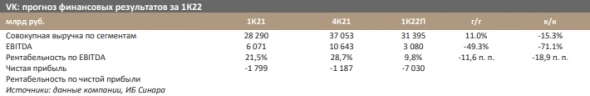

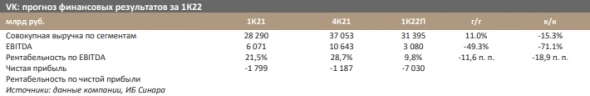

VK: финансовые результаты за 1К22, скорее всего, укажут на высокие операционные риски - Синара

- 27 апреля 2022, 11:47

- |

Завтра VK представит финансовые результаты деятельности за 1К22, которые, как мы полагаем, укажут на замедление роста выручки и давление на рентабельность. Мы, в частности, прогнозируем увеличение совокупной выручки по сегментам на 11% г/г до 31,4 млрд руб. и уменьшение EBITDA на 49% г/г до 3,1 млрд руб. Это предполагает рентабельность по EBITDA на уровне 9,8% — на 11.6 п. п. ниже показателя 1К21. Доходы VK от рекламы в Интернете составят, по нашим расчетам, 11,6 млрд руб. (+11% г/г), от многопользовательских сетевых игр — 9,8 млрд руб. (+4% г/г), от услуг IVAS в сообществах — 4,6 млрд (+2,5% г/г). Операционные расходы VK (без износа и амортизации) мы оцениваем в 26,4 млрд руб., включая расходы на оплату труда в 9,7 млрд руб.

Синара ИБ

Финансовые результаты VK за 1К22, скорее всего, окажутся слабыми, отражая ряд рисков, с которыми компания сталкивается в сегодняшних условиях. Так, негативное влияние на доходы от рекламы в сети оказывает уход с российского рынка многих мировых производителей FMCG (они относятся к числу крупнейших рекламодателей). Перспективы игрового сегмента, учитывая его международное присутствие, также отличаются высокой неопределенностью. Другой важный фактор риска — ситуация с конвертируемыми облигациями, которые их держатели могут предъявить к досрочному погашению. На данный момент мы вносим корректировки в параметры модели VK, и рейтинг по акциям эмитента отозван для пересмотра.Белов Константин

Синара ИБ

Московская биржа отчитается в пятницу, 29 апреля и проведет телеконференцию - Синара

- 27 апреля 2022, 11:39

- |

Мосбиржа планирует опубликовать в пятницу результаты за 1К22 по МСФО и провести в тот же день телеконференцию с участием руководства.

Мы ожидаем высокой — возможно, рекордной — чистой прибыли на уровне 7,8 млрд руб. при очень солидном размере комиссий и резком росте чистого процентного дохода благодаря повышению ставки и увеличению клиентских остатков. Прогнозируем высокий процентный доход (11 млрд руб.) на фоне крайней волатильности в январе – феврале, резко возросшей потребности банков в ликвидности, но и частичного закрытия рынков в марте. Также ожидаем процентный и аналогичный доход на уровне 6,2 млрд руб., то есть почти вдвое больше в квартальном выражении, поскольку клиентские остатки участников рынка в марте оказались в 4,4 раза выше среднего уровня 2021 г., а ЦБ РФ радикально повысил ставку. Из отрицательных моментов отметим создание резервов под ожидаемые кредитные потери — мы прогнозируем расходы в размере 1,7 млрд руб.

Мы более консервативны, чем консенсус, в своей оценке чистого процентного дохода: ожидаем, что доля рублей в клиентских остатках значительно уменьшились; вместе с тем, наш прогноз резервов под ожидаемые кредитные потери существенно ниже. В целом наш прогноз чистой прибыли (7,8 млрд руб.) на 6% ниже консенсус-прогноза.

( Читать дальше )

Мы ожидаем высокой — возможно, рекордной — чистой прибыли на уровне 7,8 млрд руб. при очень солидном размере комиссий и резком росте чистого процентного дохода благодаря повышению ставки и увеличению клиентских остатков. Прогнозируем высокий процентный доход (11 млрд руб.) на фоне крайней волатильности в январе – феврале, резко возросшей потребности банков в ликвидности, но и частичного закрытия рынков в марте. Также ожидаем процентный и аналогичный доход на уровне 6,2 млрд руб., то есть почти вдвое больше в квартальном выражении, поскольку клиентские остатки участников рынка в марте оказались в 4,4 раза выше среднего уровня 2021 г., а ЦБ РФ радикально повысил ставку. Из отрицательных моментов отметим создание резервов под ожидаемые кредитные потери — мы прогнозируем расходы в размере 1,7 млрд руб.

Мы более консервативны, чем консенсус, в своей оценке чистого процентного дохода: ожидаем, что доля рублей в клиентских остатках значительно уменьшились; вместе с тем, наш прогноз резервов под ожидаемые кредитные потери существенно ниже. В целом наш прогноз чистой прибыли (7,8 млрд руб.) на 6% ниже консенсус-прогноза.

( Читать дальше )

Темп роста выручки VK в 1 квартале мог существенно замедлиться - Велес Капитал

- 27 апреля 2022, 11:26

- |

Холдинг VK представит свои финансовые результаты за 1К 2022 г. в четверг, 28 апреля.

Согласно нашим оценкам, темп роста выручки существенно замедлился по сравнению с прошлыми отчетными периодами, а рентабельность бизнеса снизилась. На рынок онлайн-рекламы в России негативное влияние оказал уход ряда крупных иностранных рекламодателей, сокращение доступного инвентаря, а также снижение маркетинговой активности местных игроков. Отчасти компенсировать негативный эффект мог переток пользователей и рекламодателей в социальные сети компании. В игровом сегменте мы ожидаем ускорения темпов роста относительно прошлых периодов, но не столь значительного в силу отсутствия релизов и ограничения платежей в России. Мы также ожидаем увидеть замедление в образовательном бизнесе и прочих инициативах. Рентабельность была под давлением на фоне роста расходной части, в частности расходов на персонал, а также замедления роста рекламного бизнеса и низкого сезона в игровом сегменте. Вероятно, компания воздержится от предоставления прогнозов на год, а также не будет проводить конференц-звонок. Наша рекомендация и целевая цена для расписок VK сейчас находятся на пересмотре.

( Читать дальше )

Согласно нашим оценкам, темп роста выручки существенно замедлился по сравнению с прошлыми отчетными периодами, а рентабельность бизнеса снизилась. На рынок онлайн-рекламы в России негативное влияние оказал уход ряда крупных иностранных рекламодателей, сокращение доступного инвентаря, а также снижение маркетинговой активности местных игроков. Отчасти компенсировать негативный эффект мог переток пользователей и рекламодателей в социальные сети компании. В игровом сегменте мы ожидаем ускорения темпов роста относительно прошлых периодов, но не столь значительного в силу отсутствия релизов и ограничения платежей в России. Мы также ожидаем увидеть замедление в образовательном бизнесе и прочих инициативах. Рентабельность была под давлением на фоне роста расходной части, в частности расходов на персонал, а также замедления роста рекламного бизнеса и низкого сезона в игровом сегменте. Вероятно, компания воздержится от предоставления прогнозов на год, а также не будет проводить конференц-звонок. Наша рекомендация и целевая цена для расписок VK сейчас находятся на пересмотре.

( Читать дальше )

Газпром отчитается в четверг, 28 апреля - Атон

- 27 апреля 2022, 11:11

- |

Газпром в четверг (28 апреля) должен опубликовать результаты по МСФО за 4К21.

По нашим прогнозам, выручка составит 3 579 млрд руб. (+51% кв/кв) на фоне роста цена на газ и сильных результатов Газпром нефти (выручка +10% кв/кв). Показатель EBITDA, по нашим оценкам, достигнет 1 325 млрд руб. (+64% кв/кв), а рентабельность EBITDA скорее всего вырастет до 37% (против 34% в 3К21). Чистая прибыль должна составить 714 млрд руб. против 582 млрд руб. в 3К21.Атон

Выручка Fix Price по итогам 1 квартала может вырасти на 21,3% - Велес Капитал

- 26 апреля 2022, 17:57

- |

Ритейлер Fix Price представит свои операционные и финансовые результаты за 1К 2022 г. в среду, 27 апреля.

Мы полагаем, что компания провела достаточно удачный квартал, а динамика LFL-продаж и выручки заметно улучшилась в сравнении с двумя прошлыми отчетными периодами. Поспособствовать этому должны были сильные результаты марта, когда наблюдался ажиотажный спрос на некоторые категории товаров. За счет расширения новых ценовых категорий и быстрой ротации ассортимента Fix Price, на наш взгляд, добился устойчивого роста среднего чека. Также мы полагаем, что ритейлер улучшил рентабельность г/г за счет успешной работы с ассортиментом, ценами и логистикой. Мы думаем, что компания воздержится от предоставления прогнозов финансовых показателей на 2022 г. и ограничится подтверждением ориентира по открытиям в 750 магазинов (net). Наша рекомендация и целевая цена для GDR Fix Price сейчас находятся на пересмотре.

Согласно нашим расчетам, выручка Fix Price по итогам 1К выросла на 21,3% г/г, включая рост розничных продаж на 22,4% г/г. Обеспечить такие результаты должен был рост торговой площади на 17,4% и увлечение LFL-продаж на уровне 9%. Ожидается, что показатели продемонстрировали существенное улучшение относительно предыдущих кварталов, когда рост выручки составил 17,8% и 14,5% г/г. Большая часть позитивного влияния сосредоточена в сопоставимых продажах.

( Читать дальше )

Мы полагаем, что компания провела достаточно удачный квартал, а динамика LFL-продаж и выручки заметно улучшилась в сравнении с двумя прошлыми отчетными периодами. Поспособствовать этому должны были сильные результаты марта, когда наблюдался ажиотажный спрос на некоторые категории товаров. За счет расширения новых ценовых категорий и быстрой ротации ассортимента Fix Price, на наш взгляд, добился устойчивого роста среднего чека. Также мы полагаем, что ритейлер улучшил рентабельность г/г за счет успешной работы с ассортиментом, ценами и логистикой. Мы думаем, что компания воздержится от предоставления прогнозов финансовых показателей на 2022 г. и ограничится подтверждением ориентира по открытиям в 750 магазинов (net). Наша рекомендация и целевая цена для GDR Fix Price сейчас находятся на пересмотре.

Согласно нашим расчетам, выручка Fix Price по итогам 1К выросла на 21,3% г/г, включая рост розничных продаж на 22,4% г/г. Обеспечить такие результаты должен был рост торговой площади на 17,4% и увлечение LFL-продаж на уровне 9%. Ожидается, что показатели продемонстрировали существенное улучшение относительно предыдущих кварталов, когда рост выручки составил 17,8% и 14,5% г/г. Большая часть позитивного влияния сосредоточена в сопоставимых продажах.

( Читать дальше )

X5 сосредоточится на открытии дискаунтеров, сократив вложения в супермаркеты - Велес Капитал

- 26 апреля 2022, 14:21

- |

Группа X5 представит свои финансовые результаты за 1 первый квартал 2022 года в среду, 27 апреля.

Ранее компания уже опубликовала сильные операционные результат, в которых отразила рост выручки на 19% г/г.

Мы полагаем, что валовая маржа оказалась на 0,3 п.п. ниже прошлогоднего показателя в силу массовой отмены промо-акций поставщиками и снижения бэк маржи. Одновременно положительный эффект операционного рычага при высоких продажах мог компенсировать отрицательное влияние на уровне EBITDA. Мы полагаем, что рентабельность EBITDA почти не изменилась г/г. Возможно, группа раскроет какие-то подробности относительно инвестиционного плана на текущий год в своем пресс-релизе. Наша рекомендация и целевая цена по GDR X5 Retail Group сейчас находится на пересмотре.

В своих операционных результатах группа отчиталась о росте общей выручки в 1К на 19% г/г. Заметному ускорению темпов роста поспособствовали ажиотажный спрос на некоторые категории товаров в марте и высокая инфляция. Мы полагаем, что валовая маржа ритейлера снизилась на 0,3 п.п. г/г и составила 24,8%. Во многом снижение могло быть связано с массовой отменой промо-акций со стороны поставщиков, что наблюдалось с конца февраля. Как мы думаем, это повлекло за собой сокращение бэк маржи и соответственно негативно отразилось на общей рентабельности продаж. Ритейлер полноценно переносил инфляцию на полку, так что резкий рост цен, как мы думаем, имел ограниченное негативное влияние.

( Читать дальше )

Ранее компания уже опубликовала сильные операционные результат, в которых отразила рост выручки на 19% г/г.

Мы полагаем, что валовая маржа оказалась на 0,3 п.п. ниже прошлогоднего показателя в силу массовой отмены промо-акций поставщиками и снижения бэк маржи. Одновременно положительный эффект операционного рычага при высоких продажах мог компенсировать отрицательное влияние на уровне EBITDA. Мы полагаем, что рентабельность EBITDA почти не изменилась г/г. Возможно, группа раскроет какие-то подробности относительно инвестиционного плана на текущий год в своем пресс-релизе. Наша рекомендация и целевая цена по GDR X5 Retail Group сейчас находится на пересмотре.

В своих операционных результатах группа отчиталась о росте общей выручки в 1К на 19% г/г. Заметному ускорению темпов роста поспособствовали ажиотажный спрос на некоторые категории товаров в марте и высокая инфляция. Мы полагаем, что валовая маржа ритейлера снизилась на 0,3 п.п. г/г и составила 24,8%. Во многом снижение могло быть связано с массовой отменой промо-акций со стороны поставщиков, что наблюдалось с конца февраля. Как мы думаем, это повлекло за собой сокращение бэк маржи и соответственно негативно отразилось на общей рентабельности продаж. Ритейлер полноценно переносил инфляцию на полку, так что резкий рост цен, как мы думаем, имел ограниченное негативное влияние.

( Читать дальше )

EBITDA Яндекса может снизиться на 75% - Велес Капитал

- 26 апреля 2022, 12:52

- |

Яндекс представит свои финансовые результаты за 1К 2022 г. в среду, 27 апреля.

Мы полагаем, что сегменты компании в некоторой степени продемонстрировали разнонаправленную динамику. Уход крупных иностранных рекламодателей и урезание маркетинговых бюджетов местных игроков негативно отразились на рынке онлайн-рекламы и поисковом сегменте холдинга. Тем не менее доля Яндекса на рынке выросла, а большая часть проблем появилась только в последнем месяце отчетного периода, что отчасти нивелирует отрицаемый эффект.

Мы ожидаем относительно ровных показателей в такси, электронной коммерции и доставке еды. СМИ сообщали, что Яндекс выплатил дополнительную зарплату всем сотрудником в качестве меры поддержки. Эти расходы могли оказать дополнительное давление на уровне EBITDA, помимо ожидаемого сокращения рентабельности поиска и инвестиций в онлайн-торговлю. Вероятно, ближайший релиз будет несколько усеченным по объему информации относительно прежних. Ранее Яндекс отозвал свои прогнозы на год и пока вряд ли предоставит новые. Наша рекомендация и целевая цена для акций интернет-компании находятся на пересмотре.

( Читать дальше )

Мы полагаем, что сегменты компании в некоторой степени продемонстрировали разнонаправленную динамику. Уход крупных иностранных рекламодателей и урезание маркетинговых бюджетов местных игроков негативно отразились на рынке онлайн-рекламы и поисковом сегменте холдинга. Тем не менее доля Яндекса на рынке выросла, а большая часть проблем появилась только в последнем месяце отчетного периода, что отчасти нивелирует отрицаемый эффект.

Мы ожидаем относительно ровных показателей в такси, электронной коммерции и доставке еды. СМИ сообщали, что Яндекс выплатил дополнительную зарплату всем сотрудником в качестве меры поддержки. Эти расходы могли оказать дополнительное давление на уровне EBITDA, помимо ожидаемого сокращения рентабельности поиска и инвестиций в онлайн-торговлю. Вероятно, ближайший релиз будет несколько усеченным по объему информации относительно прежних. Ранее Яндекс отозвал свои прогнозы на год и пока вряд ли предоставит новые. Наша рекомендация и целевая цена для акций интернет-компании находятся на пересмотре.

( Читать дальше )

Выплата дивидендов Распадской остается под вопросом - Велес Капитал

- 22 марта 2022, 16:34

- |

23 марта Распадская представит финансовые результаты за 2-е полугодие 2021 г.

Мы ожидаем, что выручка компании вырастет на 110% г/г, до 1 452 млн долл., в результате роста цен реализации угольного концентрата и рядового угля. EBITDA увеличится более чем в 5 раз, до 981 млн долл., рентабельность составит 60,5%.

Во 2-м полугодии 2021 г. «Распадская» получит свободный денежный поток на уровне 618 млн долл. Согласно дивидендной политике, компания выплачивает не менее 100% FCFF при значении чистый долг/EBITDA ниже 1,0х. При текущем валютном курсе финальный дивиденд за 2021 г. должен составить 67 руб. на акцию.

ИК «Велес Капитал»

Мы ожидаем, что выручка компании вырастет на 110% г/г, до 1 452 млн долл., в результате роста цен реализации угольного концентрата и рядового угля. EBITDA увеличится более чем в 5 раз, до 981 млн долл., рентабельность составит 60,5%.

Во 2-м полугодии 2021 г. «Распадская» получит свободный денежный поток на уровне 618 млн долл. Согласно дивидендной политике, компания выплачивает не менее 100% FCFF при значении чистый долг/EBITDA ниже 1,0х. При текущем валютном курсе финальный дивиденд за 2021 г. должен составить 67 руб. на акцию.

Однако мы отмечаем, что в текущей геополитической ситуации выплата дивидендов остается под вопросом, и допускаем, что Распадская, по примеру других российских компаний, отложит решение по дивидендам.Газизова Эльза

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал