SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз по акциям

НЛМК представила ожидаемо сильную отчетность за 1 квартал - Промсвязьбанк

- 23 апреля 2021, 12:12

- |

Группа НЛМК увеличила EBITDA в I квартале на 31%, выше прогноза

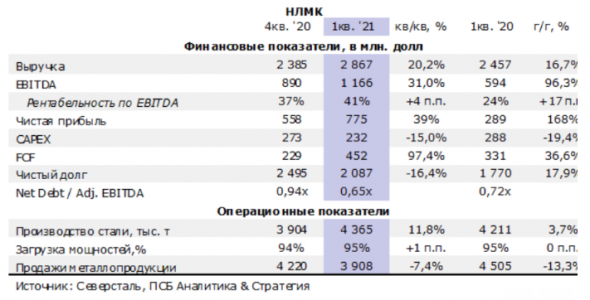

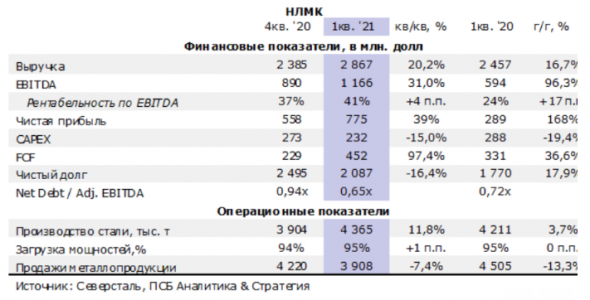

Группа НЛМК увеличила в I квартале 2021 года EBITDA на 31% по сравнению с IV кварталом, до $1,166 млрд, сообщила компания. Прирост показателя по сравнению с аналогичным периодом 2020 года составил 96%.EBITDA превысила средний прогноз аналитиков, которые ожидали рост на 26%, до $1,119 млрд. Выручка компании составила $2,867 млрд (повышение на 20% кв/кв и на 17% г/г), что ниже консенсуса в $2,888 млрд (+21% кв/кв). Чистая прибыль НЛМК, приходящаяся на акционеров, выросла на 39% к IV кварталу, до $775 млн. FCF компании на конец I квартала находился на отметке $452 млн против $229 млн кварталом ранее.

Группа НЛМК увеличила в I квартале 2021 года EBITDA на 31% по сравнению с IV кварталом, до $1,166 млрд, сообщила компания. Прирост показателя по сравнению с аналогичным периодом 2020 года составил 96%.EBITDA превысила средний прогноз аналитиков, которые ожидали рост на 26%, до $1,119 млрд. Выручка компании составила $2,867 млрд (повышение на 20% кв/кв и на 17% г/г), что ниже консенсуса в $2,888 млрд (+21% кв/кв). Чистая прибыль НЛМК, приходящаяся на акционеров, выросла на 39% к IV кварталу, до $775 млн. FCF компании на конец I квартала находился на отметке $452 млн против $229 млн кварталом ранее.

Группа НЛМК представила ожидаемо сильную отчетность за 1 квартал. Повышенный спрос на металлопродукцию в сочетании с ограниченным предложением на внешнем и внутреннем рынках способствует увеличению прибыльности бизнеса компании. Кроме того, мы отмечаем низкую долговую нагрузку, а также привлекательный дивидендный профиль НЛМК (по итогам 1 кв. дивидендная доходность может составить 2,9%). Мы рекомендуем «держать» акции компании с целевой ценой 293 руб./акцию.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Целевой уровень по бумаге М.видео - 774 рубля за акцию - Промсвязьбанк

- 23 апреля 2021, 12:00

- |

Общие продажи М.Видео в 1 кв. 2021 г. выросли на 13,8%, до 138,3 млрд руб.

Группа М.Видео опубликовала операционные результаты за 1 квартал 2021 г. Общие онлайн-продажи компании выросли на 62,8%, до 92,4 млрд рублей, составив 66,8% от GMV Группы. Выросли обороты мобильной платформы (90,3%) и веб-платформы (32,5%). Сеть магазинов на конец марта 2021 г. составила 1 098 магазинов всех форматов (+60 г/г или +24 с начала года) в 295 городах России.

Группа М.Видео опубликовала операционные результаты за 1 квартал 2021 г. Общие онлайн-продажи компании выросли на 62,8%, до 92,4 млрд рублей, составив 66,8% от GMV Группы. Выросли обороты мобильной платформы (90,3%) и веб-платформы (32,5%). Сеть магазинов на конец марта 2021 г. составила 1 098 магазинов всех форматов (+60 г/г или +24 с начала года) в 295 городах России.

Мы позитивно оцениваем полученные результаты. Основными драйверами роста остаются успешные запуски цифровых продуктов, рост количества чеков и среднего чека. Мы сохраняем позитивные ожидания по акциям М.Видео как с позиции роста цены акций, так и с позиции дивидендов. Целевой уровень по бумаге 774 руб. за акцию, рекомендация «держать».Промсвязьбанк

Акции Verizon привлекательны для долгосрочных дивидендных инвестиций - Фридом Финанс

- 22 апреля 2021, 21:18

- |

Крупнейший оператор мобильной связи Verizon представил смешанные результаты за прошедший квартал и подтвердил прогнозы на 2021 год.

Совокупная выручка телекома поднялась на 4,1% г/г, до $32,9 млрд, при прогнозе $32,46 млрд. Скорректированная EPS увеличилась на 4% г/г, до $1,31, оказавшись лишь на $0,02 выше консенсуса. Скорректированная EBITDA выросла на 3,0%, до $12,28 млрд, совпав с ожиданиями. Таким образом, консолидированные финансовые результаты Verizon в целом соответствуют ожиданиям инвестсообщества.

В потребительском сегменте бизнеса (B2C) выручка Verizon оказалась равна $22,80 млрд, что немного выше консенсуса, закладывавшего ее на уровне $22,46 млрд. Общее количество абонентов компании за январь-март уменьшилось на 170 тыс., тогда как инвесторы рассчитывали, что оно вырастет на 49 тыс. Конкуренты Verizon AT&T и T-Mobile проводят различные промоакции и даже предлагают клиентам бесплатные смартфоны с поддержкой 5G, чтобы удерживать и расширять абонентскую базу. Verizon делает своим клиентам более скромные предложения. Умеренная стратегия, направленная на повышение лояльности пользователей, оказывает позитивное влияние на показатель ARPA, который достиг $141,74 при прогнозе $135,85. Verizon ориентируется на абонентов, которые готовы к достаточно высоким расходам на мобильную связь. Однако такая политика может оказаться рискованной. T-Mobile уже значительно опережает Verizon по темпам развертывания высокоскоростной сети 5G и предлагает более доступные по цене тарифы новым клиентам.

Если в квартальной отчетности AT&T и T-Mobile будет отражено более активное, чем предполагает прогноз, расширение абонентской базы, как это уже произошло в четвертом квартале 2020 года, мы получим еще одно доказательство обострения конкурентной борьбы, в которой позиции Verizon слабеют.

Менеджмент оставил без изменений прогнозы на весь 2021 год. Скорректированная EPS закладывается в диапазоне $5,00-5,15 (против $4,90 в 2020 году), капитальные затраты на развертывание 5G сети составят $2-3 млрд, общие CapEx запланированы в пределах $17,5-18,5 млрд.

Важно отметить, что за первые три месяца текущего года Verizon значительно увеличила долговую нагрузку из-за участия в федеральном аукционе FCC. В результате компания стала собственником крупнейшего в секторе пакета частот связи 5G за $45 млрд. Их цена оказалась гораздо выше, чем рассчитывали почти все аналитики, давшие соответствующий прогноз. В марте компания привлекла заимствования в объеме $31 млрд в дополнение к $12 млрд, которые были получены в конце 2020 года. Надо отметить, что свободный денежный поток (FCF) компании позволяет выдерживать такую долговую нагрузку и выплачивать стабильные дивиденды с доходностью около 4,3%. Показатель FCF по итогам квартала значительно превзошел ожидавшиеся $3,95 млрд и составил $5,20 млрд. Покупка прав на большой объем частот связи нового поколения дает определенную уверенность в долгосрочной способности компании совершенствовать качество предоставляемых услуг.

«Фридом Финанс»

Совокупная выручка телекома поднялась на 4,1% г/г, до $32,9 млрд, при прогнозе $32,46 млрд. Скорректированная EPS увеличилась на 4% г/г, до $1,31, оказавшись лишь на $0,02 выше консенсуса. Скорректированная EBITDA выросла на 3,0%, до $12,28 млрд, совпав с ожиданиями. Таким образом, консолидированные финансовые результаты Verizon в целом соответствуют ожиданиям инвестсообщества.

В потребительском сегменте бизнеса (B2C) выручка Verizon оказалась равна $22,80 млрд, что немного выше консенсуса, закладывавшего ее на уровне $22,46 млрд. Общее количество абонентов компании за январь-март уменьшилось на 170 тыс., тогда как инвесторы рассчитывали, что оно вырастет на 49 тыс. Конкуренты Verizon AT&T и T-Mobile проводят различные промоакции и даже предлагают клиентам бесплатные смартфоны с поддержкой 5G, чтобы удерживать и расширять абонентскую базу. Verizon делает своим клиентам более скромные предложения. Умеренная стратегия, направленная на повышение лояльности пользователей, оказывает позитивное влияние на показатель ARPA, который достиг $141,74 при прогнозе $135,85. Verizon ориентируется на абонентов, которые готовы к достаточно высоким расходам на мобильную связь. Однако такая политика может оказаться рискованной. T-Mobile уже значительно опережает Verizon по темпам развертывания высокоскоростной сети 5G и предлагает более доступные по цене тарифы новым клиентам.

Если в квартальной отчетности AT&T и T-Mobile будет отражено более активное, чем предполагает прогноз, расширение абонентской базы, как это уже произошло в четвертом квартале 2020 года, мы получим еще одно доказательство обострения конкурентной борьбы, в которой позиции Verizon слабеют.

Менеджмент оставил без изменений прогнозы на весь 2021 год. Скорректированная EPS закладывается в диапазоне $5,00-5,15 (против $4,90 в 2020 году), капитальные затраты на развертывание 5G сети составят $2-3 млрд, общие CapEx запланированы в пределах $17,5-18,5 млрд.

Важно отметить, что за первые три месяца текущего года Verizon значительно увеличила долговую нагрузку из-за участия в федеральном аукционе FCC. В результате компания стала собственником крупнейшего в секторе пакета частот связи 5G за $45 млрд. Их цена оказалась гораздо выше, чем рассчитывали почти все аналитики, давшие соответствующий прогноз. В марте компания привлекла заимствования в объеме $31 млрд в дополнение к $12 млрд, которые были получены в конце 2020 года. Надо отметить, что свободный денежный поток (FCF) компании позволяет выдерживать такую долговую нагрузку и выплачивать стабильные дивиденды с доходностью около 4,3%. Показатель FCF по итогам квартала значительно превзошел ожидавшиеся $3,95 млрд и составил $5,20 млрд. Покупка прав на большой объем частот связи нового поколения дает определенную уверенность в долгосрочной способности компании совершенствовать качество предоставляемых услуг.

Таким образом, основной сегмент бизнеса Verizon испытывает небольшое давление со стороны конкурентов, но на текущий момент это не вызывает серьезных опасений. Оцениваем отчет как нейтральный. По-прежнему считаем акции компании привлекательными для долгосрочных дивидендных инвесторов, ценящих стабильность доходов. Целевая цена по бумаге Verizon на горизонте года — $62.Денисламов Михаил

«Фридом Финанс»

Операционный отчет Полиметалла не обманул ожиданий - Финам

- 22 апреля 2021, 18:37

- |

«Полиметалл» сегодня опубликовал операционный отчет за 1 квартал 2021 года. Компания увеличила производство по сравнению с 1 кварталом 2020 года на 3% — до 375 тыс. унций золотого эквивалента. В том числе добыча золота выросла на 4% — до 337 тыс. унций, в то время как производство серебра снизилось на 7% — до 4,6 млн унций. Реализация золота увеличилась на 3% — до 280 тыс. унций, продажи серебра сократились на 21% — до 3,7 млн унций, создавая запас, который планируется реализовать во второй половине года, сократив расхождение между добычей и реализацией.

Благодаря росту продаж и более высоким средним цена реализации квартальной выручки «Полиметалла» выросла г/г на 20% — до $593 млн.

ГК «Финам»

Благодаря росту продаж и более высоким средним цена реализации квартальной выручки «Полиметалла» выросла г/г на 20% — до $593 млн.

Мы позитивно оцениваем отчет, который подтверждает нашу оценку «Полиметалла» как перспективной и растущей компании. Полагаем, что капитализация «Полиметалла» оценивается рынком с дисконтом к конкурентам. Мы сохраняем по акциям «Полиметалла» рекомендацию «Покупать» с целевой ценой в районе 2100 руб. за акцию и потенциалом роста более 20%.Калачев Алексей

ГК «Финам»

Группа НЛМК представила ожидаемо сильную отчетность - Промсвязьбанк

- 22 апреля 2021, 17:42

- |

Группа НЛМК представила ожидаемо сильную отчетность за 1 квартал. Повышенный спрос на металлопродукцию в сочетании с ограниченным предложением на внешнем и внутреннем рынках, способствует увеличению прибыльности бизнеса компании. Кроме того, мы отмечаем низкую долговую нагрузку, а также привлекательный дивидендный профиль НЛМК (по итогам 1 кв. дивидендная доходность может составить 2,9%). Мы рекомендуем «держать» акции компании с целевой ценой 293 руб./акцию.

Выручка выросла на 20% кв/кв до 2,9 млрд долл. благодаря росту цен на металлопрокат и увеличению доли готовой продукции в структуре продаж. Показатель EBITDA вырос на 31% кв/кв до 1,2 млрд долл. на фоне расширения ценовых спрэдов между металлопродукцией и сырьем. Рентабельность по EBITDA в 1 кв. повысилась до 41% по сравнению с 37% 4 кв. 2020 г. На фоне роста EBITDA, чистая прибыль компании в 1 кв. 2021 г. увеличилась до 775 млн долл. (+39% кв/кв).

Свободный денежный поток (FCF) вырос в два раза кв/кв до 452 млн долл. благодаря увеличению росту прибыли и сезонному снижению инвестиций. Инвестиции в 1 кв. 2021 г. снизились на 15% кв/кв до 232 млн долл. на фоне сезонного замедления инвестиционной деятельности в соответствии с графиком реализации проектов. Чистый долг уменьшился на 16% кв/кв до 2,1 млрд в связи с увеличением FCF. Коэффициент чистый долг/EBITDA снизился в первом квартале до 0,65х против 0,94х на конец 2020 г.

Динамика операционных показателей НЛМК в целом способствовала улучшению финансового результата Группы. Так, производство стали выросло на 12% кв/кв до 4,4 млн т с увеличением производительности оборудования после реконструкции, а также в связи с завершением плановых ремонтов в отдельных сегментах. Загрузка мощностей компании возросла до 95% (после 94% в предыдущем квартале). Физический объем продаж снизился до 3,9 млн т (-7% кв/кв) на фоне сокращения продаж чугуна (ремонты в доменном производстве НЛМК), что было компенсировано высокими ценами на металлопродукцию.

По итогам 1 кв. Совет директоров рекомендовал акционерам утвердить выплату дивидендов в размере 7,71 руб./акцию, что соответствует дивдоходности 2,9%.

«Промсвязьбанк»

Выручка выросла на 20% кв/кв до 2,9 млрд долл. благодаря росту цен на металлопрокат и увеличению доли готовой продукции в структуре продаж. Показатель EBITDA вырос на 31% кв/кв до 1,2 млрд долл. на фоне расширения ценовых спрэдов между металлопродукцией и сырьем. Рентабельность по EBITDA в 1 кв. повысилась до 41% по сравнению с 37% 4 кв. 2020 г. На фоне роста EBITDA, чистая прибыль компании в 1 кв. 2021 г. увеличилась до 775 млн долл. (+39% кв/кв).

Свободный денежный поток (FCF) вырос в два раза кв/кв до 452 млн долл. благодаря увеличению росту прибыли и сезонному снижению инвестиций. Инвестиции в 1 кв. 2021 г. снизились на 15% кв/кв до 232 млн долл. на фоне сезонного замедления инвестиционной деятельности в соответствии с графиком реализации проектов. Чистый долг уменьшился на 16% кв/кв до 2,1 млрд в связи с увеличением FCF. Коэффициент чистый долг/EBITDA снизился в первом квартале до 0,65х против 0,94х на конец 2020 г.

Динамика операционных показателей НЛМК в целом способствовала улучшению финансового результата Группы. Так, производство стали выросло на 12% кв/кв до 4,4 млн т с увеличением производительности оборудования после реконструкции, а также в связи с завершением плановых ремонтов в отдельных сегментах. Загрузка мощностей компании возросла до 95% (после 94% в предыдущем квартале). Физический объем продаж снизился до 3,9 млн т (-7% кв/кв) на фоне сокращения продаж чугуна (ремонты в доменном производстве НЛМК), что было компенсировано высокими ценами на металлопродукцию.

По итогам 1 кв. Совет директоров рекомендовал акционерам утвердить выплату дивидендов в размере 7,71 руб./акцию, что соответствует дивдоходности 2,9%.

Мы позитивно оцениваем результаты НЛМК за 1 квартал т.г. На наш взгляд, устойчивый спрос на продукцию компании, а также высокий уровень цен окажут позитивное влияние на дальнейшую динамику продаж и объемов производства. Кроме того, завершение модернизации первых переделов НЛМК, сезонное восстановление спроса на российском рынке, реализация накопленных на конец 1 кв. 2021 г. запасов положительно отразятся на финансовых результатах компании. Наша целевая цена по акциям НЛМК составляет 293 руб./акцию, что предполагает потенциал роста в 8% относительно текущих котировок.Рябушкин Евгений

«Промсвязьбанк»

Edison International имеет хорошие перспективы в 2021 году - Финам

- 22 апреля 2021, 13:31

- |

Во вторник, 27 апреля, свои результаты за 1-й квартал 2021 года опубликует Edison International, калифорнийская электросетевая компания. Консенсус Bloomberg по очищенному EPS за январь-март составляет $0,78 (+23,8% г/г) на акцию. Edison International на конец 2020 года являлась одной из самых «чистых» электроэнергетических компаний США с 35%-ной долей ВИЭ э/э в сетях и отсутствием угольных станций в портфеле. Кроме того, Edison International является оператором крупнейшей в США программы обеспечения зарядной инфраструктуры для электромобилей Charge Ready 2 стоимостью $436 млн.

Менеджмент компании не дает прогнозов по скорректированному EPS на текущий год, что по большей части связано с необходимостью окончательного урегулирования чрезвычайных расходов, связанных с лесными пожарами, а также ожиданием окончательного тарифного решения регулятора CPUC относительно подразделения Southern California Edison.

ГК «Финам»

Менеджмент компании не дает прогнозов по скорректированному EPS на текущий год, что по большей части связано с необходимостью окончательного урегулирования чрезвычайных расходов, связанных с лесными пожарами, а также ожиданием окончательного тарифного решения регулятора CPUC относительно подразделения Southern California Edison.

Тем не менее мы положительно оцениваем перспективы роста финансовых показателей Edison International: рост выручки, движимый восстановлением спроса, в 2021 году прогнозируется на уровне 2,6% г/г, а EBITDA 2021 года за счет нормализации прочих операционных расходов может с запасом превысить отметку $5 млрд. Мы прогнозируем EPS 2021 года на уровне $4,8 и чистую прибыль за тот же финансовый период в размере $ 1,8 млрд. В таких условиях мы прогнозируем EPS компании в диапазоне $0,77-0,80 (+23,8-27% г/г). Текущая рекомендация ГК «ФИНАМ» по акциям EIX – «покупать» с целевой ценой $71,48 на март 2022 года, что соответствует потенциалу 16,9% без учета дивидендов. Ожидаемая дивидендная доходность в 2021 году составляет около 4,4%.Ковалев Александр

ГК «Финам»

Х5 Retail - законодатель мод на рынке продуктового ритейла РФ - Финам

- 22 апреля 2021, 12:17

- |

Инвестиционная идея

ГК «Финам»

Компания держит руку на пульсе последних изменений потребительских настроений, а также является законодателем мод на российском рынке в сегменте продуктового ритейла.

Невооруженным глазом заметны серьезные шаги Х5 к цифровизации. Это помогает снижать ненужные затраты, увеличивая эффективность бизнеса.

Как крупнейшая компания сектора, Х5 вправе рассчитывать на повышенные метрики рентабельности в силу экономии от масштаба.

Среди основных рисков выделяем снижающуюся покупательскую способность населения, а также повышенное государственное вмешательство в индустрию.

Мы рекомендуем «Покупать» акции Х5 Retail с целевой ценой 2 735 руб. Потенциал роста с учетом дивидендов составляет 18,67% в перспективе 12 мес.Шамшуков Артемий

ГК «Финам»

Компания держит руку на пульсе последних изменений потребительских настроений, а также является законодателем мод на российском рынке в сегменте продуктового ритейла.

Невооруженным глазом заметны серьезные шаги Х5 к цифровизации. Это помогает снижать ненужные затраты, увеличивая эффективность бизнеса.

Как крупнейшая компания сектора, Х5 вправе рассчитывать на повышенные метрики рентабельности в силу экономии от масштаба.

Среди основных рисков выделяем снижающуюся покупательскую способность населения, а также повышенное государственное вмешательство в индустрию.

ВТБ Капитал повысил целевую цену по акциям ММК до $16/GDR. Рейтинг "Покупать"

- 21 апреля 2021, 21:05

- |

ВТБ Капитал повысил целевую цену по акциям ММК до $16/GDR.

Цена в Лондоне $11,46, цель подразумевает потенциал 40%

Рейтинг «Покупать» остался в силе.

Цена в Лондоне $11,46, цель подразумевает потенциал 40%

Рейтинг «Покупать» остался в силе.

Целевая цена по акциям ВТБ может быть повышена в течение года - Газпромбанк

- 21 апреля 2021, 20:07

- |

ВТБ провел День инвестора, в ходе которого подтвердил уже известные стратегические цели и дивидендные обещания, обозначил предварительный прогноз на более длинном горизонте, а также рассказал об основных драйверах в разрезе бизнес-линий.

Банк позиционирует себя как открытую технологичную платформу по предоставлению финансовых сервисов и фокусируется на расширении активной клиентской базы (с 14 млн до 30 млн к 2025 г.) и монетизации своих продуктов за счет партнерских программ. Важнейшей точкой роста остается розница (в том числе инвестиционный сегмент), а также МСБ. Более органичное развитие предполагается в сильной франшизе КИБ.

«Газпромбанк»

( Читать дальше )

Банк позиционирует себя как открытую технологичную платформу по предоставлению финансовых сервисов и фокусируется на расширении активной клиентской базы (с 14 млн до 30 млн к 2025 г.) и монетизации своих продуктов за счет партнерских программ. Важнейшей точкой роста остается розница (в том числе инвестиционный сегмент), а также МСБ. Более органичное развитие предполагается в сильной франшизе КИБ.

Несмотря на то, что значительных сюрпризов не было, мероприятие должно стать еще одним шагом к развороту в восприятии истории инвесторами. Это будет способствовать сокращению рыночного дисконта к стратегическим целям банка. Мы сохраняем нашу целевую 12-месячную цену на уровне 0,063 руб. за обыкновенную акцию и рекомендацию «лучше рынка». Мы также подчеркиваем возможности для повышения целевой цены в течение года в зависимости от траектории промежуточных результатов банка в 2021 г.Клапко Андрей

«Газпромбанк»

( Читать дальше )

Благоприятная конъюнктура на мировых рынках будет способствовать росту продаж ММК - Промсвязьбанк

- 21 апреля 2021, 19:54

- |

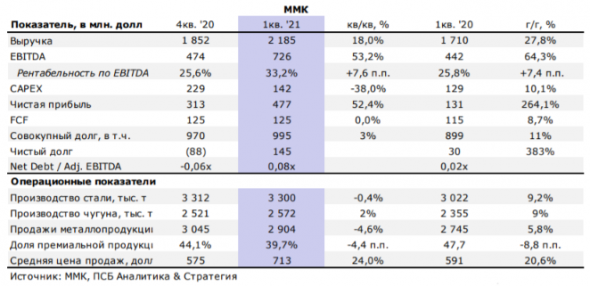

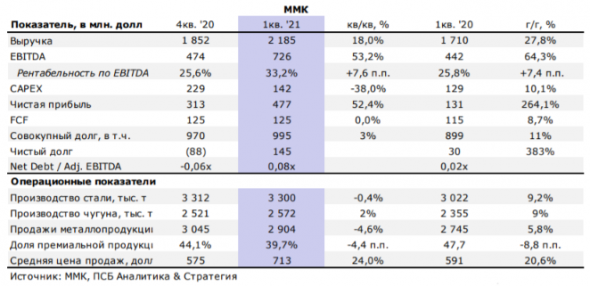

Группа ММК представила сильную отчетность за 1 квартал. Мы отмечаем высокие показатели рентабельности, финансовую устойчивость, а также привлекательный дивидендный профиль компании. Мы полагаем, что позитивная динамика глобальных котировок на металлопродукцию на фоне сохраняющегося на зарубежных рынках дефицита поддержит операционные и финансовые показатели ММК. Мы сохраняем рекомендацию «покупать» с целевой ценой 78 руб./акцию.

Ключевые финансовые показатели ММК по итогам 1 квартала т.г. продемонстрировали уверенный рост. Выручка Группы выросла на 18% кв/кв и составила 2185 млн долл. (+28% г/г) в связи с ростом цен на сталь в России и в мире. EBITDA увеличилась на 53% кв/кв и составила 726 млн долл., отражая рост выручки на фоне благоприятной рыночной конъюнктуры. Рентабельность по EBITDA выросла на 7,6 п.п., до 33%. Чистая прибыль составила 477 млн долл., увеличившись по сравнению с прошлым кварталом на 52%, отражая рост прибыльности бизнеса на фоне восстановления глобальных рынков.

Капитальные вложения сократились на 38% кв/кв, до 142 млн долл., что обусловлено графиком реализации проектов компании. Свободный денежный поток (FCF) за квартал не изменился и составил 125 млн долл. вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

Общий долг Группы по итогам 1 квартала 2021 г. составил 955 млн долл., сократившись относительно прошлого квартала на 3%. Чистый долг Группы по итогам 1 квартала 2021 г. составил 145 млн долл., при этом коэффициент чистый долг/EBITDA находится на уровне 0,08х, что является самым низким показателем среди российских компаний.

Операционные показатели компании по итогам 1 квартала оказали положительное влияние на финансовый результат. Объемы выплавки в ключевых сегментах остались на уровне предыдущего года. Однако доля премиальной продукции сократилась в 1 квартале с 44,1% до 39,7%, что во многом связано с изменением структуры заказов, а также реконструкцией производственных мощностей. При этом средняя цена реализации в 1 квартале выросла на 24%, что компенсировало сокращение объемов продаж на 4,6% кв/кв.

По итогам 1 квартала Совет директоров рекомендовал утвердить выплату дивидендов в размере 1,795 руб., что соответствует дивидендной доходности 2,65%. Отметим, что согласно действующей дивполитике, при коэффициенте чистый долг/EBITDA ниже 1,0х, компания выплачивает 100% денежного потока. Однако рекомендуемый размер выплаты за 1 квартал составил 212% FCF.

«Промсвязьбанк»

Ключевые финансовые показатели ММК по итогам 1 квартала т.г. продемонстрировали уверенный рост. Выручка Группы выросла на 18% кв/кв и составила 2185 млн долл. (+28% г/г) в связи с ростом цен на сталь в России и в мире. EBITDA увеличилась на 53% кв/кв и составила 726 млн долл., отражая рост выручки на фоне благоприятной рыночной конъюнктуры. Рентабельность по EBITDA выросла на 7,6 п.п., до 33%. Чистая прибыль составила 477 млн долл., увеличившись по сравнению с прошлым кварталом на 52%, отражая рост прибыльности бизнеса на фоне восстановления глобальных рынков.

Капитальные вложения сократились на 38% кв/кв, до 142 млн долл., что обусловлено графиком реализации проектов компании. Свободный денежный поток (FCF) за квартал не изменился и составил 125 млн долл. вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

Общий долг Группы по итогам 1 квартала 2021 г. составил 955 млн долл., сократившись относительно прошлого квартала на 3%. Чистый долг Группы по итогам 1 квартала 2021 г. составил 145 млн долл., при этом коэффициент чистый долг/EBITDA находится на уровне 0,08х, что является самым низким показателем среди российских компаний.

Операционные показатели компании по итогам 1 квартала оказали положительное влияние на финансовый результат. Объемы выплавки в ключевых сегментах остались на уровне предыдущего года. Однако доля премиальной продукции сократилась в 1 квартале с 44,1% до 39,7%, что во многом связано с изменением структуры заказов, а также реконструкцией производственных мощностей. При этом средняя цена реализации в 1 квартале выросла на 24%, что компенсировало сокращение объемов продаж на 4,6% кв/кв.

По итогам 1 квартала Совет директоров рекомендовал утвердить выплату дивидендов в размере 1,795 руб., что соответствует дивидендной доходности 2,65%. Отметим, что согласно действующей дивполитике, при коэффициенте чистый долг/EBITDA ниже 1,0х, компания выплачивает 100% денежного потока. Однако рекомендуемый размер выплаты за 1 квартал составил 212% FCF.

Мы позитивно оцениваем результаты ММК за 1 квартал т.г. Мы полагаем, что благоприятная конъюнктура на мировых рынках и сезонный рост спроса в РФ будут способствовать увеличению продаж Группы. Кроме того, во 2 квартале т.г. мы ждем увеличения объемов производства компании в сегменте премиальной продукции после запуска стана 1700 х/п. С учетом нашего позитивного взгляда на перспективы мирового рынка стали, мы ожидаем сохранения устойчивого глобального спроса и положительной динамики цен на металлопродукцию, что в свою очередь будет способствовать улучшению финансовых и операционных показателей компании. Мы сохраняем рекомендацию «покупать» с целевой ценой 78 руб./акцию.Рябушкин Евгений

«Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал