портфели probonds

Обзор портфелей PRObonds #72

- 30 декабря 2019, 09:18

- |

Стабильность. Все еще стабильность.

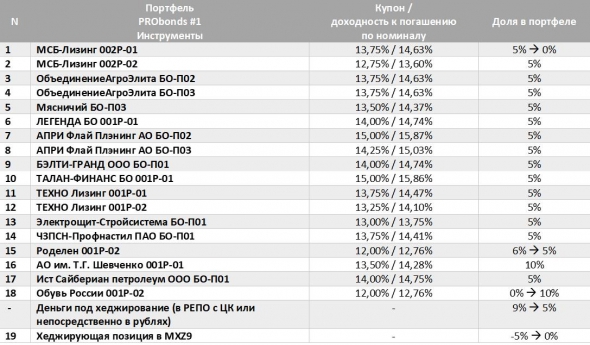

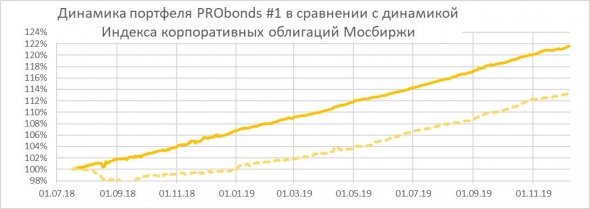

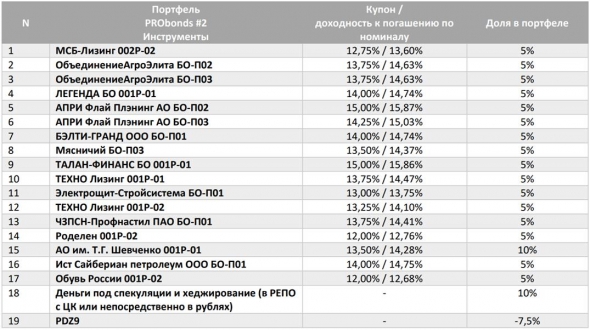

Стабильность. Все еще стабильность.Обзор портфелей — скучное, статистическое действие. Пригодится оно либо для анализа истории операций и их результативности, когда этих операций наберется за несколько лет. Либо — как краткая инструкция в период турбулентности. Результаты портфелей — #1 — 15,4%, #2 — 15,9%, #3 — 16,2% годовых, за вычетом транзакционных издержек. Операции — во вложении.

Загрузить файлы:( Читать дальше )

- комментировать

- 456

- Комментарии ( 0 )

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 30 декабря 2019, 08:00

- |

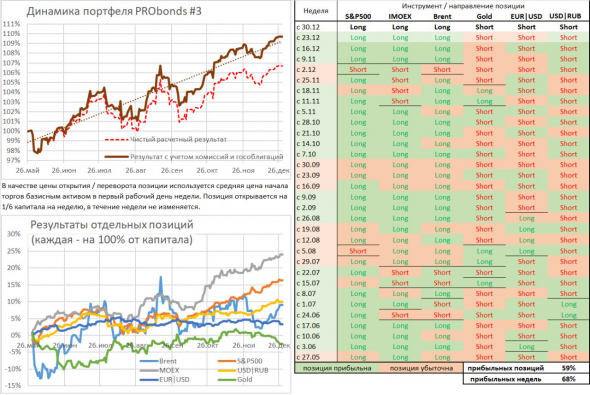

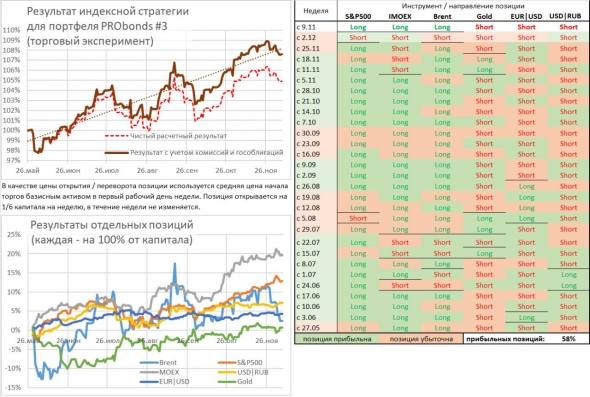

Спекулятивный портфель PRObonds #3 закрепился выше 16% годовых. Несмотря на то, что сделки с золотом перманентно убыточны, а сделки с парой EUR|USD не принесли ничего, кроме торгового опыта, остальные 4 инструмента выводят портфель к достаточно стабильному результату. После ухода с рынка фьючерса на американские акции US500, в качестве замены используется Direxion Daily S&P 500 Bull/Bear Bear 3X Shares ETF. Он доступен на Санкт-Петербургской бирже для квалифицированных инвесторов. Сами же направления позиций вновь не меняются.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Палладий настроился на снижение

- 23 декабря 2019, 18:01

- |

Пробой вниз сегодняшнего минимума по палладию на спот-рынке (это примерно 1 815 долл./унц.) станет сигналом для увеличения короткой позиции во фьючерсе на палладий PDH0 с 10% до 12,5% в портфеле PRObonds #2.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 23 декабря 2019, 08:21

- |

«Не ВДОшный» Портфель #3 (инструментарий — фьючерсы и гособлигации, включая облигации субъектов федерации) вновь вышел в доходности выше 16% годовых. Это с учетом реальных комиссий. Отношение годового дохода к максимально достигнутой просадке (-4%) держится на уровне четырех. Что, в общем, неплохо. Сами же спекулятивные позиции вновь не меняются: акции, нефть и рубль — вверх, евро к доллару и доллар к рублю — вниз. Баланс близок к серьезным изменениям. Но пока проводить их преждевременно.

«Не ВДОшный» Портфель #3 (инструментарий — фьючерсы и гособлигации, включая облигации субъектов федерации) вновь вышел в доходности выше 16% годовых. Это с учетом реальных комиссий. Отношение годового дохода к максимально достигнутой просадке (-4%) держится на уровне четырех. Что, в общем, неплохо. Сами же спекулятивные позиции вновь не меняются: акции, нефть и рубль — вверх, евро к доллару и доллар к рублю — вниз. Баланс близок к серьезным изменениям. Но пока проводить их преждевременно.@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Палладий. Замена фьючерса и подготовка к усилению короткой позиции

- 18 декабря 2019, 08:27

- |

( Читать дальше )

Обзор портфелей PRObonds #70

- 16 декабря 2019, 08:26

- |

( Читать дальше )

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 16 декабря 2019, 07:50

- |

Прошедшая неделя вывела портфель #3 из просадки конца ноября — начала декабря. Радоваться рано, просадка всегда может возобновиться. Но на ближайшие 5 рабочих дней позиции в спекулятивных инструментах останутся прежними. Риск этих позиций, в массе, отражающих игру на повышение глобального фондового рынка, усиливается. И наступающая неделя, вероятно, станет последней для большой ставки на это повышение. Портфель за 29 недель показал доходность с учетом транзакционных издержек на уровне 15% годовых. При максимальных потерях до 4%.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Позиции на неделю: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 09 декабря 2019, 07:42

- |

На рынке не обязательно ошибаться часто. Для полноты болевых ощущений достаточно одной ошибки. Неделю назад позиция по нефти в портфеле #3 была перевернута из длинной в короткую. Наиболее агрессивный рост нефти пришелся именно на эту неделю, итого -4,9% на отдельную короткую позицию по нефти, или -0,75% на весь портфель. Остальные плюсы этого минуса не компенсировали. 2 недели подряд убыточны. И как бы ни сложно было вновь вставать в лонг по нефти, лонг возобновляется. Как возобновляются длинные позиции по индексам МосБиржи и S&P500.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал