офз

Пьянов: Банк России может взять паузу в снижении ставки на последнем заседании в этом году

- 03 декабря 2025, 08:53

- |

«В принципе, возможны два исхода, для денежно-кредитной политики они равнозначно мягкие или крепкие — как угодно можно посмотреть. Первый — оставление ставки 16,5% неизменной с аргументацией, что нас ожидает турбулентный первый квартал из-за повышения НДС, который неизбежно в течение нескольких месяцев переставит цены вверх на некоторые продукты и услуги в индексе потребительских цен и скорректирует инфляционные ожидания. Это первый сценарий, для нас он является базовым. Возможен «новогодний подарок» россиянам — символическое снижение [ставки] с 16,5 до 16%. Можно кинуть монетку, ни у кого нет разумного набора данных, чтобы склониться в то или иное решение», — сказал топ-менеджер.

Он напомнил, что среднесрочный прогноз Банка России предполагает среднюю ключевую ставку на 2026 год в диапазоне 13-15%.

«Наш внутренний прогноз предполагает: 16,5% — вход в 2026 год, 13% — выход с движением средней ключевой ближе к верхней границе этого диапазона», — сказал Пьянов.

( Читать дальше )

- комментировать

- 245

- Комментарии ( 0 )

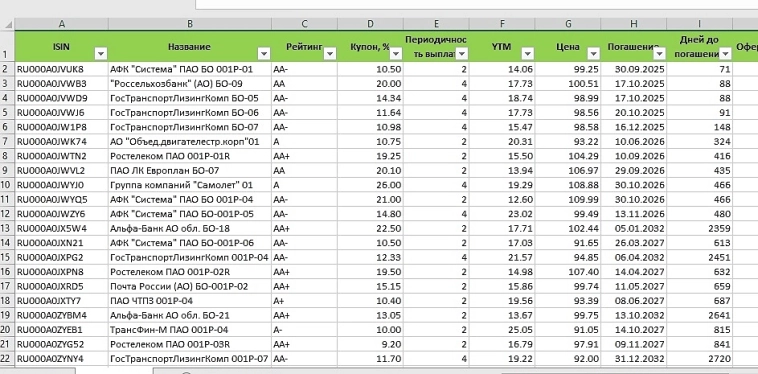

ОФЗ дают 14% Корпораты 25.. 30% . Свежая таблица 03.12.25 корпоративных облигаций с постоянным купоном.

- 03 декабря 2025, 07:42

- |

ОФЗ в юанях: Минфин России привлек 20 млрд юаней

- 02 декабря 2025, 23:39

- |

Минфин России привлек 20 млрд юаней

при размещении двух выпусков дебютных облигаций федерального займа

с постоянным купонным доходом, номинированных в китайской валюте.

💱ОФЗ с погашением в 2029 году:

⬜️Объем: 12 млрд юаней;

⬜️Купон: 6% годовых;

⬜️Погашение: 28 февраля 2029 года.

💱ОФЗ с погашением в 2033 году:

⬜️Объем: 8 млрд юаней;

⬜️Купон: 7% годовых;

⬜️Погашение: 1 июня 2033 года.

По итогам сбора заявок в Минфине раскрыли структуру первичных покупателей:

⬜️банки — 59,6%,

⬜️управляющие компании — 19,6%,

⬜️розничные инвесторы — 15,9%,

⬜️инвестиционные компании — 2,7%,

⬜️страховые компании — 2,2%.

Минфин привлек ¥20 млрд на первичном размещении ОФЗ в юанях. Банки выкупили почти 60%, УК — около 20%, на розницу пришлось 15,9%

- 02 декабря 2025, 21:11

- |

◾ Министерство финансов Российской Федерации сообщает о размещении облигаций федерального займа с постоянным купонным доходом, номинированных в китайских юанях, со следующими параметрами:

◾ Выпуск с погашением в 2029 году:

объём выпуска по номинальной стоимости — 12 000 000 000 (двенадцать миллиардов) китайских юаней;

количество облигаций — 1 200 000 (один миллион двести тысяч) штук;

номинальная стоимость одной облигации — 10 000 (десять тысяч) китайских юаней;

дата размещения облигаций — 8 декабря 2025 г.;

дата погашения облигаций — 28 февраля 2029 г.;

цена размещения одной облигации — 100 % от номинальной стоимости одной облигации;

ставка купонного дохода по всем купонам — 6 % годовых;

периодичность выплаты купонного дохода — два раза в год.

◾ Выпуск с погашением в 2033 году:

объём выпуска по номинальной стоимости — 8 000 000 000 (восемь миллиардов) китайских юаней;

( Читать дальше )

Сравнительная альтернатива: ОФЗ 26233 против ОилРес вып.3....

- 02 декабря 2025, 19:33

- |

Выходит… что с ОФЗ 26233 за (примерно) 10 лет мы получим: 176924 рублей, а с ОилРеса вып 3, мы получим 148533,76 руб. за 5 лет!!! ВотЪ такая дилемма однако!!)) рисковать или нет… Оговорюсь: бюджет условно считаю 68000 рублей (купоны с двух выпусков облигаций в портфеле)… Считала полностью: купоны+ возвращенный номинал… Вот так получилось… Сижу сейчас думаю… ЧТО БРАТЬ?!?!.. ОилРес ежемесячный или ОФЗ 26233 со скидкой.

( Читать дальше )

Юаневые облигации Минфина ― чем интересны для инвестора?

- 02 декабря 2025, 15:55

- |

Сегодня Минфин РФ дебютирует с облигациями, номинированными в китайских юанях. Данный инвестинструмент обладает рядом интересных особенностей и, видимо, должен привлечь к себе внимание рынка.

( Читать дальше )

Минфин РФ 3 декабря проведет аукционы по размещению ОФЗ 26253 и 26251

- 02 декабря 2025, 15:52

- |

Минфин России информирует о проведении 3 декабря 2025 года аукционов по размещению:

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26253RMFS (дата погашения 6 октября 2038 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26251RMFS (дата погашения 28 августа 2030 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26253RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26253RMFS;

( Читать дальше )

Видим хороший спрос на ОФЗ в юанях, прощупываем рынок и создаем бенчмарк для частных компаний — Силуанов на инвестиционном форуме ВТБ «РОССИЯ ЗОВЕТ!»

- 02 декабря 2025, 15:15

- |

- Объем размещения в рублевом эквиваленте может составить порядка 200 млрд руб

- Возможно в следующем году продолжим выпуск

Самая выгодная инвестиция за последний год не только в России, но и в мире - российские ОФЗ — Максим Орешкин на инвестиционном форуме ВТБ «РОССИЯ ЗОВЕТ!»

- 02 декабря 2025, 14:32

- |

Новые ОФЗ уже выходят на рынок

- 02 декабря 2025, 13:15

- |

Недавно мы с вами обсуждали, что Минфин размещает новые облигации в рублях: это 2 флоатера и 3 облигации с постоянным купоном.

А сегодня исторический момент — Минфин впервые решил заимствовать в юанях.

1️⃣ ОФЗ CNY-ПД 2029

• Эмитент: Минфин России

• Срок: 3 года 2 месяца

• Купон: до 6,5% в юанях

• Номинал: 10 000 юаней

• Рейтинг: ААА

• Амортизация: нет

• Оферта: нет

• Периодичность купонов: 2 раза в год

• Прием заявок: до 02.12.2025

• Дата размещения: 08.12.2025

2️⃣ ОФЗ CNY-ПД 2033

• Эмитент: Минфин России

• Срок: 7 лет 6 месяцев

• Купон: до 7,5% в юанях

• Номинал: 10 000 юаней

• Рейтинг: ААА

• Амортизация: нет

• Оферта: нет

• Периодичность купонов: 2 раза в год

• Прием заявок: до 02.12.2025

• Дата размещения: 08.12.2025

🟢 С одной стороны, данные выпуски предлагают вполне конкурентный купон по рынку, при этом это первые выпуски, где такой купон предлагает государство. К тому же они являются страховкой в случае ослабления рубля и при этом это бумаги с постоянным купоном, отсутствием амортизации и оферты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал