SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

отчеты мсфо

Причин для значительного увеличения долга Сегежа Групп не наблюдается - Синара

- 24 мая 2023, 15:17

- |

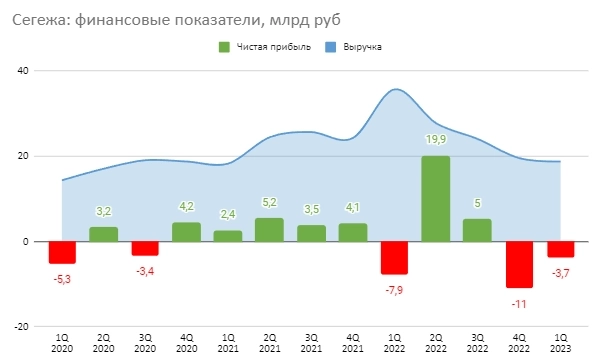

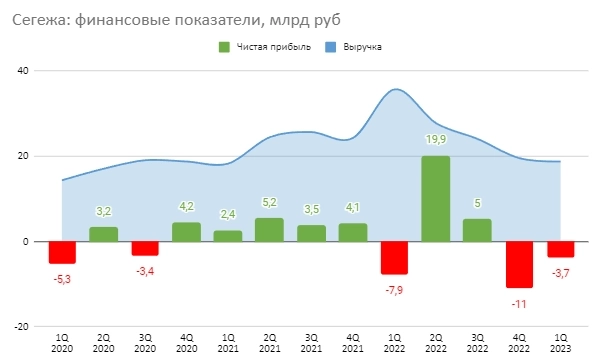

Сегодня вышла отчетность Сегежа Групп за 1К23 по МСФО. Выручка (18,7 млрд руб.) увеличилась на 10% к/к, но оказалась на 8% ниже нашего прогноза. Рентабельность по OIBDA, не изменившись в квартальном сопоставлении, остается на низком уровне 6%, на 3 п. п. ниже, чем мы предполагали. Чистый убыток также оказался значительнее наших ожиданий (3,8 млрд руб. против 3,1 млрд руб.).

За отчетный квартал чистый долг уменьшился всего на ~1% — с 124 млрд руб. до 123 млрд руб.

На 12:00 (МСК) назначена телефонная конференция для инвесторов и аналитиков, посвященная обсуждению результатов Сегежа Групп.

В 1К23 в основном на результаты повлияли ослабление рубля и рост цен на пиломатериалы. Вместе с тем экспорт по-прежнему под давлением из-за проблем с железнодорожными перевозками продукции лесопильных заводов Сибирского федерального округа в Китай.

В отчетном квартале наблюдалось снижение цен: на мешочную бумагу они упали на 14% к/к до €658/т, березовую фанеру — на 11% к/к до €440/м3, клееный брус — на 43% к/к до €211/м3. Цены на пиломатериалы выросли на 14% к/к до €174/м3. Логистические сложности с изменением маршрутов российских грузоперевозок и рост цен на доставку также негативно сказались на рентабельности.

( Читать дальше )

За отчетный квартал чистый долг уменьшился всего на ~1% — с 124 млрд руб. до 123 млрд руб.

На 12:00 (МСК) назначена телефонная конференция для инвесторов и аналитиков, посвященная обсуждению результатов Сегежа Групп.

В 1К23 в основном на результаты повлияли ослабление рубля и рост цен на пиломатериалы. Вместе с тем экспорт по-прежнему под давлением из-за проблем с железнодорожными перевозками продукции лесопильных заводов Сибирского федерального округа в Китай.

В отчетном квартале наблюдалось снижение цен: на мешочную бумагу они упали на 14% к/к до €658/т, березовую фанеру — на 11% к/к до €440/м3, клееный брус — на 43% к/к до €211/м3. Цены на пиломатериалы выросли на 14% к/к до €174/м3. Логистические сложности с изменением маршрутов российских грузоперевозок и рост цен на доставку также негативно сказались на рентабельности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

#MRKV ⚡️ Россети Волга lon 33%

- 24 мая 2023, 14:56

- |

#MRKV ⚡️ Россети Волга выпустили отчёт, нераспределённая прибыль выросла еще на миллиард, до 22,2млрд рублей. За прошлый период не было прибыли, в этом году за 1 кв23 показали прибыль, выручка выросла (и себестоимость тоже). Есть повод обсудить дивиденды?)

⚙️ТА: цена на НТФ стоит у ема100 зелёная, никак не пробьёт, но есть большая вероятность, что будет пробой и тогда апсайд 33% к уровню 0,05315р, там же ема200 на НТФ.

ТП 🎯 0,05315р

СЛ 🦌 0,03645р

⚙️ТА: цена на НТФ стоит у ема100 зелёная, никак не пробьёт, но есть большая вероятность, что будет пробой и тогда апсайд 33% к уровню 0,05315р, там же ема200 на НТФ.

ТП 🎯 0,05315р

СЛ 🦌 0,03645р

🔎Россети Волга Отчет МСФО

- 24 мая 2023, 14:47

- |

Россети Волга Отчет МСФО

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1794735

( Читать дальше )

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1794735

( Читать дальше )

С точки зрения инвестиционной привлекательности Газпром уступает другим бумагам сектора - Промсвязьбанк

- 24 мая 2023, 11:52

- |

Чистая прибыль Газпрома по МСФО за 2022 год снизилась до 1,226 трлн рублей с 2,093 трлн рублей в 2021 году. Выручка группы за 2022 год выросла до 11,673 трлн рублей после 10,2 трлн рублей в 2021 году.

EBITDA за 2022 год составила 3,6 трлн руб.

Газпром вчера впервые представил полную отчетность за 2022 г. и рекомендовал не выплачивать финальные дивиденды. Это связано с тем, что во 2-м полугодии компания получила неожиданный убыток, что связано с повышенными операционными расходами и выплатой по НДПИ. Свободный денежный поток Газпрома ушел в отрицательную зону (-181,3 млрд руб.).

С учетом запланированной на текущий год инвестпрограммы в 3,056 трлн руб., а также низких цен на газ и падения объемов экспорта, такая ситуация может сохраниться и в текущем году.

EBITDA за 2022 год составила 3,6 трлн руб.

Газпром вчера впервые представил полную отчетность за 2022 г. и рекомендовал не выплачивать финальные дивиденды. Это связано с тем, что во 2-м полугодии компания получила неожиданный убыток, что связано с повышенными операционными расходами и выплатой по НДПИ. Свободный денежный поток Газпрома ушел в отрицательную зону (-181,3 млрд руб.).

С учетом запланированной на текущий год инвестпрограммы в 3,056 трлн руб., а также низких цен на газ и падения объемов экспорта, такая ситуация может сохраниться и в текущем году.

С точки зрения инвестиционной привлекательности мы считаем, что в секторе есть более интересные бумаги — Татнефть, Роснефть.Промсвязьбанк

Взгляд на акции Газпрома нейтральный - Атон

- 24 мая 2023, 11:26

- |

Газпром опубликовал нейтральные результаты за 2022, рекомендовал не выплачивать дивиденды

Выручка Газпрома за 2022 составила 11 674 млрд руб. (+14% г/г), EBITDA — 3 638 млрд руб. (-1% г/г), рентабельность EBITDA упала на 3 пп г/г до 31%. Чистая прибыль снизилась на 41% г/г до 1 226 млрд руб., в том числе из-за влияния роста налоговых выплат во 2П22. Скорректированный чистый долг вырос до 3 908 млрд руб. против 2 870 млрд руб. в конце 2021, коэффициент чистого левериджа повысился до 1.1x (против 0.8x на конец 2021). Инвестиции Газпрома в 2023 могут достигнуть рекордные 3 056 млрд руб. Также отметим, что совет директоров Газпрома решил не выплачивать финальный дивиденд за 2022.

( Читать дальше )

Выручка Газпрома за 2022 составила 11 674 млрд руб. (+14% г/г), EBITDA — 3 638 млрд руб. (-1% г/г), рентабельность EBITDA упала на 3 пп г/г до 31%. Чистая прибыль снизилась на 41% г/г до 1 226 млрд руб., в том числе из-за влияния роста налоговых выплат во 2П22. Скорректированный чистый долг вырос до 3 908 млрд руб. против 2 870 млрд руб. в конце 2021, коэффициент чистого левериджа повысился до 1.1x (против 0.8x на конец 2021). Инвестиции Газпрома в 2023 могут достигнуть рекордные 3 056 млрд руб. Также отметим, что совет директоров Газпрома решил не выплачивать финальный дивиденд за 2022.

Газпром опубликовал сильные финансовые результаты за 2022 год: EBITDA составила 3.6 трлн руб. ($54 млрд), почти без изменений г/г. Решение не выплачивать финальный дивиденд вполне понятно, учитывая макроэкономические сложности впереди и изменения в налогообложении. По нашим прогнозам, EBITDA 2023П составит 3.

( Читать дальше )

Стабильный убыток в Сегеже, почти как в Газпроме

- 24 мая 2023, 09:09

- |

Ну как там курс бакеса в Сегеже, помог? Или надо все же на цену товара, который компания производит, смотреть местным аналитикам))

( Читать дальше )

( Читать дальше )

Segezha Group: Чистый скорр. убыток по МСФО сократился на 52% до 3,8 млрд рублей в первом квартале 2023 года

- 24 мая 2023, 09:06

- |

Скорректированный чистый убыток лесопромышленного холдинга Segezha Group по международным стандартам финансовой отчетности (МСФО) за январь-март 2023 года составил 3,8 млрд рублей, что является сокращением на 52% по сравнению с аналогичным периодом прошлого года.

Выручка компании за этот период снизилась на 42%, до 18,7 млрд рублей, но по сравнению с предыдущим кварталом наблюдается увеличение на 10%. Показатель OIBDA сократился на 91% годовым темпом и составил 1,1 млрд рублей, однако по сравнению с предыдущим кварталом показатель вырос на 9%.

Показатель САРЕХ уменьшился на 57% годовым выражением, до 1,7 млрд рублей, но в квартальном сравнении он увеличился на 43% из-за реализации опциона по выкупу долей банков. Объем долговых обязательств на конец марта 2023 года составил 123,2 млрд рублей, сократившись на 1% по сравнению с концом предыдущего года.

Совет директоров компании рекомендовал не выплачивать дивиденды и не распределять чистую прибыль по итогам 2022 года.

Источник: tass.ru/ekonomika/17826771

Выручка компании за этот период снизилась на 42%, до 18,7 млрд рублей, но по сравнению с предыдущим кварталом наблюдается увеличение на 10%. Показатель OIBDA сократился на 91% годовым темпом и составил 1,1 млрд рублей, однако по сравнению с предыдущим кварталом показатель вырос на 9%.

Показатель САРЕХ уменьшился на 57% годовым выражением, до 1,7 млрд рублей, но в квартальном сравнении он увеличился на 43% из-за реализации опциона по выкупу долей банков. Объем долговых обязательств на конец марта 2023 года составил 123,2 млрд рублей, сократившись на 1% по сравнению с концом предыдущего года.

Совет директоров компании рекомендовал не выплачивать дивиденды и не распределять чистую прибыль по итогам 2022 года.

Источник: tass.ru/ekonomika/17826771

ГАЗПРОМ-500... вряд ли, скорее 100

- 24 мая 2023, 08:31

- |

Не моя аналитика.

Скопировал из телеги:

Газпром опубликовал отчёт по МСФО за 2022.

1. Ранее Газпром сообщили о прибыли в 1П22 — 2.4 трлн. А по году прибыль акционеров составила 1.2 трлн. Убытокза 2П22 – 1.2 трлн. Такого в истории компании ещё не было.

2. Операционный cash flow — 2.2 трлн, Capex — такой же. Т.о. чистый денежный поток обнулился по сравнению с 1.1 трлн в 2021г.

3. Долг вырос до 5.1 трлн (+3.7%), но кэш на счетах упал с 2.0 до 1.2 трлн. В результате чистый долг подскочил на 36% до 3.9 трлн.

4. NetDebt/Ebitda — 1.07, но это к высокой Ebitda-22. В 2023г этот показатель упадёт в 2-3 раза (цены на TTF уже $320). А долг продолжит расти, т.к. Capex запланирован в размере 2.3 трлн, и операционного потока явно не хватит. Если не будет сокращения инвестиций, то NetDebt/Ebitda по итогам года может превысить 4, и это уже критично.

5. Газпром теряет статус главной Cash Cow для Минфина. Трясти будут нефтяников. А Газпром, не удивимся, если через 2-3 года будут спасать.

Скопировал из телеги:

Газпром опубликовал отчёт по МСФО за 2022.

1. Ранее Газпром сообщили о прибыли в 1П22 — 2.4 трлн. А по году прибыль акционеров составила 1.2 трлн. Убытокза 2П22 – 1.2 трлн. Такого в истории компании ещё не было.

2. Операционный cash flow — 2.2 трлн, Capex — такой же. Т.о. чистый денежный поток обнулился по сравнению с 1.1 трлн в 2021г.

3. Долг вырос до 5.1 трлн (+3.7%), но кэш на счетах упал с 2.0 до 1.2 трлн. В результате чистый долг подскочил на 36% до 3.9 трлн.

4. NetDebt/Ebitda — 1.07, но это к высокой Ebitda-22. В 2023г этот показатель упадёт в 2-3 раза (цены на TTF уже $320). А долг продолжит расти, т.к. Capex запланирован в размере 2.3 трлн, и операционного потока явно не хватит. Если не будет сокращения инвестиций, то NetDebt/Ebitda по итогам года может превысить 4, и это уже критично.

5. Газпром теряет статус главной Cash Cow для Минфина. Трясти будут нефтяников. А Газпром, не удивимся, если через 2-3 года будут спасать.

Корпоративные новости раскачали волатильность в акциях Газпрома - Freedom Finance Global

- 23 мая 2023, 20:01

- |

Котировки Газпрома после взлета на 4,54%, до 179,27 руб., на фоне публикации отчетности за 2022 год обрушились на 4,08%, до 165 руб., из-за решение совета директоров сохранить совокупный дивиденд за 2022 год на уровне промежуточных выплат за первое полугодие. Таким образом, годовому общему собранию акционеров рекомендовано утвердить отмену итоговых дивидендов за прошлый год.

Выручка корпорации по международным стандартам за 2022-й увеличилась на 13,9% год к году, до 11,673 трлн руб. В то же время, на наш взгляд, маловероятно, что этот факт стимулировал покупки акций, вероятнее, драйвером роста стали ожидания рекомендации совета директоров в отношении дивиденда. Хотя корпорация завершила год с чистой прибылью 1,226 трлн руб. (-41,42% г/г), в первом полугодии этот результат составлял 2,5 трлн руб., а во втором сменился чистым убытком в объеме 1,274 трлн руб. EBITDA составила 3,6 трлн руб., а соотношение Чистый долг/EBITDA с 0,23x в первом полугодии увеличилось до 1,1x во втором.

Финансовые результаты Газпрома мы считаем слабыми, однако сюрпризом это не стало.

( Читать дальше )

Выручка корпорации по международным стандартам за 2022-й увеличилась на 13,9% год к году, до 11,673 трлн руб. В то же время, на наш взгляд, маловероятно, что этот факт стимулировал покупки акций, вероятнее, драйвером роста стали ожидания рекомендации совета директоров в отношении дивиденда. Хотя корпорация завершила год с чистой прибылью 1,226 трлн руб. (-41,42% г/г), в первом полугодии этот результат составлял 2,5 трлн руб., а во втором сменился чистым убытком в объеме 1,274 трлн руб. EBITDA составила 3,6 трлн руб., а соотношение Чистый долг/EBITDA с 0,23x в первом полугодии увеличилось до 1,1x во втором.

Финансовые результаты Газпрома мы считаем слабыми, однако сюрпризом это не стало.

( Читать дальше )

На среднесрочную перспективу взгляд на бумаги Газпрома осторожный - Синара

- 23 мая 2023, 19:43

- |

«Газпром» опубликовал результаты за 2022 г. по МСФО, которые мы оцениваем как слабые. Кроме того, совет директоров не объявил дивиденды за 2П22.

Среднерыночный прогноз предполагал скорректированную чистую прибыль за 2П22 в 331 млрд руб. (мы ожидали 237 млрд руб.), что могло означать дивиденды за полугодие в размере 7 руб. на акцию (5 руб., по нашей оценке), но компания показала после корректировок убыток в 230 млрд руб., а значит, исходя из дивидендной политики, выплата дивидендов не предусматривается.

Новости мы считаем крайне разочаровывающими с точки зрения инвестиционной привлекательности «Газпрома». Мы рассчитывали НДПИ и операционные затраты в 2022 г. в меньших объемах, чем отражено в отчетности. Как следствие, на уровне EBITDA фактический показатель оказался хуже нашего прогноза, недотянув до него 15%, что сказалось и на итоговом финансовом результате.

( Читать дальше )

Среднерыночный прогноз предполагал скорректированную чистую прибыль за 2П22 в 331 млрд руб. (мы ожидали 237 млрд руб.), что могло означать дивиденды за полугодие в размере 7 руб. на акцию (5 руб., по нашей оценке), но компания показала после корректировок убыток в 230 млрд руб., а значит, исходя из дивидендной политики, выплата дивидендов не предусматривается.

Новости мы считаем крайне разочаровывающими с точки зрения инвестиционной привлекательности «Газпрома». Мы рассчитывали НДПИ и операционные затраты в 2022 г. в меньших объемах, чем отражено в отчетности. Как следствие, на уровне EBITDA фактический показатель оказался хуже нашего прогноза, недотянув до него 15%, что сказалось и на итоговом финансовом результате.

На среднесрочную перспективу мы придерживаемся осторожного взгляда на «Газпром», учитывая обвал экспорта газа в европейские страны дальнего зарубежья (51 млрд м3 в 2023 г. что на 70% меньше, чем в 2021 г.) и прогнозируя на 2023 г. отрицательный свободный денежный поток.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал